|

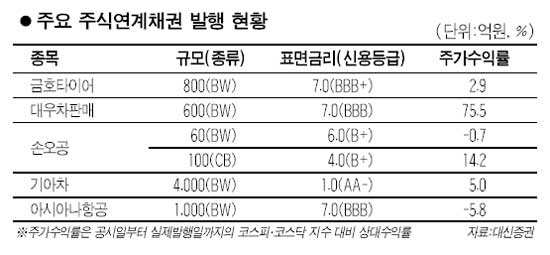

최근 들어 전환사채(CB) 등 주식연계채권 시장이 크게 확대되고 있으나 보다 높은 투자 수익을 얻으려면 해당 기업의 주가가 강세를 보일 때 투자하는 게 바람직한 전략으로 지적된다. 12일 증권업계에 따르면 올 들어 자금조달 비용을 줄이기 위해 CB나 신주인수권부사채(BW) 등 주식연계채권을 발행하는 기업들이 늘어나고 있으나 기업현황과 금리를 꼼꼼히 따지는 것은 물론 주가가 강세일 경우 투자에 나서야 한다는 게 전문가들의 권고다. 올 들어 금융위기가 진정되자 BW를 발행하는 기업이 늘어나면서 지난 3월부터 2개월 동안 1조원 이상의 주식연계채권이 발행됐다. 이에 따라 올 초만해도 월 거래대금이 100억원대에 불과했으나 4월에는 500억원대로 급증했다. 해외시장 역시 CB를 중심으로 회복되고 있다. 세계 최대 규모 CB 전문운용사인 포티스의 펀드인덱스는 지난해 10월 저점에 비해 20% 가까이 반등한 상태다. 이승재 대신증권 연구원은 “CB나 BW에 대한 차익거래 또는 장중 매수전략을 구사하기 어려운 만큼 주식연계채권 발행 공시 이후 주식을 매수하거나 청약에 나서는 게 바람직하다”고 밝혔다. 그는 “일반 회사채 발행금리에 비해 금리가 3%포인트 이상 낮고 주가가 전환가격보다 높거나 비슷할 경우 청약하는 것이 유리하다”며 “만약 청약이 여의치 않다면 발행 공시일에 해당 기업의 주식을 직접 매입한 후 발행일까지의 주가 상승을 기대하는 것도 좋다”고 덧붙였다. 일반적으로 발행 주식수 증가에 따른 주당가치 희석 우려 등으로 주가가 하락하기 마련이지만 최근에는 그 시점에서의 자금조달 측면이 부각되면서 오히려 주가가 상승하는 경우가 많아졌다. 이에 따라 조달금리가 낮고 당시 주가가 전환가격보다 높을 경우 경험적으로 종합주가지수 대비 초과수익을 낸다는 설명이다. 이 연구원은 “주식연계채권은 회사채 금리보다 낮은 금리로 자금을 조달할 수 있고 유상증자와 비교해 대주주 자금부담이 없다는 점이 장점”이라며 “발행 목적이 대부분 만기상환을 위한 차환 발행이 아니라 운영자금을 위한 것이라는 점에서도 긍정적”이라고 말했다.