|

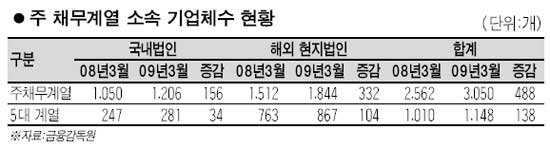

주채권은행의 재무구조평가에 불합격한 대기업계열(주채무계열)은 그룹의 핵심사업과 관련된 계열사들만을 남기고 비주력 기업을 매각하는 구조조정에 나서야 한다. 이에 따라 비주력 업종에 대한 인수합병(M&A)으로 덩치를 키웠던 대기업들이 어떤 업종을 주력산업으로 선택할 것인지 관심을 모으고 있다. 주채무계열에 대한 재무구조평가는 주채권은행과 금융감독원이 업종별 특성을 논의하는 시간이 길어져 29일쯤 부채권은행에 통보된 후 오는 30일 최종 확정될 예정이다. 주채무계열의 재무구조 평가는 먼저 주채권은행이 한 뒤 세 곳의 부채권은행과 협의해 합격ㆍ불합격 여부를 최종 확정한다. 27일 금융감독당국과 금융계에 따르면 주채권은행들은 총 신용공여액 1조2,100억원이 넘는 45개 주채무계열의 부채비율 등 재무구조를 평가한 후 불합격된 곳에 대해서는 비주력 기업과 유휴 자산을 정리하고 경쟁력 있는 핵심사업에 역량을 집중하는 쪽으로 재무구조개선 약정을 맺을 방침이다. 감독당국의 한 고위관계자는 “재무구조가 좋지 않은 기업들은 어느 정도 시장이 안정됐을 때를 구조조정에 적극 나서는 기회로 삼아야 한다”며 “재무구조가 좋지 않은 주채무계열이 핵심업종을 중심으로 구조조정에 나설 수 있도록 주채권은행을 독려하고 있다”고 말했다. 한 채권은행 고위관계자도 “문어발식 M&A를 통해 업종을 확대하면서 재무구조가 악화된 주채무계열이 경쟁력을 높일 수 있는 방향으로 재무구조개선 약정을 맺을 계획”이라며 “경쟁력을 살릴 수 있는 핵심업종과 관련 계열사 중심으로 역량을 집중하도록 하고 비주력 계열사나 자산은 매각하는 쪽으로 방향을 잡겠다”고 말했다. 실제로 지난 3월 말 현재 45개 주채무계열의 소속기업체 숫자는 3,050개로 1년 전에 비해 488개, 20%가 증가했다. 이중 두산 계열은 지난해 56개에서 올해는 147개로 91개, 1.6배나 늘었고 금호아시아나 계열도 91개에서 121개로 30개, 33%나 많아졌다. 과도한 확장으로 부채비율이 높아 비주력 계열사 매각만으로는 재무구조가 개선되지 않는 곳은 핵심 계열사까지 내놓아야 한다. 감독당국의 다른 관계자는 “기업들이 경쟁력을 높일 수 있도록 엄격한 평가 잣대와 재무구조개선 약정을 맺도록 할 것”이라며 “재무구조 개선을 위해서는 핵심 계열사 매각까지도 고려해야 한다”고 말했다. 주채무계열에 대한 평가는 업종별 특성을 반영하는 문제 등을 두고 논의가 길어지고 있다. 주채권은행들은 21일 평가 결과를 금감원에 통보한 후 금감원과 계속 논의를 진행하고 있다. 29일쯤 방향이 확정되면 세 곳의 부채권은행과 협의를 거쳐 최종 확정한다. 한 시중은행 관계자는 “아직 부채권은행에 통보하지 않았다”며 “운수업이나 해운업 등 해외부채가 많은 곳은 환율의 영향 등을 어디까지 고려할 것인지를 두고 이견이 있다”고 전했다.