|

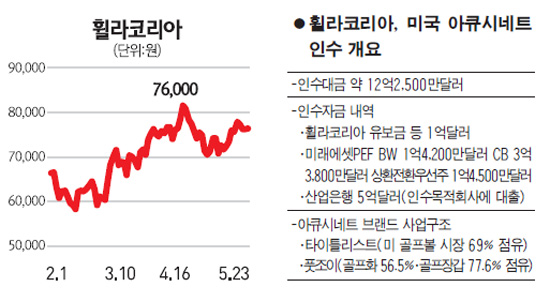

휠라코리아가 세계 최대의 골프용품 회사를 인수했다는 소식에 신고가를 다시 썼다. 23일 유가증권시장에서 휠라코리아는 전날보다 100원(0.13%) 오른 7만6,000원에 장을 마쳤다. 개장과 동시에 급등세를 연출한 주가는 14.36%까지 치솟으며 52주 신고가를 경신했으나 오후 들어 차익실현 매물이 나오면서 상승폭이 줄었다. 최근 휠라코리아는 미래에셋PEF와 컨소시엄으로 타이틀리스트, 풋조이 등의 브랜드를 보유한 세계 최대 골프용품 업체인 어큐시네트를 인수하기로 했다고 밝혔다. 휠라코리아는 이날 총 인수금액 12억달러 중 1억달러(1,084억원)를 투자해 미국 현지에 인수작업을 위한 지주회사(알렉산드리아 홀딩스)를 설립하고 지분 41%를 보유할 것이라고 공시했다. 휠라코리아와 미래에셋PEF는 홀딩컴퍼니를 통해 어쿠시네트 지분 100%를 인수하고 휠라코리아는 미래에셋PEF로부터 매년 300억~400억원 규모로 지분을 매입하면서 5년 내 지분율을 33%까지 높인다는 방침이다. 전문가들은 세부적인 계약 조건이 알려지지 않은 만큼 평가가 어렵다는 입장이지만 대체로 사업영역 확대와 전사적인 브랜드력이 강화될 것이라는 점에 높은 점수를 주고 있다. 박종대 하이투자증권 연구원은 “세계적인 골프 브랜드 보유로 기존 휠라의 브랜드력도 한 단계 높아질 전망”이라며 “최근 급성장하고 있는 아시아 골프 시장에서 지배력을 확대할 것”이라고 내다봤다. 어큐시네트의 경우 상대적으로 의류 경쟁력이 약했던 만큼 휠라의 의류 상품 기획력을 접목해 의류 매출의 확대를 기대할 수 있다는 분석이다. 손효주 LIG투자증권 연구원은 “휠라코리아의 탄탄한 의류라인업과 아시아 시장에서의 강점에 어쿠시네트의 골프볼ㆍ신발 라인업, 미주지역 경쟁력이 결합한다는 점에서 시너지를 기대할만하다”며 “휠라코리아는 미주지역에서의 성장성 확대, 어쿠시네트는 아시아시장에서의 시장 확대를 기대할 수 있다”고 분석했다. 이번 인수가 휠라코리아의 재무구조에 부담을 줄 수 있다는 지적에 대해서는 이견이 엇갈렸다. 정연우 대신증권 연구원도 “이번 인수ㆍ합병은 주가수익률(PER) 20배 이상에서 성사된 것으로 추정돼 인수 금액의 적정성 여부를 따져볼 필요가 있다”며 “골프공을 비롯한 골프용품 시장의 경쟁이 격화되고 있다는 점은 실적 개선 여부에 위험요인으로 작용한다”고 지적했다. 반면 남옥진 삼성증권 연구원은 “현재 양호한 재무상태와 현금창출 능력을 감안하면 자금조달에는 문제가 없을 전망”이라며 “어쿠시네트의 지난해 영업실적(영업이익 8,000만 달러)과 시너지를 감안하면 인수금액도 적정수준”이라고 분석했다. 이번 인수의 적정성을 판단하기 위해선 휠라코리아와 미래에셋PEF간 세부적인 계약 내용을 확인하는 것이 급선무라는 지적도 나왔다. 손효주 연구원은 “향후 휠라코리아 재무에 부담이 되는 풋백옵션 조항은 없는 것으로 파악되지만 세부적인 계약사항이 공식적으로 알려진 바 없어 추가 확인이 필요하다”고 말했다.