|

레미콘 업체 삼표가 산업은행의 전폭적인 지원을 받아 동양(001520)시멘트의 우선협상대상자에 선정됐다. 삼표의 인수자문사로서 수수료와 인수금융 이자를 챙기는 동시에 출자를 통해 동양시멘트(038500) 일부 지분 확보라는 실리를 거두게 된 산은이 인수전의 진정한 승자라는 평가도 나온다.

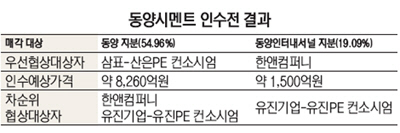

서울중앙지방법원 파산부는 23일 동양이 보유한 동양시멘트 지분 54.96%의 인수 우선협상대상자로 산은 프라이빗에쿼티(PE)와 함께 본입찰에 참여한 삼표를 선정했다고 밝혔다. 삼표는 1주당 1만4,000원씩 총 8,260억원 수준의 가격을 써냈다. 차순위 협상자인 한앤컴퍼니와 3순위인 유진기업(023410)·유진PE 컨소시엄이 제시한 가격과는 상당한 격차를 보인 것으로 전해졌다. 삼표는 시멘트 원료를 자체적으로 조달하는 수직계열화 완성을 통해 레미콘 원가를 낮추는 효과를 기대하고 있다.

인수금액 중 상당 부분은 산은을 중심으로 한 금융기관의 인수금융을 통해 조달될 예정이다. 산은PE의 블라인드펀드에서도 1,500억원가량이 출자된다. 산은이 동양시멘트의 일부 지분을 갖고 배당금 등도 받을 수 있게 된 것이다. 나머지는 삼표가 자체적으로 충당한다. 삼표가 동양시멘트 인수전에 뛰어들 때부터 매각대금을 납입할 때까지 산은이 주도적인 역할을 하는 셈이다. 산은 관계자는 "삼표가 동양시멘트 인수에 강한 의지를 보여줬고 인수자문사 입장에서는 수수료를 비롯해 인수금융 이자, 배당금까지 거둘 수 있는 만큼 적극적으로 지원에 나섰다"고 설명했다.

동양인터내셔널이 보유한 19.09% 지분에 대한 매각 절차는 난항을 겪을 것으로 보인다. 인수 우선협상대상자인 한앤컴퍼니의 인수 의지가 낮기 때문이다. IB 업계 관계자는 "한앤컴퍼니는 동양시멘트의 전체 지분 74.05%를 사들이기 위해 인수전에 참여한 것"이라며 "소수 지분에는 관심이 없다"고 말했다. 동양시멘트의 법정관리를 맡고 있는 법원과 매각주관사인 삼정KPMG는 매각 흥행을 위해 동양과 동양인터내셔널이 가진 동양시멘트의 지분 인수에 대해 개별 입찰하도록 했다. 한앤컴퍼니에 이어 2순위 협상대상자인 유진도 동양시멘트 경영권 지분을 사들이는 데 실패한 만큼 소수 지분 인수에 적극 나서지 않을 것으로 보인다. 다만 레미콘 업계 1위인 유진이 2위 업체인 삼표를 견제하는 차원에서 소수 지분 인수를 시도할 가능성도 배제할 수 없다.

법원과 매각 측은 삼표와 오는 29일 동양시멘트 인수를 위한 양해각서(MOU)를 체결한다는 계획이다. 삼표가 다음달 3일부터 14일까지 실사를 마무리한 뒤 9월28일에 인수대금을 납입하면 동양시멘트 매각 절차는 마무리된다. 한편 동양시멘트는 우선협상대상자 선정 소식에도 불구하고 이날 코스닥시장에서 전날보다 0.14%(10원) 하락한 6,990원에 거래를 마쳤다. 이에 반해 지분을 매각하는 쪽인 동양은 16.54% 급등하며 장을 마감했다.