| | 부동산 시장 침체로 미분양 주택 적체가 심화되자 해당 사업에 프로젝트파이낸싱(PF) 형태로 자금을 대준 저축은행들의 연쇄 부실 우려가 심화되고 있다. 미분양 문제로 골치를 앓고 있는 수도권의 한 아파트 건설현장 전경. /서울경제DB |

|

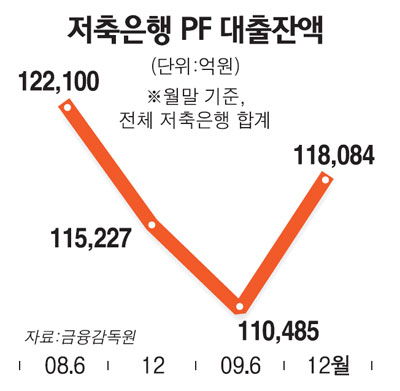

얼어붙은 부동산 경기의 매서운 한파가 저축은행의 부동산 프로젝트파이낸싱(PF)에 가장 집중적으로 불어닥쳤다.

지난해 말을 고비로 한동안 수그러들 듯하던 저축은행 PF 연체율은 이미 '임계치'를 넘어선 수준이다. 지방 부동산 경기는 갈수록 쌓이기만 하는 미분양 아파트 부담으로 숨조차 쉬기 힘겨운 상황이고 중견 건설사들이 줄도산하면서 공사가 중단돼 PF대출을 회수할 방안이 현재로서는 딱히 보이지 않는다.

전문가들은 "건설경기가 단기간에 상승하기는 어렵기 때문에 부실 PF자산 매각, 부실 저축은행 구조조정 등의 작업을 시급히 펼칠 필요가 있다"고 입을 모았다.

◇다시 치솟는 PF 연체율=21개 저축은행의 PF 연체율은 금융감독당국의 계속된 지도와 저축은행들의 부실 축소 노력으로 지난해 6월 말 8.97%에서 지난해 말 7.72%로 하락했다. 그러나 부동산 경기침체가 계속되면서 올 3월 말에는 9.86%로 다시 급등했다. 21개 저축은행은 자산규모 2조원 이상의 대형 저축은행이 대부분 포함돼 있고 PF대출 규모로도 업계 전체의 63%를 차지해 저축은행 업계 현황의 바로미터다.

업계 관계자들은 저축은행이 땅 구입 자금 등으로 일차 PF에 나서고 공사가 본격적으로 시작되면 은행이 '본PF'에 들어오는 경우가 많은 저축은행의 PF 특성상 연체율은 앞으로도 계속 높아질 것으로 내다봤다.

미분양 등으로 부동산 경기가 하락하면서 현재 은행권은 신규 PF대출을 사실상 중단하고 있다. A은행은 올해 들어 신규 부동산 PF를 단 한 건도 하지 않았다. 문제는 PF사업 시행사가 은행에서 돈을 빌리지 못하면 저축은행 대출금을 상환하지 못해 저축은행의 부실이 더 커진다는 점이다. 특히 건설사가 부도날 경우 이자를 제대로 받지 못하고 대출자금이 묶여 저축은행의 부실은 보다 심화된다. 저축은행은 시행사에 PF대출을 하면서도 사실상 건설사의 지급보증을 믿고 대출해주는 구조이기 때문이다.

저축은행 업계의 한 관계자는 "아파트 PF사업의 경우 사업공기가 6개월만 지연되면 이자부담 때문에 사업성이 없어진다"며 "건설경기가 살아나는 것 외에는 근본적인 대책이 없다는 게 문제"라고 말했다.

◇자산관리공사에 부실 사업장 매각유도=금융감독원은 6월 중 저축은행 PF 문제 해결책을 공식 발표할 예정이다. 이를 위해 금융위원회와 관련 방안을 논의하고 있다.

금감원의 관계자는 "저축은행 PF 문제에 대한 실태조사를 마친 만큼 이를 해소할 수 있는 방안을 준비하고 있다"며 "근본적인 해결방안을 찾고 있다"고 말했다.

금감원은 최근 91개 저축은행의 673개 PF사업장에 대한 전수조사를 실시했다. 이 결과 부실 사업장으로 판정된 곳에 대해 자산관리공사(캠코) 매각을 유도하고 있다. 저축은행들은 지난해 초 1조7,000억원 규모의 PF사업장을 캠코에 매각했다.

저축은행 업계의 한 고위관계자는 "금감원으로부터 최근 캠코 매각대상 사업장에 대한 통보를 받았다"며 "상당 부분 매각을 피할 수 없을 듯하다"고 말했다.

저축은행들은 향후 캠코에 부실 사업장 매각시 가격문제가 이슈화될 것으로 전망하고 있다. 저축은행들은 가능한 한 높은 값을 받고 캠코에 사업장을 매각하려고 하겠지만 쉽지는 않을 것이라는 게 전문가들의 지적이다.

저축은행 업계 고위관계자는 "저축은행이 6월 결산법인이기 때문에 6월 중에는 부실 PF사업장 정리 등을 해야만 한다"며 "PF대출 잔액을 줄여 리스크를 줄여나가는 방법이 최선"이라고 설명했다.