|

|

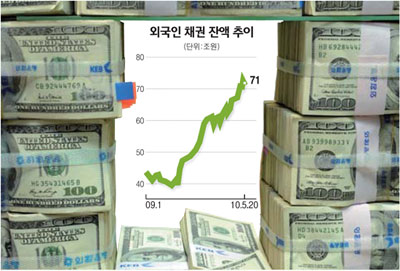

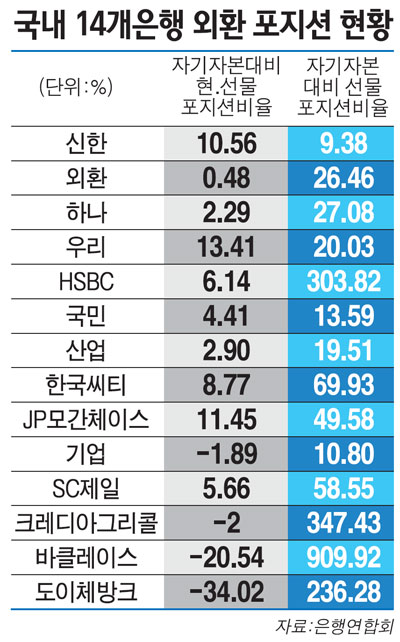

지난 2007년 4월. 단기 외화차입이 급증하면서 금융시장의 골칫거리로 떠오르자 정부는 그 주체인 외국계 은행 국내지점에 대한 차입을 규제하기 위해 차입이자에 대한 손비인정 한도를 줄이는 방안을 검토했다. 그러자 외은 지점들은 곧바로 크게 흔들렸다. 특히 시행을 두달가량 앞둔 그해 11월 시장은 '파동'이라는 말이 나올 정도로 극심한 혼란을 보였다. 은행에 달러를 빌려주고 원화를 받아 국내 채권시장에 투자했던 외국계 자금이 빠져나가면서 국내 채권시장은 11월9일 5.34%에서 12월7일에는 6.11%로 금리가 치솟았다. 외환ㆍ채권시장 관계자들 사이에서는 '스와프발 파동'으로 아직까지 회자되고 있다. 정부가 외국환 은행의 선물환 규제 방안을 검토하겠다고 밝히면서 시장은 당시의 악몽을 다시 한번 떠올리고 있다. '2007년판 파동'이 재연될 수 있다는 것이다. ◇단기 차입 줄이고 변동성 줄이겠다는 정부=정부가 꺼내든 선물환 규제 방침은 '유리알 그릇' 같은 국내 외환시장과 채권시장에는 일정 부분 필요한 조치이다. 국내 외환시장은 실상 국내 은행이 아닌 외국계 은행 국내지점과 역외선물환시장(NDF), 즉 외국인에 의해 좌지우지되고 있다고 해도 과언이 아니다. 시장의 구조 자체가 그렇다. 지금은 많이 줄었지만 조선업체의 막대한 수출물량이 시장에 쏟아져나올 당시 국내 은행은 업체의 선물환 매도 물량을 받은 뒤 외은 국내지점으로부터 달러를 빌려와 환 변동성 위험을 줄였다. 결국 국내 은행은 단기 차입금이 크게 늘 수밖에 없었고 이는 2008년 글로벌 금융위기와 같은 비상상황이 발생할 경우 시장의 충격을 배가시킬 수밖에 없다. 결국 단기 차입을 줄이고 자본시장의 유출입에 따른 부작용을 막기 위해 규제를 검토할 수밖에 없다는 게 정부의 논리다. ◇'달러 공급책' 역할 사라지나=김익주 기획재정부 국제금융국장은 "은행의 선물환 규제를 신설하면 자동으로 NDF와 옵션ㆍ파생상품 등이 포함돼 총괄적으로 규제가 된다"며 규제도입을 사실상 공식화한 상황이다. 실제로 규제가 현실화하면 투기의 본원으로 일컬어지던 NDF 거래가 위축된다. NDF 거래는 주로 외은 지점을 통해 이뤄지는데 이 거래가 위축되면 달러화 변동성도 줄어든다. 정부가 의도하는 투기세력의 준동을 어느 정도 차단할 수 있다는 뜻이다. 문제는 정부의 규제로 그동안 선물환 시장에서 '달러 공급책' 역할을 했던 외국계 은행 국내지점이 직접 타격을 받는다는 점이다. 2008년 기준 원ㆍ달러 현물환 시장 거래량 상위 15개 은행 중 재무상황을 공시한 14개 은행의 자기자본 대비 현ㆍ선물환 포지션 비율(2009년 말 기준)은 현행 법규로 정해진 50% 이하다. 하지만 선물환만 보면 국내 시중은행이 30% 미만인 반면 외국계 은행은 대부분 50%를 넘는다. 특히 외국계 B은행은 자기자본 대비 선물 포지션 비율이 909.92%에 이른다. HSBC 등 일부 외은 지점을 제외하고는 대부분 외은 지점의 자기자본비율이 100억원에서 5,000억원 수준에 그치기 때문이다. 정부가 선물환 포지션을 제한할 경우 국내 시중은행보다 달러 공급책 역할을 해온 외은 지점이 직접 타격을 입을 수밖에 없다는 결론이 나온다. 수출업체들의 환 헤지를 지탱해주던 한 축인 외은 지점이 절름발이가 되고 이로 인해 국내 은행과 수출업체가 동반 피해를 입는 악순환 고리가 형성될 수도 있다는 얘기다. 여기에 외은 지점이 국내 은행에 빌려주기 위해 본점으로부터 가져오는 달러 차입금의 대부분이 재정거래, 즉 조달금리가 낮은 달러를 빌려와 금리가 높은 한국 채권에 투자하는 거래이기 때문에 규제가 현실화할 경우 채권을 팔아 달러로 바꿔 자금이 이탈하는 부작용을 불러올 수도 있다. ◇완충장치는 무엇인가=외은 지점들은 바로 이런 점을 강조하면서 정부의 신중한 정책 도입을 요구하고 있다. 외은 지점들은 정부의 규제가 현실화할 경우 영업 자체가 불가능해진다며 초조함을 갖추지 못하고 있다. 한 외국계 은행 지점 관계자는 "선물환 규제가 도입될 경우 거래 축소뿐 아니라 거래 지점 자체를 해외로 옮길 수밖에 없다"며 "대량의 외화 유출이 불가피하고 이 경우 매수 공백을 외환당국이 메워야 하는데 이렇게 되면 시장 왜곡이 불가피하다"고 말했다. 이 때문에 정부가 규제를 하더라도 최대한의 버퍼(완충장치)를 둬야 한다는 게 외은 지점은 물론이고 국내 은행, 심지어 수출업체들의 입장이기도 하다. 쇠뿔을 잡으려다 소를 죽이는 우를 범할 수 있다는 것이다. 선물업체의 한 관계자는 이런 상황을 감안해 "기존 포지션 거래를 묵인하고 새로운 거래에서부터 규제를 도입하거나 유예기간을 최대한 설정하는 작업 등이 필요하다"고 말했다. 정부도 이런 점 때문에 고민하고 있는데 외은 지점의 본점 차입금을 자본금의 일정 비율 이하로 제한하는 유동성 규제 등의 방안이 실무선에서 검토되고 있는 것으로 알려졌다.