|

회사채 발행시장에 때아닌 찬바람이 불고 있다. 시중 채권금리가 낮아지면서 회사채 발행조건이 호전됐음에도 기관을 비롯한 투자자들이 금리가 올라가지 않을까 하는 불안감 때문에 투자를 주저하면서 채권 발행물량이 뚝 떨어지고 있는 것이다.

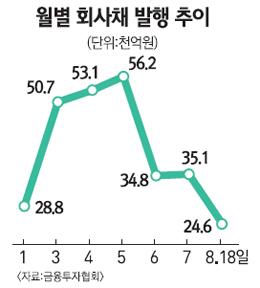

20일 금융감독원에 따르면 금융 관계사를 제외하고 20일 이후 이달 안에 순수 회사채 발행을 신규로 발행하겠다고 신고한 기업은 7개사, 약 5,800억원 규모에 그치고 있다. 특히 28일 이후부터는 회사채를 발행하겠다는 계획을 밝힌 기업들이 아예 없는 상태다. 따라서 이달 들어 지난 18일까지 회사채 발행 규모가 2조4,630억원이었다는 점을 감안하면 월 총 발행금액이 3조원이 조금 넘는 수준에 그칠 것으로 보인다.

이는 올들어 지난 1월(2조8,790억원) 이후 가장 낮은 수치이며 지난달(3조5,070억원)과 비교해서는 5,000억원 정도 감소했다.

시장에서는 회사채 발행의 부진 원인을 수급 불균형에서 찾고 있다. 최근 금리인상에도 불구하고 시중 금리가 계속 낮아지면서 기업들의 회사채 발행금리 요구 수준은 낮아진 반면, 기관 등 투자자들은 한국은행의 기준금리 인상 이후 추가 인상에 대한 부담으로 투자를 주저하고 있기 때문이다. 발행 주체와 수요자의 눈높이가 서로 다른 셈이다.

게다가 미국ㆍ중국ㆍ일본 등 주요국의 경기 부진 전망에 따른 기업 실적 둔화 우려까지 겹치면서 회사채에 대한 매력도가 떨어졌다는 게 증권업계의 설명이다.

증권사의 한 채권담당자는 “최근 회사채는 건설사 구조조정, 프로젝트 파이낸싱(PF) 부실, LH공사 등의 문제가 겹치면서 수요자들의 부담을 가중시키고 있는 게 사실”이라며 “이러한 수요자 중심의 회사채 시장 흐름이 연말까지 계속될 가능성도 있다”고 설명했다.

상대적으로 수요층이 풍부한 대기업이 회사채에 소극적인 것도 발행시장을 위축시키는 요인으로 작용하고 있다는 분석이다. 또 다른 증권사의 채권영업담당은 “일부 대기업을 중심으로 내달 발행 물량이 나올 가능성은 있지만 최근 기업들의 현금 보유량이 워낙 많다 보니 차입금을 줄이려는 욕구가 있는 것도 사실”이라고 덧붙였다.