|

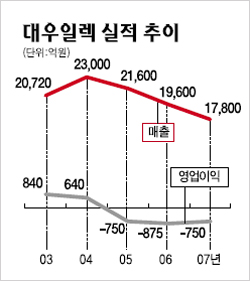

미국계 사모펀드인 리플우드가 29일 대우일렉트로닉스 인수후보로 선정되면서 대우일렉이 회사 정상화 계기를 맞을지에 관심이 쏠리고 있다. 대우일렉의 매각주관사인 우리은행은 이날 리플우드와 양해각서(MOU)를 체결한 후 약 4~5주간 정밀실사를 진행한 다음 연말까지 최종 계약을 할 예정이라고 밝혔다. 채권단은 “우선협상자로 선정됐던 모건스탠리PE와의 협상이 결렬됨에 따라 리플우드가 차순위 협상대상자가 됐다”고 밝혔다. 리플우드는 4,000억~4,500억원의 인수가격을 제시한 것으로 알려졌다. 우리은행은 심사결과를 대우일렉 채권단에 통보했으며 채권단은 리플우드와의 협상 결렬에 대비해 러시아의 디질런트를 또 다른 차순위 후보로 두기로 했다. 대우일렉은 신속하게 새 주인이 확정돼 ‘가전명가’로 부활할 수 있기를 기대하고 있다. 하지만 채권단과 리플우드의 협상은 이제부터 시작이어서 가격 등 어떤 변수가 돌출할지 모르는 상황이다. ◇회사 숨통 트일 듯=리플우드가 인수후보로 선정되면서 대우일렉은 활기를 찾고 있다. 대우일렉(옛 대우전자)은 한때 국내 가전시장에서 30%를 웃도는 막강한 점유율을 과시했다. 하지만 워크아웃 이후 상황이 급속도로 악화돼 지금은 가장 경쟁력이 있다는 세탁기도 점유율 10%선에 턱걸이를 하고 있고 냉장고 등 다른 주력제품은 그 이하로 떨어진 상태다. 첨단 가전사업을 위한 연구개발(R&D)ㆍ시설투자가 제대로 이뤄질 수 없는 구조적인 약점이 작용했기 때문이다. 리플우드가 대우일렉을 인수하면 회사 가치를 높이는 작업에 주력할 것으로 예상돼 대우일렉으로서는 경영정상화를 위한 최소한의 숨통은 트일 것으로 기대하고 있다. ◇추가 구조조정 불가피=하지만 새 주인이 들어설 경우 추가 구조조정이 불가피할 것으로 보인다. 대우일렉은 지난 8월 모건스탠리PE의 자사 인수 불발 이후 경쟁력이 떨어지는 영상사업 부문을 단계적으로 정리하고 일부 생산라인을 폐쇄하는 것을 골자로 한 ‘회사 경영정상화 방안’을 채권단에 제출했다. 800여명에 달하는 영상사업부 인력에 대한 추가 구조조정이 진행되면 노사 파열음이 재연될 가능성을 배제할 수 없다. 이와 관련, 대우일렉의 한 관계자는 “일부 사업부 조정은 회사 매각 여부와 관계없이 추진될 수밖에 없는 사안”이라며 “노조 측도 ‘이대로면 다 죽는다’는 점을 인식하고 일단 회사 매각작업에 협조하기로 내부 방침을 정한 것으로 안다”고 전했다. ◇인수협상 순탄할까=리플우드와 채권단의 매각협상이 끝까지 잘 이뤄질지도 관건이다. 리플우드는 2006년에도 인도의 비디오콘과 입찰에 참여했지만 가격 등을 두고 채권단과 이견을 좁히지 못해 협상이 무산됐다. 여기에 업계 일각에서 리플우드가 글로벌 불황 속에 인수자금 여력이 없다는 지적이 나오고 있다. 특히 입찰 과정에서 채권단에 장기차입금 만기연장(롤오버)을 요청했던 것으로 알려지고 있다. 이와 관련, 채권단의 한 관계자는 “리플우드는 입찰제안서에서 롤오버를 요청한 사실이 없다”고 못박으면서도 “매각작업의 결론은 최종 도장을 찍어봐야 안다”고 말했다.