|

동양 사태의 원인 중 하나로 지목된 것이 주채무계열제도의 부실이다. 동양그룹이 채권은행의 엄격한 관리를 피하기 위해 회사채와 기업어음(CP)을 발행해 은행 여신을 갚고 주채무계열 대상에서 빠져나갔기 때문이다. 그 이후에는 동양그룹의 유동성 위기를 알면서도 주채무계열제도를 이용한 관리를 할 수 없었다는 게 금융당국의 주장이다.

상황이 이런데도 당국은 10개월가량 주채무계열제도 개선을 놓고 오락가락하고 있다. 금융당국과 금융계 모두 기업이 은행에 얼마나 돈을 빌렸는지를 잣대로 삼는 현재의 기준에 허점이 많다는 것에는 인정한다. 그러나 개선안을 놓고 금융당국 내부의 입장이 엇갈리고 있다. 은행 역시 기업에 대한 관리책임만 높아지고 수단은 없다며 불만을 터뜨린다.

◇금융당국, 갈지자 논의=은행에 일정 이상 돈을 빌린 기업집단을 선정해 관리하는 주채무계열제도에 대한 개선을 본격 논의한 것은 올해 초부터다. 현재 주채무계열 기준은 여신규모가 금융권 총여신의 0.1% 이상을 차지하는 대기업집단으로 해당 기업은 주채권은행의 관리를 받는다.

그러나 동양ㆍ현대를 비롯한 일부 대기업은 회사채나 CP를 발행해 은행 빚을 갚았다. 일종의 빚 돌려막기를 한 셈이다. 이 같은 추세는 다른 기업에도 이어져 주채무계열 선정 기업은 지난 2009년 45개, 2010년 41개, 2011년 37개, 2012년 34개에서 올해는 30개로 줄었다.

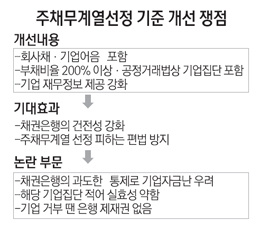

이에 따라 금융당국은 ▦'0.1%룰'의 기준을 0.08%로 인하 ▦회사채와 CP 발행분량을 기준에 포함 ▦0.1%에 해당하지 않아도 공정거래법상 기업집단이거나 부채비율이 200% 이상인 경우 포함 등 세 가지 방안을 논의하고 있다.

문제는 당국이 결론을 내리지 못하면서 방향이 오락가락한다는 점이다.

올해 초 금감원은 회사채와 CP 등 시장성 차입금을 기준에 넣겠다고 했지만 기업의 자금을 지나치게 압박할 수 있다는 금융위원회의 지적으로 수면 아래로 내려갔다. 금융당국의 한 관계자는 "기업이 시장성 차입금으로 은행 대출을 갚고 주채무계열에서 빠져나가는 편법을 막아야 하지만 주채무계열 기준에 이를 넣으면 은행이 기업경영까지 간섭하는 결과를 낳는다는 지적이 나왔다"고 설명했다.

최근에는 금감원이 부채비율이나 공정거래법상 기업집단 기준을 추가하는 방안을 거론했지만 금융위는 이 경우 특정 대기업 한 곳만 해당된다며 난색을 표하고 있다.

금감원 관계자는 "0.1%라는 숫자를 기준으로 하다 보니 0.09%는 해당하지 않고 0.11%는 포함되는 모순이 있다"면서 "부채비율 등 다른 유동성 지표를 포함하는 보완이 필요하다"고 지적했다. 금융위 관계자는 "이왕 제도를 고친다면 부실한 대기업이 모두 포함될 수 있는 포괄적인 기준을 고민하고 있다"고 말했다.

◇은행, 제재수단 없어 불만=은행도 불만이 가득하다. 금융당국은 주채무계열 기업집단의 채권은행들이 계열사 간 거래나 인수합병(M&A) 등 사업확장 계획, 지배구조 관련 변동사항 등의 정보를 공동으로 요청해 관리하도록 할 방침이다.

시중은행 기업여신 관계자는 "과거에는 기업이 주요 경영사항을 결정할 경우 감독당국에 자구계획과 재무상황을 제출하고 인허가를 받았다"면서 "현재 은행에는 그런 권한 없이 책임만 주어져 난감하다"고 말했다.

금융당국은 한때 기업이 채권은행들의 요청을 거부할 경우 여신을 회수하는 방안도 검토했지만 공정거래법상 담합에 해당한다는 결론을 내렸다. 금융당국 관계자는 "은행이 현실적으로 기업을 모니터링할 수 있는 수단도 고민하고 있다"고 전했다.