|

총량은 줄었지만 공기업 외채 3년여새 116% 급증. 아킬레스건 단기외채도 올해 다시 상승세도 위협거리 은행세율 높여 외채증가세 조절해야

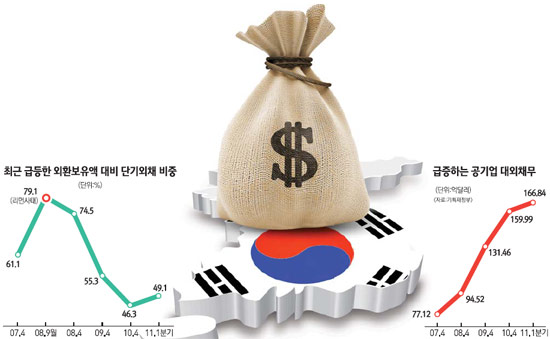

해외예금 통한 외화조달도 늘려야 정부 “주식시장은 빠져도 국채 투자는 늘어” 우리경제 긍정평가 반영. 정부가 글로벌 금융 쇼크에 대비해 대외 채무(외채) 구조개선에 대한 올인 하고 있지만 공기업부문이 구멍으로 남아 있는 것으로 나타났다. 또 올해 들어 다시 고개 들고 있는 단기외채 비중을 낮추는 노력도 병행돼야 할 것으로 보인다. 12일 서울경제신문이 우리나라의 외채 및 외환보유고 현황을 한국개발연구원(KDI), 삼성경제연구소, 우리투자증권의 경제전문가들과 함께 분석한 결과 대외 경제 불안에 따라 이 같은 방향으로의 외환 건전성 대비책이 추진돼야 할 것으로 나타났다. 전문가들은 현재 우리나라의 외채 및 외환보유액 규모로 보면 총량적으로는 대외 충격을 흡수할 수 있는 수준으로 평가하면서도 구조적인 측면에선 아직 개선돼야 할 점이 있다고 진단했다. 6월말 현재 총 외채는 모두 3,963억원으로 2008년 글로벌 금융위기시절(4,294억달러) 보다 331억달러 줄었다. 그러나 미국발 금융위기 이후 공기업은 무려 3년 동안 116%(89억7,200만달러)나 급증했으며 이에 대한 정부차원의 모니터링을 하지 않는 것이 문제점으로 지적됐다. 실제로 공기업 외채규모는 지난 2007년 4ㆍ4분기 77억1,200만 달러였던 것이 올해 1ㆍ4분기에는 166억8,400만 달러로 늘었다. 이에 따라 총 외채에서 공기업 외채가 차지하는 비중도 같은 기간 중 2.3%에서 4.4%로 올랐다. 공기업의 신용은 정부의 신용도와 직결된다는 점에서 이 같은 추세는 국가 경제의 위험도를 키운다고 볼 수 있다. 하지만 정부는 공기업 외채 증가 원인을 제대로 파악하지 못했다. 재정부의 한 관계자는 “그 동안 외채의 가장 큰 문제는 외국은행 국내지점 등의 단기외채 증가 문제였기 때문에 상대적으로 비은행권의 외채 문제는 자세히 들여다 보지 않았다”고 말했다. 대외 신인도에 아킬레스건인 단기 부채 문제 비중이 늘어나는 점 역시 위험 요인으로 지목됐다. 외환보유액 대비 단기외채 비중은 미국 리먼 브라더스 파산 사태 직후인 지난 2008년 9월말 79.1%까지 치솟았다가 2010말 46.3%까지 떨어졌다. 그러나 올해 들어 상승세로 반전돼 3월말 현재 49.1%를 기록했다. 이에 대해 재정부측은 2ㆍ4분기에는 해당 비율이 하향세로 바뀌었을 것으로 추정하고 있지만 아직 확신하기는 어렵다. 정부는 단기부채를 장기부채로 전환하도록 독려하고 있지만 최근 글로벌 금융시장 환경에서는 여의치 않은 게 현실이다. . 총외채 증가의 완급을 보다 적극적으로 조절해야 한다는 의견도 나왔다. 유익선 우리투자증권 연구위원은 “글로벌 신용평가사들은 우리 정부의 단기외채 비중 축소 노력을 긍정적으로 평가하지만 총 외채 규모가 4,000억 달러 선을 넘었다는 것을 잠재적 위험 요인으로 본다”며 “외채 증가율을 낮추는 노력이 필요하다”고 주문했다. 정대희 KDI 연구위원은 “단기외채가 급격히 늘 조짐이 보이면 외환건전성부담금(일명 은행세)의 세율을 높이는 것도 검토해야 한다”고 강조했다. 정영식 삼성경제연구소 수석연구원은 “(단기 외채증가의 주범인) 외국은행의 국내 지점들에도 국내 은행들과 같은 외화유동성 비율 규제를 적용해야 한다”고 진단했다. 우리나라의 총부채 증가율(전년말 대비 기준)은 2007년말 48.1%로 치솟았다가 2008년말 -4.8%로 하향세를 탔으니 이후 플러스로 반전해 2009년말 8.85, 2010년말 4.2%를 기록했다. 이에 대해 최종구 기획재정부 국제업무관리관은 “주식시장은 최근 해외투자자들의 빠져나갔으나 우리 국채에 대한 투자는 늘어나고 있다는 점은 해외투자자가 우리경제를 긍정적을 본다는 의미”“라고 말했다. 수출중심의 경제구조를 갖고 있는 우리나라의 특성상 외환거래가 많은 국제교역과정에서 외채가 늘어날 수밖에 없다는 지적도 있다. 다만 외채가 늘어날 경우 그에 다른 위험에 대비해 외환보유액을 더 늘리는 대비가 필요한 데 그에 따른 이자비용 등이 부담이 될 수도 있다. 따라서 기계적으로 외환보유고를 늘리는 대신 우리나라 은행들이 해외 예금영업 기반을 확대하는 방안을 검토해야 한다는 분석도 나온다. 외화예금은 외화대출보다 상대적으로 낮은 금리로 조달할 수 있어 상대적으로 비용 효율성이 높다는 것. 아울러 국내 은행들이 달러 등의 경색 위험에 빠질 경우 즉시 해외의 본점ㆍ지점 등을 통해 달러를 끌어 올 수 있다는 점도 장점으로 꼽혔다. @sed.co.rk