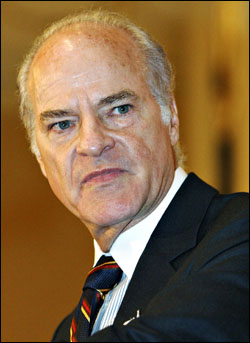

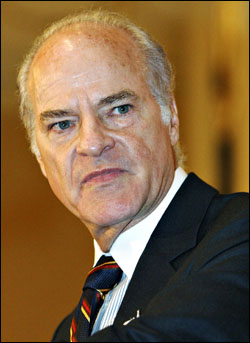

| | 헨리 크라비스 |

|

미국 대형 사모펀드인 콜버그크라비스로버츠(KKR)가 계열 펀드회사와 합병해 1년이 넘도록 미뤄온 기업공개(IPO)에 속도를 낼 계획이다.

28일 파이낸셜타임스에 따르면 KKR이 합작회사인 KKR 프라이빗에쿼티인베스터스(KPE)를 사들이는대로 올연말까지 뉴욕증시에 상장할 것이라고 밝혔다. KPE는 2006년 KKR이 투자전문을 목적으로 세운 규모 180억달러의 회사로, 현재 유로넥스트 암스테르담 지점에 상장돼 있다.

KKR은 합병으로 KPE의 지분 79%를 보유하고 KPE 주주들이 나머지 21%를 갖게 된다. KKR은 합병을 마무리 짓는대로 KPE를 유로넥스트에서 상장 폐지할 것으로 알려졌다.

KKR과 KPE가 합병되면 창업자인 헨리 크라비스(79)가 지분의 79%를 갖게 된다.

KKR이 증시 상장에 앞서 KPE와 결합하는 것은 투자목적회사로 설립한 KPE가 신용경색의 충격으로 자산가치가 크게 하락했기 때문이다.

KKR로선 세계 경기둔화로 사모펀드의 LBO(차입매수) 활동이 크게 위축되자 아예 자사의 일부를 저가매수해 안정된 자금을 확보함과 동시에 상장을 기회로 현재 저평가돼 있는 기업들을 더욱 공격적으로 사냥하겠다는 포석이다.

2006년 상장 당시 KPE는 공모가 25달러로 50억달러를 조달할 정도로 승승장구했지만 현재 KPE의 주가는 주당 10달러 선으로 내려앉았다. KPE는 KKR의 주특기인 LBO를 전담하기 위해 만들어진 회사로서 그간 얼라이언스 부츠, 퍼스트데이터 등 굵직굵직한 딜을 맡아왔다.

일거리가 떨어진 KKR도 마찬가지로 부진하고 있다. KKR의 투자한 반도체 업체 NXP는 주가가 주당 0.85달러까지 폭락했다. 인수한 소매업체 중에는 파산에 들어간 회사도 있다. 지난해 11월 미 증권거래위원회에 따르면 KKR의 자산이 260억달러에 그친 것으로 보고된 것으로 알려졌다.

이에 따라 KKR의 행보가 칼라일과 텍사스퍼시픽그룹(TPG)등 경쟁 사모펀드들에 장기자본 유치와 신용위기를 극복하는 측면에서 경쟁을 촉진하는 자극제가 될 것으로 보인다.

KKR은 지난해 7월 경쟁사 블랙스톤이 기업상장을 한 직후 12억5,000만달러 규모의 IPO 계획을 금융당국에 정식 제출했지만 모기지 부실이 터지면서 무산된 바 있다.

KKR의 관계자는 “1년전 사모펀드의 황금기때만큼 결과는 어렵지만 할인된 가격으로 KKR이 원하는 자산을 얻을 수는 있을 것”이라고 분석했다. KKR와 블랙스톤의 스티브 슈워츠먼 등 사모펀드계 대표들은 투자자들에 “사모펀드의 최적기는 시장상황이 가장 냉랭할 때”라고 강조해왔다.