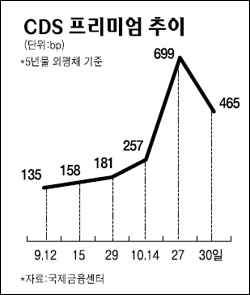

|

은행권, 중장기 외채조달 본격 재개 우리銀, 리먼사태후 첫 스위스계 펀드서 4,500만弗 사모사채 발행금리 리보에 3.5%P 더해…조달 조건도 한층 개선 이병관 기자 comeon@sed.co.kr ImageView('','GisaImgNum_1','default','260'); 한미 통화스와프 협정체결 등에 힘입어 국내 금융회사의 해외 자금조달 여건이 개선됨에 따라 지난 9월 중순 리먼브러더스 부도 사태 이후 거의 중단됐던 은행권의 중장기 외화조달이 본격적으로 재개될 조짐을 보이고 있다. 30일 금융계에 따르면 우리은행이 29일 리먼 사태 이후 시중은행으로는 처음으로 스위스계 펀드로부터 만기 2년으로 4,500만달러 규모의 사모사채 발행에 성공함에 따라 국내 금융회사들의 해외 장기차입이 한층 수월해질 것으로 기대되고 있다. 한편 경남은행도 30일 정부의 지급보증 없이 1년 만기로 6,000만달러를 은행 간 차입 방식으로 조달했다고 발표했다. 이들의 외화조달 조건도 한층 더 개선되고 있다. 우리은행의 경우 금리도 리보에 350bp(1bp=0.01%포인트)를 더한 조건이며 경남은행은 리보에 173bp를 얹은 수준이다. 이는 현재 3개월짜리 단기물 금리가 리보+300bp 내외인 것을 감안하면 상당히 유리한 조건으로 평가된다. 리먼 사태 이후 국내 은행들은 사모사채는 물론 해외 은행과의 신용한도(크레디트 라인)가 아예 끊어지거나 대폭 축소됨에 따라 달러를 조달할 수 있는 길이 봉쇄된 것이나 마찬가지였다. 이에 따라 하루짜리 달러 콜 등 초단기 자금으로 연명하며 근근이 외화채권 만기물량을 상환해왔다. 특히 정부의 은행권 외화차입 지급보증 약속에도 은행들이 자체 신용을 바탕으로 장기 채권을 발행함에 따라 앞으로 다른 금융회사들의 해외채권 발행에도 긍정적인 영향을 미칠 것으로 기대되고 있다. 은행권의 장기물 채권 발행으로 외화 만기금액 상환은 물론 기업에 대한 신규 외화대출에도 숨통이 트일 것으로 전망된다. 현재 은행들은 속속 만기가 돌아오는 외화 만기물을 상환하는 데 급급해 중소기업에 대한 수출환어음 매입 등 무역금융 대출을 축소해왔는데 이 같은 악순환은 이제 끊어질 수 있을 것으로 보인다. 시중은행의 한 관계자는 "장기 외화채권 발행이 재개됨에 따라 기존 만기물 상환이 한결 쉬워지는 것은 물론 신규 외화대출 재원도 마련할 수 있을 것으로 보인다"고 말했다. 우리은행은 또 유럽계 은행으로부터 만기 5년으로 2,500만달러 사모사채 발행에 성공한 데 이어 이태리계 은행에서 은행 간 론 형태로 1년짜리로 7,000만달러 차입을 추진 중이며 기업은행도 신규 외화대출 재원 마련을 위해 해외에서 1억5,000만달러 규모의 장기 외화차입 협상을 벌이고 있다. 수출입은행과 농협도 이에 앞서 각각 1억5,000만달러(1년, 5년 만기), 1억달러(3년)의 해외채권 발행에 성공한 바 있다. 혼자 웃는 김대리~알고보니[2585+무선인터넷키]