|

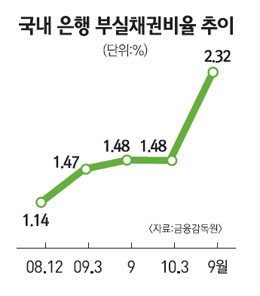

부동산 프로젝트파이낸싱(PF) 부실과 기업 구조조정 영향으로 국내 은행의 부실채권비율이 2%를 훌쩍 넘어서며 6년 만에 최고치를 기록했다. 2일 금융감독원에 따르면 지난 9월말 현재 국내 은행의 부실채권비율은 2.32%로 6월말의1.94%보다 0.38%포인트 상승했다. 이는 카드대란의 여파가 남아있던 2004년 9월 2.37% 이후 최고치이다. 은행 총여신 중 부실채권이 차지하는 비율인 부실채권비율은 2008년 6월말 0.70%에 머물렀지만 글로벌 금융위기 이후 줄곧 1%대를 유지해왔다. 9월말 기준으로 부실채권 잔액은 30조3,000억원으로 6월말보다 4조7,000억원 늘어났다. 특히 3ㆍ4분기 순증액에서 부동산 PF 부실대출은 3조4,000억원으로 72%를 차지했다. 은행 부실 중 기업여신 부실채권비율은 3.19%로 전분기보다 0.53%포인트 올랐다. 부동산 PF대출이 몰려 있는 중소기업 부실채권비율은 3.80%포인트로 3개월만에 0.75%포인트나 상승했다. 금감원은 이에 대해 지난 6월 대기업 신용위험평가에서 건설사들이 무더기로 워크아웃 대상으로 선정됨에 따라 이들 건설사가 시공사로 참여한 PF 사업장을 중심으로 사업성이 빠르게 악화됐기 때문이라고 설명했다. 또 은행들이 부동산 PF 대출의 건전성 분류를 강화하는 등 적극적으로 잠재부실 인식했다는 점도 부실채권 증가에 영향을 미쳤다는 설명이다. 실제로 부동산 PF의 부실채권비율은 지난 6월말 9.60%에서 9월말 18.02%로 급상승했다. 금액기준으로도 부실채권 규모는 3개월만에 4조3,000억원에서 7조7,000억원으로 늘어났다. 주재성 금감원 은행업서비스본부장은 “현재 PF대출 규모가 은행대출에서 차지하는 비중이 3.5%에 불과해 은행 건전성에 미치는 영향은 제안적”이라면서도 “부동산PF 부실대출을 조속히 정리하고 현행 PF대출을 대체할 수 있는 새로운 금융기업을 마련하겠다“고 말했다.