|

|

|

|

신송홀딩스가 이달 말 국내 지주회사로는 처음으로 유가증권시장에 직상장한다. 1970년 설립된 신송홀딩스는 글루텐, 소맥전분 등을 제조 판매업을 영위하는 신송산업과 간장, 고추장, 된장 등의 식품 제조 및 판매업을 영위하는 신송식품 등을 완전자회사로 보유하고 있는 순수지주회사다.

신송홀딩스의 주요 사업은 지주사업과 함께 종속회사인 신송산업과 신송식품에서 영위하는 글루텐 및 전분 제품제조업, 식품 제조업과 해외 곡물(쌀 등)의 무역을 통해 국외에 곡물을 공급하는 사업 등이다.

신송홀딩스는 식품산업 내 원자재 수급에서 가공, 판매까지 통합적인 사업을 영위하는 종합식품회사다. 농산물 단계에서부터 자회사인 Singsong(HK)가 한국농수산식품유통공사(aT) 등에 곡물을 공급하며 해외 곡물사업을 진행하고 있다.

신송산업은 글루텐 및 소맥전분을 공급하는 국내 유일의 생산업체다. 또한 신송식품은 최근 힐링 트렌드에 맞춰 국내 최저염도 장류 제품을 생산, 공급하면서 인기를 끌고 있다. 최근 즉석식품과 레토르트 식품도 판매 중이며 외식사업부문과의 시너지 효과가 기대되고 있다. 특히 최종소비자와의 접점으로 외식 프랜차이즈 브랜드인 오코코(O'coco)를 통해 브랜드 이미지 제고와 향후 연계 제품 개발을 모색하고 있다. 이처럼 식품 분야에 다양한 사업을 추진하고 있는 가운데 그룹사를 한 단계 업그레이드 할 수 있는 발판을 마련하기 위해 이번 상장을 준비하고 있다.

신송홀딩스는 이미 2년 전에 상장을 추진한 바 있으나 지배구조 문제로 한 차례 연기된 바 있다. 당시 신송식품홀딩스가 신송식품을 지배, 신송산업홀딩스가 신송산업을 지배하는 구조를 가지고 있었는데 2010년 6월 두 지주사를 하나로 합쳐 신송홀딩스를 설립했다. 지배구조가 변경된 지 얼마 지나지 않은 2011년에 상장에 나섰지만 거래소측에서 지배구조 변경을 사유로 제동을 걸고 나서면서 상장이 연기됐다.

신송홀딩스는 이번 상장 준비에 만전을 기하고 있다. 특히 지난해 2월 IPO 주관 경험이 풍부한 증권사가 필요하다는 판단으로 주관사를 우리투자증권으로 교체하기도 했다.

신송홀딩스가 이번 상장에 올인 하는 이유 중에 하나는 장류 업계 영원한 4위라는 딱지를 벗어 던지기 위해서다. 국내 장류 시장 전체를 놓고 봤을 때 2011년 기준 CJ제일제당이 23.8%, 대상이 17.40%, 샘표식품이 10.8%, 신송식품이 4.2%의 점유율을 차지했다. 매년 점유율은 조금씩 변화가 있지만 순위는 같았다.

또 간장 시장만을 놓고 보면 샘표식품이 절반(50.5%)을 차지하고 있으며 대상(22.6%)이 선두권을 유지하고 있다. 그 뒤를 신송식품이 5%도 미치지 못하는 시장 점유율을 가지고 있을 뿐이다. 또 국내 고추장 시장에서는 CJ제일제당이 53.3%, 대상이 44.5%로 두 기업의 점유율이 97%에 육박하고 있다. 신송식품, 진미식품 등 중소 업체들이 나머지 3%를 놓고 싸우는 형국이다. 이에 따라 신송홀딩스는 자금 확보를 통한 시설투자가 시급한 실정이다.

여기에 신송산업의 외식브랜드인 오코코가 아직까지 이렇다 할 수익을 내지 못하고 있어 추가적인 투자를 통한 외식 프랜차이즈 사업의 활성화가 필요한 시점이다.

현재 오코코는 전국에 직영점 1개 매장, 가맹점 19개 매장 등으로 치킨을 주소재로 한 펍(Pub)으로 운영되고 있다. 오코코는 2009년 9월 브랜드 런칭해 2010년 1월에 직영점 오픈을 시작했다. 외식사업의 치열한 경쟁구도와 사업 초기 등으로 현재까지 수익을 내는 구조를 가져가지는 못하고 있지만 이번 상장을 통해 마케팅 활동 강화와 향후 브랜드 이미지를 제고해 수익성 확보에 주력할 계획이다.

신송홀딩스는 장류에서부터 프랜차이즈 사업에 이르기까지 이미 국내 시장을 장악하고 있는 다른 대기업들과 경쟁 하기 위해서는 상장이 필수 요소로 보고 있는 것이다.

신송홀딩스 관계자는 "공모자금은 신송식품와 신송산업의 자동화 생산라인 증설, 물류센터 신축 및 천연조미료 제조 등을 위한 각종 시설 투자에 쓰이며, 또한 해외 곡물사업 진출을 위해 인도, 파키스탄 등에 쌀도정공장을 신축하는 데 사용될 예정이다"고 밝혔다.

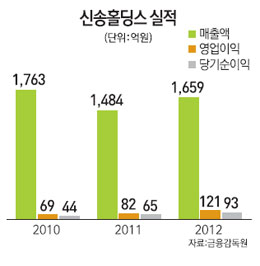

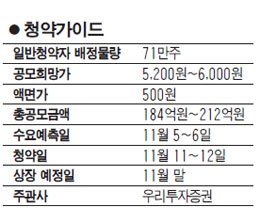

11일 청약… 1인 최대 3만5,000주 배정 식품업체인 신송홀딩스가 오는 11, 12일 이틀간 일반공모 청약을 진행한다. 신송홀딩스는 총 355만주를 공모할 예정으로 주당 공모 희망가는 5,200~6,000원으로 총 공모 규모는 184억~212억원이다. 상장주관사는 우리투자증권이다. 전체 공모주식수 355만주 가운데 기관투자자에게 213만주(60%)가 배정됐다. 우리사주조합이 배정받은 물량은 71만주로 전체 물량 가운데 20%에 해당한다. 일반투자자에게도 우리사주조합과 같은 71만주가 배정됐다. 이번 일반 청약 시 1인당 배정 가능한 최대 물량은 3만 5,000주다. 신송홀딩스가 주목 받는 점은 국내 최초의 지주사 직상장이라는 점이다. 신송홀딩스는 순수지주회사로서 자회사(신송식품, 신송산업)에 증자의 형태로 이번 공모자금을 공급할 계획이다. 모집금액 가운데 320억원은 신송식품 자동생산라인 및 물류센터 신축, 천연조미료 시설 투자 등에 쓰일 예정이다. 또 75억원은 신송산업 자동화시설에 투자할 계획이며, 50억원은 인도 등 쌀도정공장에 투자해 곡물사업에 진출할 예정이다. 조승현 신송홀딩스 사장은 "지주사 직상장을 통해 경영효율성 및 투명성을 향상시키고 지배구조 개선 및 자금조달 기능을 원활하게 해 그룹 시너지를 극대화 할 것"이라고 말했다. 신송홀딩스는 올 상반기까지 매출액 1,149억원, 영업이익 51억원, 당기순이익 50억원의 성과를 올렸다. 지난해에는 매출 1,660억원, 영업이익 122억원, 당기순이익 94억원을 기록했다. |