|

유로존 위기로 주춤했던 채권시장의 투자심리가 회복 조짐을 보이면서 유럽과 미국 은행들의 회사채 발행이 봇물을 이루고 있다.

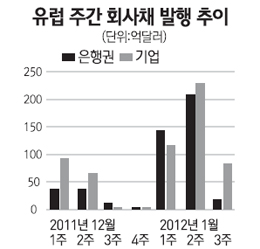

19일 파이낸셜타임스(FT)는 유럽중앙은행(ECB)이 3년 만기의 초저금리 장기 유동성 공급에 나서면서 연초부터 유럽 은행들의 채권발행이 줄을 잇고 있다고 보도했다. 시장조사 업체 딜로직에 따르면 유럽 은행들은 올 들어 160억유로어치의 선순위 무보증 유로화채권을 발행해 이미 지난해 하반기 발행물량을 넘어섰다.

또 BMW 등 기업들도 회사채 발행을 통한 자금조달에 나서면서 올 들어 유럽 은행과 기업들이 발행한 채권은 총 424억달러에 달했다. 이는 지난 2009년 이후 가장 많은 금액이다.

이처럼 채권시장이 활기를 띠는 데는 ECB의 지원이 가장 크게 작용했다. ECB는 지난해 12월21일 4,890억유로를 은행들에 3년 만기로 대출해줬으며 다음달 말에도 추가 자금지원에 나설 예정이다. 여기에다 지난해 금융시장 불안으로 현금을 쌓아뒀던 투자자들이 신규발행 채권투자에 나선 것도 영향을 미쳤다고 FT는 전했다.

모건스탠리자산운용의 유럽채권 총책임자인 리처드 포드는 "최근 채권발행에 투자자들이 대거 몰린 것은 그만큼 수요가 억눌려 있었다는 증거"라고 설명했다.

미국 회사채시장에서도 골드만삭스ㆍ씨티그룹ㆍ뱅크오브아메리카(BofA) 등 금융회사들이 잇따라 자금조달에 나서고 있다.

20일 블룸버그통신에 따르면 골드만삭스는 2009년 3월 이후 최대 규모인 45억달러어치의 채권을 최근 발행했다. 10년물 42억5,000만달러어치와 오는 2015년 1월 만기가 돌아오는 채권 2억5,000만달러어치로 발행금리는 각각 5.75%와 5.125%다. 씨티그룹도 2년여 만에 금리 5.875%의 30년 만기 채권을 통해 10억달러를 조달했다. BofA는 5.7% 금리에 10년물 채권 15억달러어치를 발행했다.

현재 회사채시장은 유럽 국가채무 위기의 파장이 제한적이라고 판단한 투자자들이 몰리면서 수익률도 떨어지고 있다. 이 때문에 금융회사들도 낮은 비용으로 자금을 조달할 적기라고 보고 회사채 발행에 나서고 있다고 분석됐다.