|

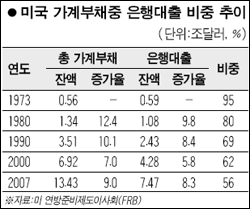

미국의 대형 상업은행들이 다시 일어서고 있다. 유동성 위기로 펀딩을 통해 자본시장에서 값싸게 돈을 빌릴 수 있는 기회가 준데다 미국 금융당국이 상업은행들의 자본 배분을 가로막는 규제를 대폭 완화하면서 이들의 영업이 다시 활기를 띠고 있는 것이다. 파이낸셜타임스(FT)는 27일 투자자들이 복잡한 파생상품에서 발을 빼고 또 비록 일시적이긴 하나 규제당국이 자본 활용에 더 많은 자유를 주면서 씨티그룹이나 뱅크오브아메리카(BOA), JP모건과 같은 대형 상업은행들에게 우호적인 분위기가 조성되고 있다고 보도했다. FT에 따르면 미국 연방준비제도이사회(FRB)는 최근 심화되고 있는 유동성 위기의 타개책으로 씨티그룹과 BOA에 브로커리지관련 자회사에 대한 대출 제한을 일시적으로 해제하기로 했다. 이에 따라 예컨데 씨티그룹의 씨티뱅크가 브로커리지 자회사인 ‘씨티그룹 글로벌 마케츠’에 자금 공급을 실질적으로 늘릴 수 있게 됐으며, 이는 은행자금이 펀드로도 흘러갈 수 있는 통로를 열어 준 것으로 평가된다. 상업은행의 부활은 특히 모기지 부분에서 두드러진다. 서브프라임 모기지 위기가 투자은행들의 모기지 담보 유가증권 발행에 타격을 입혔기 때문이다. 리먼 브라더스는 지난주 서브프라임 부문에서 철수하기도 했다. 베어스턴스의 스티븐 에이브러햄즈 전략가는 “미국의 모기지 시장의 경쟁환경은 이미 변했다. 은행 계좌로부터 유가증권 시장으로 이동하던 모기지시장의 수십년 흐름이 지금 역전되고 있다”고 말했다. 기업대출 부문에서도 상업은행들의 역할이 커지고 있다. 건축자재회사인 프로빌드사가 최근 30개 은행의 ‘전통적’ 신디케이트로부터 지난주 15억 달러를 빌린 것이 대표적 사례다. 상업은행의 고유 영역이라고 할 수 있는 일반 가계 대출 분야에서도 변화의 조짐이 일고 있다. 상업은행의 가계대출 비중은 지난 30년 동안 지속적으로 감소해 왔다. 은행들은 이에 대해 브로커리지 자회사나 사모펀드들이 자본시장으로부터 펀딩해 모기지나 기업대출에 사용해 왔기 때문이라고 설명하고 있다. 미국은 지난 1930년대 대공황기를 거치면서 ‘글래스-스티걸법’을 제정, 상업은행과 투자은행을 분리했지만 결국 99년 이 법의 폐지를 통해 일반 종합은행으로 성장할 수 있는 길을 열어 줬다. 물론 이후에도 상당기간 골드만삭스나 모건스탠리 등 유명한 투자은행들은 상업은행과 합병하기를 꺼려 왔다. 살로먼브라더스의 전 경영진이자 현 리먼 브라더스의 이사회 멤버인 헨리 카우프만은 “금융시장의 임무는 다양한 투자 기술을 통해 리스크를 회피하도록 하는 것인데, 최근의 상황전개는 특히 전통적인 은행 기관들이 강점을 드러내기 좋은 기회를 제공하고 있다”고 말했다.