|

|

|

"상장 후 매년 배당 비율을 시가 대비 5%대를 유지하겠습니다."

문경석(43·사진) 대창스틸 대표는 17일 기자와 만나 상장 후 주주친화적 배당정책을 꾸준히 펼치겠다고 밝혔다.

문 대표는 "지난 5년 동안 매년 액면가 기준 20% 이상의 배당을 해왔다"며 "주주가치 극대화를 위해 상장 후에도 시가 기준 5%대 배당을 할 생각"이라고 설명했다. 문 대표는 이어 "오는 24일 상장할 예정이기 때문에 대창스틸 투자자는 상장 한 달여 만에 배당을 받을 수 있는 셈"이라고 강조했다.

실제 대창스틸은 지난 2010년부터 연평균 23.33%의 배당 성향을 기록했다. 현재 1,302억원가량의 유보금을 보유하고 있어 배당 여력은 충분하다. 영업이익도 꾸준히 내고 있다. "대창스틸은 33년 연속 흑자를 내는 탄탄한 회사"라는 게 문 대표의 설명이다.

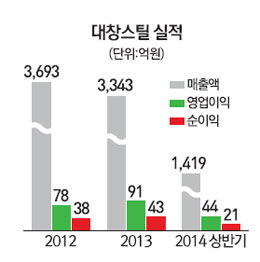

하지만 2011년 이후 성장세는 다소 주춤한 상태다. 2011년 매출액 3,756억원을 기록했지만 지난해에는 3,343억원으로 10.99% 줄었다. 지난해 영업이익 역시 91억원으로 2011년 대비 35% 감소했다. 전반적인 실적 침체로 보이지만 문 대표의 생각은 다르다. "전체적인 철강 업황 악화로 외형이 줄었을 뿐 시장 점유율은 큰 차이가 없다"는 것이다.

대창스틸은 포스코로부터 냉연코일을 공급받아 냉연강판을 만드는 1차 철강 제조업체로 1980년 6월 설립됐다. 인천·아산·파주 등을 포함해 국내에 5개의 공장이 있고 베트남과 중국에는 해외출자 법인을 운영하고 있다. 주요 거래처는 포스코·한국GM·쌍용차 등이다. 포스코 지정 1차 제조업체 18개사 중 네 번째로 매출이 높다.

대창스틸의 공모예정가는 2,000~2,500원이다. 회사의 실제 기업가치에 비해 다소 저평가됐다는 게 문 대표의 판단이다. 주가수익비율(PER)이 동종업체들에 비해 낮은 편이기 때문이다.

문 대표는 "PER는 공모예정가 중간값을 기준으로 7.3배로 업계 평균(12.1배)에 못 미치고 주가순자산비율(PBR)도 0.27배로 업계 평균(0.69배)의 40% 수준에 불과하다"고 말했다.

문 대표는 희망 공모가를 낮게 책정한 이유에 대해 "공모 규모(44억~55억원)가 크지 않기 때문에 공모가를 조금 높여 돈을 더 끌어모으는 것은 중요하지 않다고 생각했다"며 "상장 후 주가 관리가 용이할 수 있도록 밸류에이션을 낮게 받았다"고 설명했다.

문 대표는 상장 후 재무구조를 개선하는 데 주력할 방침이다. 현재 대창스틸의 부채 비율은 158.9%다. 문 대표는 "현재 공장 자체에 280억원의 부채가 있는 포승 공장을 550억원 규모에 매각할 예정"이라며 "공모 자금도 대부분 채무를 줄이는 데 활용할 계획"이라고 말했다. 그는 이어 "공모자금의 절반인 20억원을 차입금 상환에 사용해 내년에는 부채 비율이 100% 이하로 떨어지도록 할 것"이라고 강조했다.

대창스틸은 18~19일 기관 투자가 수요예측을 거쳐 25~26일 일반 투자자를 대상으로 공모주 청약을 실시한다. 발행주식 수는 총 220만주로 전량 신주 모집한다.