|

|

|

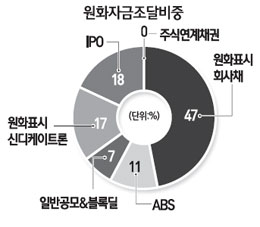

올 상반기 국내 기업들이 자본시장에서 직접 자금을 조달한 규모가 지난해 같은 기간에 비해 11% 감소한 것으로 나타났다. 특히 기업들의 주요 자금조달원인 회사채 발행과 주식 증자는 30%나 급감했다. 기업들의 실적개선에 따른 현금보유액이 대폭 증가한데다 금리 인상과 증시 변동성 확대라는 요인까지 겹치면서 기업과 투자자 모두 위축됐기 때문인 것으로 풀이된다. 반면 삼성생명 등 대기업들이 잇따라 증시에 상장하면서 기업공개시장(IPO)은 14배나 증가해 대조를 이뤘다. 블룸버그가 30일 발표한 '한국 자본시장 리뷰(Korea Capital Market Review)'에 따르면 올 상반기 국내 기업들이 회사채와 증자ㆍIPO 등 공모시장을 통해 조달한 원화자금은 46조2,540억원으로 지난해 같은 기간(51조8,960억원)에 비해 11% 감소했다. 이 중 원화표시 회사채 발행은 1년 전에 비해 30% 줄어든 21조9,480억원(244건)에 그치면서 전체 원화자금 조달액에서 차지하는 비중도 47%로 줄었다. 특히 전환사채(CB)ㆍ신주인수권부사채(BW)ㆍ교환사채(EB) 등 원화표시 주식연계채권은 1조2,490억원에서 770억원으로 무려 94%나 급락했고 자산유동화증권(ABS) 발행을 통한 공모도 반토막(54% 하락) 이하로 떨어졌다. 이외에 일반공모ㆍ블록트레이드는 29% 줄어들었다. 이처럼 회사채 발행과 주식 증자가 줄어든 것은 기업들의 보유현금이 늘어난데다 지난 4월 이후 남유럽 재정위기 등이 불거지면서 증시 변동성이 확대됐기 때문인 것으로 풀이된다. 증권업계의 한 관계자는 "4월 이후 불거진 남유럽 재정위기에 따른 변동성 확대가 주식과 회사채시장에 영향을 미치고 있다"며 "여기에 기업의 높아진 눈높이와 투자자들의 가격 하락에 대한 전망이 엇갈리면서 발행 자체가 줄어든 것으로 보인다"고 설명했다. 반면 IPO시장은 역대 최대 규모였던 삼성생명(4조8,880억원) 등 대형 매물의 등장에 힘입어 지난해보다 15배나 많은 8조4,490억원으로 급성장했다. 특히 삼성생명을 제외한 모집 규모도 3조5,610억원에 달해 6배나 증가했고 종목 수(40건)도 30% 이상 늘었다. 이 중 디지탈아리아ㆍ케이씨에스ㆍ투비소프트 등은 각각 상장 당일 130%의 수익률을 보인 반면 삼성생명은 3.6%에 그쳐 기대 이하의 성적을 보였다. 원화표시 신디케이트론 역시 116%의 증가세를 보였다. 해외자금 조달 역시 국내와 크게 다르지 않았다. 올 상반기 정부와 국내 기업들이 공모시장에서 조달한 외화자금 규모는 전년(200억8,100만달러)에 비해 40% 줄어든 120억900만달러였다. 구체적인 내역을 보면 ▦해외 발행 외화채권이 47% ▦외화표시 신디케이트론이 9% ▦해외주식연계채권도 45% 감소한 반면 외화표시 국내 채권은 121% 늘어났다.