LG카드의 매각일정이 구체화되면서 앞으로 주가 전망에 관심이 쏠리고 있다.

전문가들은 실적 등으로 주가의 하방경직성이 확보됐지만 인수ㆍ합병(M&A) 프리미엄은 이미 주가에 반영된 만큼 섣부른 투자확대는 위험하다고 경고했다.

LG카드 채권단 보유지분 매각 주관사인 산업은행은 14일 지난달부터 시작된 실사작업이 마무리 단계에 접어들었다며 오는 27일에 매각공고를 낼 예정이라고 밝혔다. 산은 측은 매각공고 후 2주일 이내에 입찰적격자를 선정하고 예비실사를 거쳐 우선협상대상자를 선정한다.

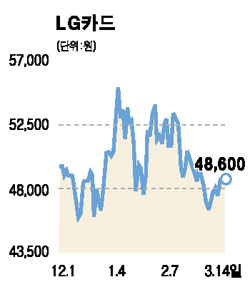

전문가들은 매각계획 확정으로 불확실성 요인은 사라졌으나 지난해 말부터 이어지는 4만5,000~5만원대의 박스권 주가에 실적 등 펀드멘털적 요인과 M&A프리미엄이 반영됐기 때문에 추가적인 모멘텀을 기대하는 것은 무리라고 지적했다.

조병문 우리투자증권 애널리스트는 “주가에 M&A 프리미엄이 반영됐다는 것이 시장의 평가”라고 말했다.

구용욱 대우증권 애널리스트는 “LG카드는 지난해 1조3,631억의 당기순이익을 냈으며 올해에도 견조한 실적이 예상된다”며 “실적과 매각일정 구체화로 현 단계에서 주가의 하방경직성은 확보한 것으로 보인다”고 말했다.

LG카드 주가는 매각일정 확정에 대한 기대로 지난 주부터 강세흐름을 보였으나 이날은 보합으로 마감됐다.