|

산업은행이 정부의 회사채신속인수제에 참여하기로 한 동부제철의 차환 발행물량 4,300억원 규모를 내년까지 모두 흡수한다. 사실상 산은이 동부제철의 운명을 책임지겠다는 뜻이자 동부그룹의 다른 계열사로 유동성 위기가 확산되는 것을 미리 막기 위한 조치로 분석된다.

금융계에 따르면 동부제철은 오는 12월에 만기를 맞는 1,050억원 규모의 회사채 차환 발행을 위해 17일 주채권은행인 산은에 신속인수제 신청서를 낸다. 신속인수제를 이용하려면 최소한 만기도래 한 달 전에 주채권은행에 발행 신청서를 제출해야 하는 절차에 따른 것이다.

회사채신속인수제는 일시적 유동성 위기를 겪고 있는 기업의 회사채 차환 발행을 돕기 위해 지난 8월 도입됐다. 회사가 만기도래 회사채의 20%를 갚으면 나머지 80%는 산은이 총액 인수한 뒤 재매각 또는 프라이머리CBO(P-CBO)에 편입하게 된다. 채권은행은 이 가운데 30%를 가져간다.

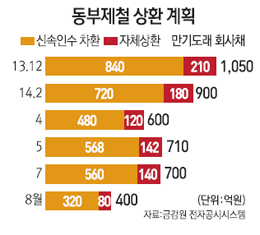

동부제철은 이번 신속인수제 참여를 결정하면서 산은 측에 내년에 만기가 도래하는 회사채에 대해서도 이 제도를 활용하겠다는 뜻을 밝혔다. 실제 동부제철은 올 12월 1,050억원 외에도 내년 2월 900억원, 4월 600억원, 5월 710억원, 7월 700억원, 8월 400억원 등 총 4,360억원 규모의 회사채 만기가 줄줄이 돌아온다. 일각에서 동양 사태 이후 유동성 위기가 불거질 대기업으로 동부그룹이 거론된 것도 이 같은 이유에서다.

산은은 이 같은 시장의 불확실성을 해소하는 차원에서 동부제철의 차환 발행을 적극 돕기로 했다. 산은은 내년까지 만기가 도래하는 총 4,360억원의 회사채 물량 중 기업 자체상환(872억원)과 신보의 P-CBO 편입 금액 등(2,398억원)을 뺀 1,090억원에 대해 사전에 승인을 내주기로 했다. 매달 차환발행심사위원회의 심사 절차는 그대로 거쳐야 하지만 그 전 단계인 은행의 내부 여신심사를 대폭 줄이겠다는 것이다. 산은의 한 관계자는 "올해 12월분뿐만 아니라 내년 만기물량까지 한번에 승인을 낸 뒤 회사가 자금사정에 따라 차심위에 회사채 차환을 신청하도록 할 방침"이라면서 "이렇게 하면 철강경기가 회복될 때까지 당분간 동부제철은 유동성 위기에서 벗어날 수 있을 것"이라고 말했다.

한편 동부그룹 위기설의 또 다른 진앙지로 꼽혔던 동부건설도 보유자산 매각이 순조롭게 진행되면서 연말까지 약 4,100억원의 유동성을 확보할 수 있을 것으로 전망된다. 동부건설은 동자동 오피스빌딩 매각 우선협상 대상자인 칸서스자산운용과 매각(약 2,400억원) 거래를 이번주 중에 마무리할 방침이다. 자회사인 동부익스프레스의 지분(50.1%) 매각(1,700억원) 절차도 예정대로 진행돼 이르면 12월 초에 자금이 유입될 것으로 예상된다. 아울러 충남 '당진화력발전사업' 추진을 위해 설립한 '동부발전당진'의 보유지분 60% 중 10~20%를 매각하기 위해 전략적투자자(SI) 영입을 추진하고 있는 것으로 알려졌다.