|

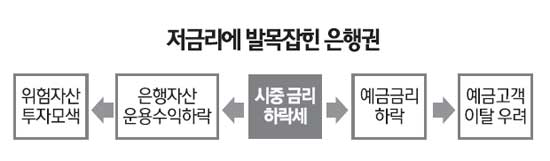

은행, 보험사 및 여신전문금융사 등 주요 금융사들이 저금리의 덫에 빠져들고 있다. 시중금리 하락으로 자금 조달비용은 크게 감소했지만 이를 굴릴 곳이 마땅치 않아 골머리를 앓고 있는 것이다. 19일 금융권에 따르면 국내의 주요 시중은행들은 파생상품과 같은 고수익 위험자산 투자의 포트폴리오 편입 비중을 늘릴 지 여부를 놓고 고민중이다. 시중금리가 연일 하락하면서 예금 금리도 사실상 마이너스 수준에 이르자 예금고객 이탈 가능성이 대두되고 있는 데 이를 막기 위해선 은행 자산중 고수익 위험자산 편입 비중을 다소 늘려서라도 적정 수준의 예금 금리를 보전해야 하기 때문이다. 한 대형 시중은행 임원은 “정부가 이미 낮은 금리에 실망한 단기 예금 고객중 일부가 이탈하고 있어 걱정”이라며 “고금리 회사채와 같은 위험 자산 투자 비중을 높여서라도 예금 금리를 적정수준으로 높여 고객 이탈을 막아야 할지 고민”이라고 말했다. 또 다른 대형 시중은행 관계자도 “(파생상품과 채권 상품을 혼합한) 구조화 채권과 같이 신용 위험도가 어느 정도 높더라도 높은 금리를 받을 수 있는 투자상품에 자산을 적극 편입하는 것을 고려하고 있다”고 밝혔다. 시중은행들은 최악의 상황에서도 예금 원금을 보전해줘야 하는 특성상 자산을 주로 국공채와 같은 안전 자산에 굴려 왔는데 이제는 고객 이탈을 막기 위해 위험자산에 투자하는 모험을 감수해야 하는 상황에 몰린 것이다. 이는 자칫 은행 부실로 이어질 수 있는 사안이어서 금융당국의 적절한 지도와 감독이 요구되고 있다. 금융권 일각에선 예대율 규제를 다소 완하하는 것도 필요하다는 지적이 나온다. 한 은행의 전략담당 간부는 “시중금리가 하락하고 있는 상황에서도 은행들은 정부의 예대율 규제를 지키기 위해 은행 예금 유치를 적극 펼쳐야 하는 사정에 몰려 있다”며 “고객들이 매력을 느낄 수준의 예금금리를 제시 하기 위해선 은행들은 고금리의 위험자산 편입비중을 높일 수밖에 없는 상황”이라고 고충을 토로했다. 이 같은 사정은 보험사 역시 비슷한 것으로 전해졌다. 특히 보험업계는 최근 자산 규모 경쟁이 치열하기 때문에 낮은 보험료- 높은 보장‘을 앞세운 신상품들을 잇따라 내놓고 있는데 이 같은 상품을 계속 유지하기 위해선 보다 높은 수익을 내는 고금리 위험 자산에 대한 투자 비중을 높일 수밖에 없다는 것이다. 캐피털사 및 카드사와 같은 여신전문금융사들은 시중금리가 떨어져 상대적으로 영업 자금 조달 비용이 맞아졌지만 그만큼 대출금리 하락 압력이 거세지고 있어 마냥 웃을 수도 없는 상황이다. 국내 여전사들은 이른바 여전채로 불리는 채권을 통해 지난 6월부터 9월중 무려 8조209억원에 달하는 시장자금을 확보했지만 시중금리가 하락한 만큼 당초 대출금리를 더 낮춰야 한다는 압박에 처해 있어 영업 마진 축소가 불가피하다. 금융권의 한 관계자는 “정부로선 내년 경기전망이 좋지 않아 기준금리 인상카드를 최대한 지연하고 싶겠지만 저금리 상황이 길어질수록 금융기관들의 자산 운용위험도는 한층 커진다”고 지적했다.