|

신용등급 'A'급 회사채의 미매각률이 최근 2년 만에 최고치로 상승했다. 조선업계의 부실 사태로 인한 무더기 신용등급 강등 등으로 촉발된 회사채 시장의 투자심리 위축이 개선되기는커녕 갈수록 나빠지고 있다는 의미다.

14일 금융투자업계에 따르면 최근 신용등급 'A'급 회사채 미매각률이 지난 2013년 10월 이후 최고인 52%까지 올라갔다. 이경록 KDB대우증권 연구원은 "최근 신용등급 'A'급 중에서도 우량한 펀더멘털을 보유한 기업으로의 쏠림 현상이 더욱 강해져 서흥·휴비스·풍산 등 일부 기업을 제외하고 미매각이 잇따라 발생했다"고 전했다. 기업들의 신용 위험도 여전해 11일 포스코에너지·동두천드림파워·평택에너지서비스 등 민자 발전사 3곳과 포천파워의 지주회사인 대림에너지의 신용등급이 일제히 한 계단씩 강등됐다.

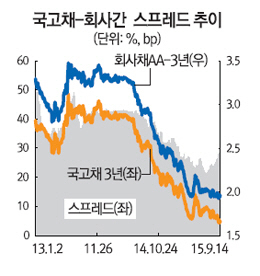

유통시장에서도 지난주 국고채 3년물 금리가 0.013%포인트 상승한 가운데 만기가 같은 신용등급 'AA-' 회사채와의 금리 차이(스프레드)는 35.4bp(1bp=0.01%포인트)로 전주 대비 4.2bp 커졌다. 금리 차이가 확대됐다는 것은 그만큼 채권가격이 하락했다는 의미다. 박진영 HMC투자증권 연구원은 "BNK캐피탈의 렌털 계약 분쟁으로 약화된 여전채(여신전문금융채권) 시장의 투자심리가 회사채에도 영향을 미치고 있는 것으로 보인다"고 밝혔다.

회사채 시장의 찬바람이 두드러지는 곳은 수요예측이다. 지난주 600억원 규모의 회사채 수요예측을 진행했던 신용등급 'A-'의 한진(002320)은 전액 미매각의 굴욕을 맛봤다. GS에너지 역시 신용등급은 'AA-'로 우량했지만 수요예측 결과 10년물에서 250억원이 미매각됐다. 민자 발전회사들이 전력수급 안정화와 수요를 웃도는 설비 공급, 저유가 때문에 수익성이 훼손된다는 우려 때문으로 보인다.

신용등급 'AA'인 삼성SDI(006400)와 CJ제일제당(097950)은 나란히 수요예측에서 발행규모를 상회하는 수요가 몰려 흥행에 성공하며 펀더멘털이 좋은 업체에 대한 수요는 여전했다. 동원엔터프라이즈의 경우 신용등급은 'A+'에 불과하나 안정적 영업실적과 현금흐름 덕분에 펀더멘털을 중시하는 투자자들이 몰리며 수요예측에서 발행 규모 1,000억원을 웃도는 자금이 유입됐다. 하지만 정대호 KB투자증권 선임연구원은 이에 대해 "이들 우량 회사채마저도 발행금리가 대부분 시가평가금리를 웃돌고 있다"며 "투자자들의 금리 베팅이 매우 제한적"이라고 설명했다.

앞으로도 오는 25일로 예정된 대우조선해양 제6-2회 무보증사채의 사채권자집회 등 변수가 많다. 이 자리에서 만일 실제 회사채 상환 결정이 내려지면 이 역시 크레디트채권 시장에는 부정적으로 작용할 것으로 우려된다. 임정민 NH투자증권 크레딧팀장은 "최근 금융당국이 적극적인 구조조정을 추진하겠다는 입장을 강조한 만큼 은행권도 여신심사 기준과 충당금 적립 수준을 강화하는 등 보수적으로 변화할 것"이라며 "투자자들의 경계감은 당분간 높아질 수밖에 없다"고 말했다.