|

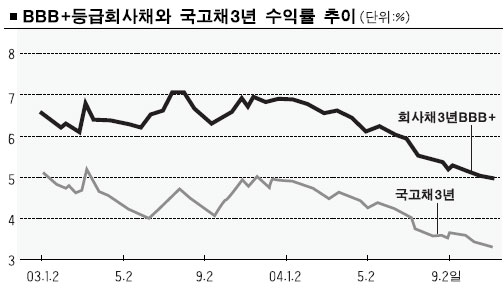

금리 3%대 'BBB 회사채' 첫선 현대車 계열 위아, 3.9%선 400억 규모 28일 발행삼성ㆍLG등 대기업 계열사도 비슷한 수준 될듯 시중금리 하락세가 이어지면서 3%대의 금리로 발행하는 BBB등급 회사채가 처음으로 등장할 전망이다. 26일 금융감독원에 따르면 장외기업인 위아는 28일 3.9%대의 이자율로 400억원 규모의 무보증회사채를 발행한다. 발행금리는 증권업협회에서 발표하는 3년 만기 BBB+급 회사채의 시장수익률(24일 4.94%)보다 1%포인트 낮게 결정될 예정이어서 3.94% 안팎이 될 전망이다. 위아의 회사채 발행금리는 지난해 3월 6.8%에서 지난 7월 말 5.32%, 8월 말 4.64%로 계속 낮아졌다. 이번에 발행하는 3.9%대는 A0등급 시장수익률 4.01%보다도 낮은 수준이다. 금융업계에서는 위아가 현대차 부품계열사라는 점과 유상증자ㆍ신용등급 상향 가능성 등이 발행금리를 끌어내린 것으로 보고 있다. 그러나 3%대 금리가 가능했던 것은 올 초 7% 안팎이던 BBB+ 등급 회사채 수익률이 최근 5% 밑으로 하락한 이유가 크다. 10월 다른 부품계열사인 다이모스는 4.47%, 11월 대한항공은 4.32%로 발행하는 등 하락추세에 있다. 양진수 한국신용평가 선임연구원은 “자동차 업종의 특성상 부품계열사는 자기 재무제표보다는 완성차 업체를 쫓아가는 경향이 있다”며 “내년에 현대차와 기아차의 신용등급을 추가 상향할 가능성이 있고 그럴 경우 부품 계열사들의 등급도 올라갈 수 있다”고 전했다. 일부에서는 3%대 BBB급 회사채가 추가로 나올 것이라고 전망하고 있다. 한 신평사 관계자는 “현대파워텍은 현대차에서 분사를 한 개념이기 때문에 위아와 등급은 같지만 더 좋은 조건에 회사채 발행이 가능하다”며 “현대차 외에 삼성이나 LG 등 대기업 계열사들 중 대기업과 한 몸으로 볼 수 있는 곳은 주어진 등급은 BBB이지만 3%대 회사채 발행을 기대할 수 있다”고 말했다. 우승호 기자 derrida@sed.co.kr 입력시간 : 2004-12-26 17:44