|

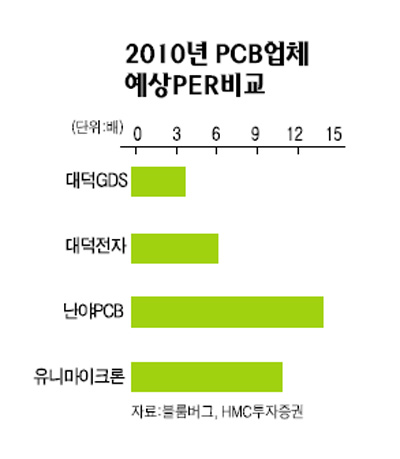

전자부품주의 주가가 올 들어 비교적 큰 폭으로 올랐지만 아직도 실적개선 추세에는 못 미치는 만큼 추가 상승 여력이 높은 것으로 평가되고 있다. 외국 동종 업체와 비교해 크게 저평가된 상태이기 때문에 실적개선과 함께 재무안정성, 배당 매력까지 갖춘 일부 종목에 대해 특히 관심을 가져야 한다는 의견이 많다. 13일 증권 업계에 따르면 국내 전자부품 업종은 지난 2004년부터 2008년까지 어려움을 겪다 올 들어 완제품 업체의 시장점유율 상승, 프리미엄급 제품 출시 등에 힘입어 실적 턴어라운드에 성공했다. 대표적인 종목이 삼성전기다. 삼성전기는 주력 제품군의 시장 지배력 강화에 힘입어 사상 최대의 이익을 올렸고 주가가 올 들어 최고 244%까지 상승하기도 했다. 하지만 이날 종가는 9만4,500원으로 현재 증권가 컨센서스 목표주가인 11만8,977원에 크게 못 미치는 상황이다. 중소형주의 경우 실적개선에 대한 평가가 제대로 이뤄지지 못한 것으로 분석됐다. 특히 올들어 바닥을 찍고 실적이 급격히 개선되고 있는 인쇄회로기판(PCB) 업체들의 경우 대만의 동종 업계와 비교해 지나치게 낮은 평가를 받고 있는 것으로 분석됐다. 대만 업체의 주가수익비율(PER)이 10~14배인데 비해 대덕전자ㆍ대덕GDS 등의 PER가 4~6배 수준이기 때문이다. 또 휴대폰 부품 업체인 피앤텔ㆍ인탑스ㆍKH바텍 등도 외국 동종 업체에 비해 제대로 평가 받지 못하고 있는 것으로 나타났다. 노근창 HMC투자증권 연구원은 "국내 전자부품주가 체질 개선을 통해 과거의 시행 착오를 극복하고 있는 만큼 이제는 새로운 가치주로 재평가해야 할 시점"이라며 삼성전기ㆍ대덕전자ㆍKH바텍 등을 추천했다.