|

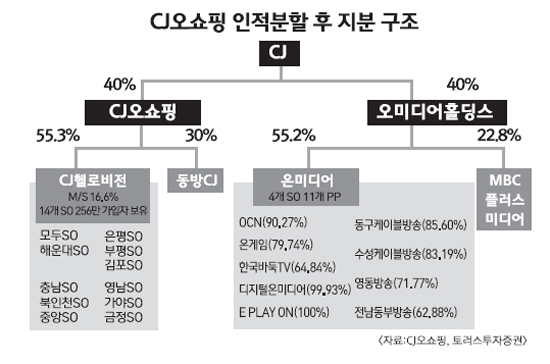

인적 분할 후 30일부터 거래가 재개되는 CJ오쇼핑의 주가가 상승세를 보일 것이라는 전망이 이어지고 있다. 중국 자회사의 성장ㆍ인적 분할에 따른 비용절감 효과 등으로 긍정적인 실적이 예상되고, 현대홈쇼핑 상장에 따른 홈쇼핑 산업 재평가도 기대되기 때문이다. 인적분할은 기업분할 후 기존회사와 신설회사의 지분구조가 같아지는 기업분할방식이다. 신설 회사의 지분 100%를 기존 회사가 갖는 방식은 물적분할이다. 29일 증권업계에 따르면 인적 분할된 CJ오쇼핑이 30일부터 기준가 12만8,400원으로 거래가 시작된다. CJ오쇼핑은 지난 6월 홈쇼핑사업을 하는 CJ오쇼핑과 미디어사업을 주력으로 하는 오미디어홀딩스(10월 재상장)로 분할하는 결정을 발표한 후, 지난달 30일 매매거래가 정지된 바 있다. 국내외 증권사들은 최근 인적 분할 뒤 재상장되는 CJ오쇼핑에 대해 ‘장밋빛 전망’을 담은 분석보고서를 내놓으며 목표주가를 상향조정하고 있다. 증권업계에 따르면 외국계 증권사인 맥쿼리증권은 CJ오쇼핑에 대한 투자의견을 ‘중립’에서 ‘시장수익률 상회’로 올리고 목표주가 28만원을 제시했고 BNP파리바도 목표주가로 22만원을 발표했다. 미래에셋증권, 삼성증권, LIG투자증권, 하나대투증권도 CJ오쇼핑의 주가가 향후 6개월~1년 내에 24만~26만원까지 상승할 것으로 점쳤다. CJ오쇼핑의 주가 상승 전망은 “몸집이 가벼워져 사업 추진력과 효율성이 증대될 것”이라는 분석 때문을 풀이된다. 신설법인 오미디어홀딩스에 속한 사업부문이 분할 전 CJ오쇼핑에 기여하는 이익이 없었기 때문에 분할된 CJ오쇼핑의 기업가치에는 변화가 없고, 기업분할을 통해 연 216억원 규모의 온미디어 영업권 상각 비용과 1,700억원의 부채를 오미디어홀딩스에 넘기게 돼 총 200억원의 비용절감 효과가 발생할 것으로 예상된다. CJ오쇼핑은 지분 30%를 보유중인 자회사 중국 동방CJ홈쇼핑의 가치 향상으로 인한 수혜도 가능하다. 삼성증권에 따르면 동방CJ홈쇼핑은 지난 2009년에는 매출액 4,000억원, 순이익 200억원을 기록했지만 2010년에는 매출액 6,500억원, 순이익 350억원을 달성할 것으로 추정됐다. 남옥진 삼성증권 연구원은 “CJ오쇼핑이 경쟁사와 가장 차별화되는 요소는 해외부문의 성공”이라며 “동방CJ홈쇼핑은 3ㆍ4분기에도 60%대의 높은 매출 성장률을 기록 중이다”고 설명했다. 국내 사업 부문에서 전통적 비수기인 3ㆍ4분기에도 시장 컨센서스인 취급고 4,570억원, 영업이익 268억원 이상을 기록할 것이라는 예상이 나오고 있고 지분 46%를 보유한 유선사업자(SO) CJ헬로비전이 2011년 상반기 기업공개(IPO)를 앞둔 것도 기업가치 재고에 따른 주가 상승 전망에 힘을 싣고 있다. 한편 시장 일각에서는 ▦미디어 관련 정책의 불확실성 ▦중국 홈쇼핑 시장의 경쟁 격화 ▦국내 시장점유율의 점진적인 하락 등을 CJ오쇼핑의 주가 리스크로 들고 있다. 그러나 “크게 걱정할 필요가 없다”는 것이 전문가들의 대체적인 의견이다. 이지영 LIG투자증권 연구원은 “롯데ㆍ현대홈쇼핑 등 경쟁사들이 잇달아 상하이에 진출하면서 우려하는 목소리가 있지만 동방CJ홈쇼핑과 달리 좋은 채널을 배정받기 어려워 수익성에 미치는 영향이 크지 않을 것”이라며 “중소기업 전용 홈쇼핑채널 허가도 3년 내 되기 힘들고 채널 연번제 실시 등도 가능성이 낮다”고 평가했다.