|

회사채를 발행하기 어려운 상장사들이 올 들어 교환사채(EB) 발행을 통해 자금조달에 나서고 있다.

신용등급이 아예 없거나 부채비율이 높은 기업들이 회사채 발행의 대안으로 보유주식을 담보로 한 EB를 적극 발행하고 있는 것이다.

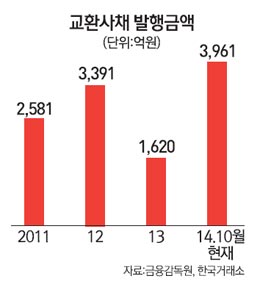

10일 한국거래소에 따르면 올 들어 현재까지 EB 발행액은 3,961억원으로 지난해 전체 발행액수 1,620억원을 크게 웃돌았다.

EB는 발행 회사가 보유한 자사주나 다른 회사 주식으로 원리금을 교환할 수 있는 권리가 붙은 채권이다. EB 투자자들은 교환대상 주식의 주가가 오르면 주식으로 교환해 시세차익을 얻을 수 있다. 교환대상 주식 주가가 부진하면 교환 권리를 포기하고 채권 원리금만 회수하면 된다.

올 들어 EB 발행시장에서 눈에 띄는 점은 회사채 시장 접근이 어려운 코스닥 상장사나 비상장사들이 적극적으로 나서고 있다는 점이다. 실제 올 들어 발행된 EB 12건 중 코스닥 상장사가 4건, 비상장사가 3건, 코넥스 상장사가 1건으로 중소형사들이 8건을 차지했다. 이들은 신용평가사들로부터 신용등급을 받지 못했거나 신용등급이 낮아 무담보로 회사채를 발행하기 어려운 기업들이다.

한 증권사 채권 애널리스트는 "EB는 주식 교환 권리가 붙어 있어 일반 회사채보다 발행금리가 낮기 때문에 주로 코스닥상장사, 비상장사, 유가증권시장 중소형사들이 주로 이용한다"고 말했다. 실제 신용등급이 없는 코스닥 상장사 크루셜텍(114120)은 삼우엠스 보통주를 담보로 지난달 1일 한국산업은행을 대상으로 25억원 규모 3년 만기 EB를 발행했다. 만기이자율은 3%였다. 현재 A등급 회사채 발행 수익률 3% 초반대와 거의 비슷한 수준이다.

부채비율이 높은 기업들도 EB를 통한 자금조달에 나서고 있다. 일반 회사채는 기업의 재무제표에 부채로 잡히지만 EB는 투자자가 주식으로 교환할 경우 주식 교환량만큼 자본처리 되기 때문에 부채비율을 낮출 수 있다. 특히 최근 일부 기업은 만기 30년 이상의 영구 EB를 발행하고 있다. 영구 EB는 발행일에 곧바로 자본으로 인정된다. 실제 한진해운(117930)은 1,400%에 이르는 부채비율을 개선하기 위해 자사주를 담보로 최대 2,000억원 규모의 30년 만기 영구 EB 발행을 추진하고 있다. 앞서 한국가스공사(036460)도 지난 8월 자사주를 담보로 30년 만기 3,086억원 규모의 EB를 발행한 바 있다.