|

저금리 체제가 장기화하면서 가장 타격을 받고 있는 곳이 보험사다. 보험사의 실적은 이미 내리막을 타면서 빨간 불이 들어왔다. 실적의 두 축이라 할 자산운용 수익과 보험료 수입이 모두 하락하면서 전반적으로 수익이 떨어지고 있다.

대표 보험사인 삼성생명의 올 1ㆍ4분기(4~6월) 실적은 지난해 같은 기간보다 9.76% 감소한 2,421억원, 삼성화재 역시 7.8% 줄어든 2,512억원을 기록했다. 한화생명ㆍ현대해상 등 다른 보험사들도 사정은 대동소이하다.

이 같은 실적하락 추세는 집계 기간을 늘리면 더 확연해진다.

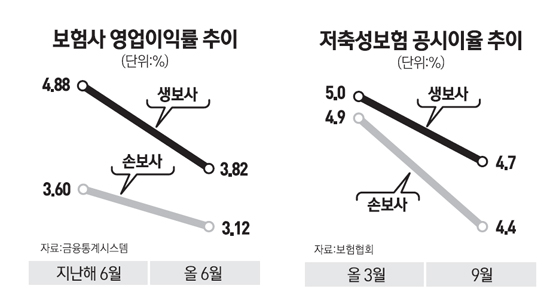

생명보험사의 영업이익률은 지난해 6월 말 4.88%에서 올 6월 말 3.82%까지 떨어졌다. 무려 1%포인트 남짓 하락한 것. 손해보험사도 같은 기간 3.60%에서 3.12%로 내렸다.

보험영업에서 죽을 쑨 탓도 있지만 저금리 여파로 운용수익률이 떨어진 게 직격탄이 됐다. 생보사의 운용자산 이익률은 같은 기간 5.76%에서 5.08%, 손보사는 5.04%에서 4.35%까지 내려앉았다. 특히 지난 7월과 이번달 기준금리 인하가 단행됐다는 점을 감안하면 올 2ㆍ4분기 영업이익은 더 나빠질 개연성이 적지 않다.

그러나 현 상황을 엄밀히 따지면 '위중'하다고 말하기는 어렵다.

영업이익률이 떨어지고 있지만 자산이 커지면서 이익 규모가 늘어난 보험사도 부지기수다. 이 때문에 최근 잇따라 제기되고 있는 보험사의 실적악화가 즉시연금에 대한 과세방침 철회, 자동차 보험료 인하 방지 등을 염두에 둔 업계의 노림수일 수 있다는 관측도 없지 않다.

그럼에도 보험사의 경영난을 허투루 볼 수 없는 것은 비즈니스 여건이 계속 악화되고 있기 때문이다. 당장 떠오르는 것만도 주력상품에 대한 비과세 혜택 축소, 시장성숙과 과당경쟁에 따른 마진감소, 저금리로 인한 운용수익 감소, 준법감시 강화, 과거 팔았던 고금리 상품 부담, 설계사 수당 체계 변경 등의 악재가 엉겅퀴처럼 얽혀 있다.

내년 시장 상황만 놓고 보면 흡사 뇌관이 반쯤 뽑혀 나간 지뢰에 비견될 만하다. 자칫 방심하다가는 지난 1990년대 말 역마진으로 파산한 일본 생명보험사의 전철을 밟을 수도 있다.

대형 생보사 고위 관계자는 "올 하반기만 놓고 보면 내년부터 비과세 혜택이 없어질 예정인 즉시연금ㆍ저축성보험 등에 가입하려는 수요 때문에 실적 전망이 나쁜 것만은 아니다"라며 "그러나 현재 악화일로인 시장 상황이 실적에 본격적으로 반영되기까지는 시차가 있기 때문에 내년부터 실적이 크게 우려되는 게 사실"이라고 말했다.

특히 저금리에 따른 불안감은 점점 고조되고 있다.

실제 상당수 보험사들이 자산운용 부담을 줄이려고 매월 제시하는 공시이율을 4% 초중반까지 내렸고 아예 은행 창구를 통해 팔던 저축성보험 판매를 접은 중소형사들도 많다. 또 그간 외면했던 보장성보험을 다시 강화하는 분위기도 뚜렷하다.

한 대형 손보사 관계자는 "금융당국이 자본확충을 주문하고 있고 같은 맥락에서 고배당에 대한 견제도 심해지지 않겠냐"며 "리스크 관리가 중요한 시점"이라고 말했다.