|

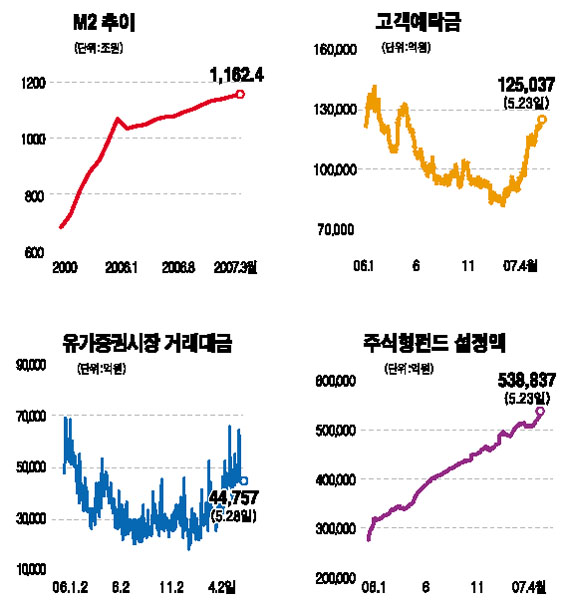

'갈곳없는 돈' 증시유입 방치땐 위험 판단 ■ 청와대, 증시점검 직접 나선다토지보상금 등으로 풀린 돈 '증시 쏠림' 현상 심화예탁금 1년새 10%늘고 주식형 펀드는 44% 급증'증시=버블' 여부에 대해선 전문가들 의견 엇갈려 우승호 기자 derrida@sed.co.kr 청와대가 한국은행과 재정경제부ㆍ금융감독위원회 등에 유동성 과잉을 경고하는 한편 그 원인을 조사하라고 주문한 데 이어 주식시장의 유동성까지 점검하겠다고 나선 것은 주식시장의 버블을 우려하기 때문이다. 청와대와 금융감독당국은 부동산으로 유입되던 시중 유동성이 계속 빠른 속도로 증시로 흘러들어갈 경우 주식시장은 통제 불가능한 상황으로 내몰릴 것으로 보고 있다. 이와 함께 중소기업 대출 급증도 위험요인으로 지목된다. 전문가들은 늘어난 유동성이 주식시장을 끌어올린 원동력이라는 데는 동의한다. 그러나 '주식시장이 거품(버블)을 우려할 수준인가'에 대해서는 의견이 엇갈린다. '금융이 실물을 앞섰을 뿐 버블은 아니다'는 시각이 우세한 가운데 '금융과 실물이 반대방향으로 가면서 위험수준에 근접하고 있다'는 해석도 나온다. ◇유동성이 눈덩이 불 듯 늘어=대표적인 유동성 지표인 광의통화(M2)는 계속 큰 폭으로 증가하는 추세다. M2는 지난해 3월 1,042조원에서 올 3월에는 1,162조원으로 1년 동안 120조원(11.5%)이나 증가했다. M2는 현금ㆍ결제성 예금에다가 은행의 정기 예ㆍ적금과 양도성예금증서(CD) 등 시장형 금융상품, 수익증권 등 실적배당상품과 금융채 등을 모두 포함한 것. 지난해 9월까지 한자릿수를 기록하던 M2 증가율은 지난해 10월 10%를 넘긴 후 한달 뒤인 11월에는 11%대로 올라섰다. 이 같은 M2 증가율은 신용카드 대란이 발생한 지난 2002년과 비슷한 수준이다. ◇증시, 유동성 힘입어 상승세 지속=풍부한 유동성에 힘입어 개인들의 주식투자 규모도 급증하는 추세다. 주식을 사기 위해 증권사에 맡겨놓은 고객예탁금은 이달 23일 현재 12조5,036억원으로 1년 전의 11조2,655억원에 비해 1조2,381억원(10.9%) 늘었다. 간접투자 자금인 주식형 펀드 잔고도 23일 현재 53조8,837억원으로 1년 전의 37조2,279억원에 비해 16조6,558억원(44.7%)이나 증가했다. 김동균 신한은행 파이낸스센터 PB팀장은 "PB고객들의 투자 포트폴리오에 주식형 펀드와 주식투자 비중이 늘고 있다"며 "부동산 매각대금이나 토지보상금 등 부동산 관련 자금 중 일부도 증시로 유입되는 중"이라고 말했다. 최근에는 부동산 투자 대기자금까지 주식시장으로 유입되는 것으로 추정된다. 정부나 공공기관의 각종 개발사업에 따른 토지보상금 가운데 일부가 증시로 흘러들었다는 얘기다. 올해 집행된 토지보상금은 한국토지공사 5조2,000억원, 대한주택공사 2조5,000억원 등 총 7조7,000억원에 이른다. 주식시장의 급등이 버블이냐는 분석에 대해서는 의견이 엇갈린다. 박상욱 서울증권 애널리스트는 "버블은 실물과 금융이 괴리될 때 발생하는 것"이라며 "현재의 증시 상승세는 유동성 증가, 금융의 빠른 상승 때문으로 실물이 금융보다 한발 늦어 발생한 현상"이라고 진단했다. 버블 우려는 없다는 얘기다. 그래서 실물경기 회복속도가 빨라지면서 증시의 유동성이 생산자금으로 흘러들어가면 주식시장이 안정을 찾을 것이라는 전망도 많다. ◇콜금리 인상 등 긴축 가능성도=아직까지 확실한 버블 징후는 없지만 버블을 사전에 차단하기 위해 한국은행이 콜금리 인상 등 통화긴축 카드를 꺼내들 것이라는 전망도 나온다. 콜금리를 인상할 경우 증시로의 자금 쏠림현상을 어느 정도 바로잡을 수 있을 것으로 기대되기도 한다. 일부 금융통화위원들은 "지급준비율 인상에도 유동성이 크게 줄지 않았다"며 불만을 표시하는 것으로 알려지고 있다. 이는 곧 콜금리 인상 가능성에 무게가 실린다는 뜻으로 해석할 수 있다. 하지만 금리는 경제 전반에 무차별적인 영향을 미친다. 유동성을 제어하는 것과 동시에 가계 및 기업의 이자 부담 증가를 가져온다. 이자가 늘어나면 소비도 위축될 수밖에 없다. 콜금리 인상은 이래저래 경기회복에 큰 부담으로 작용하게 된다. 따라서 당분간은 콜금리 카드를 사용하기는 어려울 것이라는 전망이 우세하다. 입력시간 : 2007/05/28 19:18