|

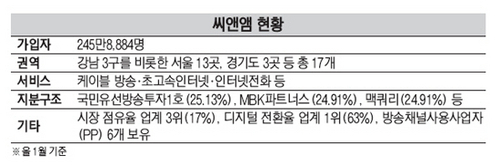

수도권 최대 케이블 업체인 '씨앤앰(C&M)'의 매각 작업이 속도를 내고 있다. 3대 공중파 방송사인 민영방송 SBS가 지분 투자를 검토하는 등 유력 인수 후보군들의 발걸음이 빨라지고 있다.

1일 관련 업계에 따르면 씨앤앰의 대주주인 MBK파트너스 등은 인수합병(M&A) 주관사인 골드만삭스를 통해 인수 후보 업체들을 적극적으로 접촉하는 등 매각 움직임을 서두르고 있다. 이는 더 이상 자금 회수를 지체할 수 없다는 판단에 따른 것으로 분석된다.

MBK컨소시엄은 지난 2008년 2조1,700억원에 씨앤앰을 인수했다. 당시 가입자 수는 208만명으로 가입자당 가치는 104만원에 이른다. 하지만 지난 6년간 씨앤앰의 가입자당 가치는 반 토막 수준으로 떨어졌다. 현재 대형 케이블 TV방송사의 거래가는 가입자당 40만~50만원 수준이다. 이에 따라 업계에서는 2조원 초반 수준에서 씨앤앰의 매각이 이뤄질 것으로 점치고 있다. MBK컨소시엄은 현재 투자 자금 회수를 위해 인수전에 뛰어든 업체들에 분할인수 방식을 적극 제안하고 있는 것으로 알려졌다.

유력 후보군 중 분할인수를 가장 고려할 만한 대상은 SBS다. 방송법상 지상파 방송사업자가 특정 종합유선방송사업자(SO) 지분을 33% 이상 소유할 수 없게 돼 있어 애초부터 일괄 인수는 불가능했기 때문이다. SBS의 씨앤앰 인수설을 두고 안팎에서는 굳이 2대 주주로 참여할 필요가 있느냐는 회의적인 시각이 존재한다. 하지만 지상파의 영향력이 갈수록 줄어드는 상황에서 여러 플랫폼을 확보해 시너지를 높이고 수익 다각화를 꾀할 필요가 있어 신중하게 검토하고 있는 것으로 알려졌다.

동종업계 경쟁자인 CJ와 태광도 씨앤앰 인수에 유력 후보로 손꼽힌다. 특히 지난해 유료방송사업자 규제 완화로 씨앤앰 인수를 위한 법적 토대까지 마련돼 올해 공격적인 M&A를 펼칠 것으로 보인다. 만약 CJ헬로비전이 씨앤앰을 인수하면 총 가입자가 668만명으로 늘어나 유료방송 시장의 1위 사업자인 KT그룹(IPTV+위성방송)을 견제할 수 있게 된다. 티브로드는 지난해 유상증자와 지분매각을 통해 2,000억원의 투자자금을 확보하기도 했다.

또 SK브로드밴드를 통해 인터넷TV(IPTV) 사업을 운영하고 있는 SK텔레콤의 인수 가능성도 배제할 수 없다. SK텔레콤이 씨앤앰을 인수하면 IPTV와 위성방송 서비스를 결합해 제공하는 KT에 IPTV와 케이블TV 서비스 결합으로 맞대응을 펼칠 수 있게 된다.

케이블TV 업계의 한 관계자는 "MBK컨소시엄 측에서는 다양한 매각 방식을 추진할 것으로 보이지만 업체 입장에서는 씨앤앰을 조각 내 인수하는 것은 매력적이지 않다"며 "결국 시장 상황을 반영한 적정한 가치 산정이 이뤄져야 매각 작업이 순탄하게 진행될 것"이라고 말했다. IPTV 업계의 한 임원도 "씨앤앰이 가진 가입자 수와 권역 측면에서 탐나는 매물인 것은 확실하나 다른 업체들보다 높은 가격을 주고 인수할 생각은 없다"고 언급했다.