|

|

|

『 주식워런트증권(ELW) 시장이 크게 확대되고 있다. ELW는 만기에 미리 정해진 가격(행사가격)에 특정 주식이나 주가지수를 사거나 팔 수 있는 권리를 가진 증권으로 거래소에서 일반 주식처럼 거래된다. 한국거래소에 따르면 거래소에 상장된 ELW 상장 종목 수는 지난 3월11일 사상 최초로 5,000개를 돌파한 데 이어 4월28일 현재 5,514개에 달했다. 거래 형성 종목 수도 지난해 1,200~2,000개 수준에 머물렀지만 지금은 3,000개 돌파를 눈 앞에 두고 있다. 발행 총액은 20조를 넘었고 연 초 이후 지난달 28일까지 하루 평균 거래대금도 1조4,280억원까지 늘어 지난해(8,523억원)에 비해 67.5%나 늘어났다. ELW 시장이 이처럼 빠른 속도로 성장하는 것은 적은 금액으로 큰 수익을 올릴 수 있기 때문이다. 삼성전자의 주가 상승을 예상하는 투자자는 지난 4월29일 82만5,000원으로 삼성전자 주식 1주를 살 수 있다. 반면 ELW로 눈을 돌려 오는 8월에 삼성전자를 95만원에 살 수 있는 전환비율 0.01의'대신0456삼성전자 콜'을 약 100주(2만3,500원)만 사면, 삼성전자 주가가 95만원을 넘을 경우 현물을 사는 것과 비슷한 수익률을 낼 수 있다. 하지만 ELW투자자들은 기초자산의 방향성을 잘못 예측할 경우 손실도 크다는 점도 고려해야 한다. '대신0456삼성전자 콜'의 경우 최종거래일 포함 마지막 5거래일 동안 삼성전자의 종가 평균이 95만원을 넘지 못할 경우 투자금액을 모두 날리게 된다. 전문가들은 ELW 초보 투자자들이 ▦기초자산 분석 ▦투자원칙 확립 ▦잔존만기 등 체크 포인트 확인 ▦민감도 지표 활용 등의 ELW 투자 방법을 충분히 이해한 후 적은 금액으로 투자를 시작하는 게 바람직하다고 조언한다. 또한 오는 9월부터는 원금 손실 가능성을 없앤 '조기 종료 형 ELW'도 도입되기 때문에 보수적인 투자자의 참여도 늘어날 것으로 보인다. 』 ● 기초자산 분석이 성패 좌우…만기 2개월 이상짜리 종목 선택을

주식처럼 시장가로 매매 가능… 만기 임박할수록 가격 떨어져

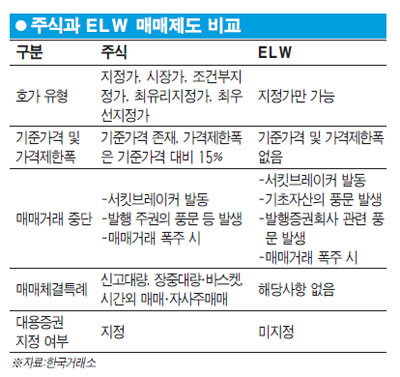

"예측 실패땐 투자금 모두 잃어… 초보는 꼭 실전연습후 투자를" 주식워런트증권(ELW)은 주식과 비교해 적은 돈으로 높은 수익을 얻을 수 있는 반면 만큼 손실도 커질 수 있다. 우선 ELW의 개념과 매매제도를 잘 이해한 뒤 기초자산을 잘 고른다면 짭짤한 수익을 올릴 수 있다. 전문가들은 “ELW 투자 경험이 없는 사람들이 큰 금액을 투자하는 것은 금물”이라며 “10만원 내외의 소액으로 실전 투자 연습을 해본 뒤 본격적인 투자에 나서는 게 바람직하다”고 조언했다. ◇ELW는 고수익 고위험 상품= ELW는 주식 및 주가지수 등의 기초자산을 일정한 미래 시점(만기)에 미리 정해진 가격(행사가격)에 사거나 팔 수 있는 권리를 가진 증권이다. 콜ELW는 정해진 가격에 살 수 있는 권리를 가진 상품인 데 반해 풋ELW는 일정한 가격에 팔 수 있는 권리가 부여된 상품이다. 거래소에 상장돼 일반 주식처럼 매매할 수 있다. ELW의 특징은 ‘고수익 고위험’이다. 예를 들어 삼성전자의 주가 상승을 기대하는 투자자가 82만5,000원으로는 4월 29일 현재 삼성전자를 단 1주만 살 수 있다. 하지만 ▦가격 90원 ▦행사가격 89만원 ▦전환비율 0.005인 ‘신한0009삼성전자콜’은 약 9,166주를 매수해 만기(6월14일)까지 보유할 수 있다. 만약 6월10일 이전 5거래일 동안 삼성전자 주가가 92만5,000원을 기록한다면 삼성전자 1주를 산 투자자는 10만원의 수익을 얻을 수 있지만 ELW투자자는 삼성전자 주가와 ELW 행사가격의 차액(3만5,000원)을 바탕으로 모두 77만5,000원(3만5,000*9,166*0.005-82만5,000)의 이익을 낼 수 있다. 물론 주가가 하락하면 상당한 손실을 감수해야 한다. 만약 삼성전자 주가가 70만원까지 하락하면 현물투자자는 12만5,000원의 손실을 보고 팔면 되지만 ELW 투자자는 투자금액(82만5,000원)을 모두 잃게 된다. 이밖에 유동성공급자(LP)가 ELW의 매수ㆍ매도 호가를 제시해 유동성이 높고 콜ELW, 풋ELW를 적절히 배분해 투자하면 포트폴리오 투자 수단이 되는 것도 ELW의 장점이다. 만기 이전에 투자자들이 시장가격으로 사고 팔 수 있다는 것도 ELW의 특징이다. 합리적인 시장가격은 매수ㆍ매도 호가 주문을 낼 의무를 진 유동성공급자(LP)가 제시하는 데, 가격 산정에는 주로 ▦기초자산가격 ▦권리행사가격 ▦기초자산의 가격 변동성 ▦만기까지 남은 시간 ▦금리 ▦배당 등 6가지가 고려된다. ◇만기 평가가격은 최종거래일 전 5영업일 평균= ELW의 매매제도 중 중요한 것은 만기평가가격(기준가격)이다. 개별 종목을 기초자산으로 삼는 ELW의 만기평가가격은 최종거래일 전 5거래일의 종가평균인 데 반해 지수 ELW의 경우 최종거래일 종가가 만기평가가격이다. 예를 들어 A주식을 기초자산으로 하는 콜 ELW의 최종거래일이 오는 5월14일이면 만기 평가가격은 10ㆍ11ㆍ12ㆍ13ㆍ14일 종가 평균으로 결정된다. 투자자들은 만기평가가격에서 행사가격을 빼고 전환비율을 곱한 만큼 수익을 얻게 된다. ELW의 기초자산은 코스피100 구성 종목, 코스닥 스타지수를 구성하는 시가총액 상위 5개 주식, 코스피200지수, 코스닥 스타지수, 니케이225 및 홍콩항셍지수로 제한된다. 현금결제방식을 택하고 있고, 호가 단위는 ELW 가격이 5,000원 미만인 5원, 5,000원 이상 1만원 미만은 10원, 1만원 이상 5만원 미만은 50원 등으로 높아진다. ELW 매도 및 매수호가의 차이가 거래소에 신고한 일정 비율(보통 20%) 이상일 경우 LP가 5분 이내에 매도, 매수 양 방향에 신고 비율 범위 내에 호가를 제출하는 것도 ELW 매매제도의 중요한 특징이다. LP의 호가제시 의무기간은 주가지수 ELW의 경우 최종거래일까지 유동성을 공급하지만 개별 주식 ELW는 최종거래일 한 달 전부터 유동성을 공급할 수 없다. 거래소에서는 최근 개별주식 ELW도 LP가 최종거래일까지 유동성을 공급하는 방안을 검토 중인 것으로 알려졌다. ◇ELW 기초자산에 대한 분석이 성패를 갈라= ELW 투자자들이 손익 여부는 기초자산의 방향성에 달려 있다고 해도 과언이 아니다. 주식투자와 마찬가지로 ELW 투자자들은 개별 종목 또는 주가지수의 등락 여부를 면밀히 분석할 필요가 있다. 만기 이전에 시장가격으로 ELW를 사고 팔 의사가 있는 투자자들은 기초자산의 상승 또는 하락 시점을 기술적 분석을 통해 예측하는 것도 중요하다. ELW의 시장가격은 보통 만기까지 남은 시간이 줄어들수록 하락하기 때문이다. 이와 함께 주식투자와 마찬가지로‘ELW 가격이 일정 퍼센트 이하로 하락했을 경우 손절매에 나선다’와 같은 투자 원칙을 세워놓는 것도 중요하다. 전환비율을 확인하는 것도 필수 과정이다. ELW 투자자들은 만기에 기초자산과 행사가격의 차이를 그대로 수익으로 갖는 것이 아니라, 기초자산과 행사가격의 차이에 전환비율을 곱한 만큼 이익으로 확정되기 때문이다. 홈트레이딩시스템(HTS)에서 확인할 수 있는 각종 지표를 체크하는 것도 좋은 ELW를 고르는 데 꼭 필요한 과정이다. 전문가들의 의견을 종합하면 잔존만기는 가급적 2개월 이상 남은 종목을 선택하는 것이 좋다. 기초자산이 1% 움직일 때 ELW 가격은 몇 퍼센트 움직이는 지 가늠하는 지표인 레버리지 또는 E.기어링은 초보ㆍ보수적 투자자에게는 5배 이하가 적당한 것으로 알려져 있다. 레버리지가 높으면 높을수록 기초자산의 상승에 따른 ELW의 가격 상승폭도 크지만 반대로 기초자산이 하락하면 큰 손실을 입을 수 있기 때문이다. 이밖에 LP의 보유 물량이 전체 물량의 20% 이상 것도 좋다. LP보유물량이 0%가 되면 LP는 매수호가만 낼 수 있는데, 이 경우 적정 가격보다 높은 가격에서 투자자들끼리 거래가 이뤄질 수 있기 때문이다. 이밖에 단기투자자들은 향후 ELW 가격의 변화를 예측할 수 있는 델타(만기에 수익을 낼 수 있는 가능성), 세타(만기에 가까워질수록 커지는 지표) 등을 분석할 필요도 있다.