|

|

|

|

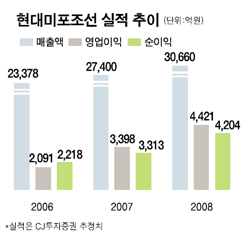

현대미포조선은 올해부터 조선업황이 점차 둔화될 것이라는 시장 일각의 우려에도 불구, 올해 두자릿수의 영업이익률을 올리며 지속적인 성장과 수익성 개선을 이룰 것으로 전망되고 있다. 현대미포조선은 PC선 분야에서 세계 최고수준의 경쟁력을 확보하고 있어 앞으로 PC선의 장기 호조세에 힘입은 안정적인 수주 확보와 실적 성장이 가능하다는 것이 전문가들의 의견이다. 시장 전문가들에 따르면 글로벌 경제의 성장세에 힘입어 석유 정제제품에 대한 수요가 늘어나고 있는데다, 전세계 석유화학과 암모니아 생산기지가 기존의 미국이나 유럽에서 중동, 호주 등으로 빠르게 이전됨에 따라 석유화학 제품과 암모니아를 운반하는 PC선박에 대한 수요는 꾸준히 늘어날 것으로 보인다. 성기종 대우증권 애널리스트는 “PC선 발주가 오는 2010년까지 연평균 10%의 증가율을 유지할 전망”이라며 “PC선 분야에서는 현대미포조선이 세계 최고의 기술력과 생산성을 겸비하고 있어, 경쟁업체에 비해 상대적으로 높은 수익성을 올릴 것”이라고 분석했다. 과거 PC선 위주의 단일선종 수주에 머무르지 않고 LPG선과 벌크선까지 수주 범위를 넓혀가며 선종 다변화에 나서고 있는 점은 탄탄한 성장의 발판이 되고 있다. 이렇게 다양한 선박에 대한 건조능력 확대와 선가상승에 힘입어 수익성은 2009년까지 장기적으로 좋아질 것으로 전문가들은 예상하고 있다. 동부증권에 따르면 현대미포조선의 선박 한 척당 인도선가는 지난 2005년 3,100만달러에서 2008년에는 4,500만달러까지 높아지고 같은 기간중 인도척수도 연간 43척에서 70척으로 늘어날 것으로 추정된다. 게다가 10% 가까운 지분을 확보하고 있는 현대중공업의 시가총액 증대로 인해 현대미포조선이 보유한 지분가치가 1조원 규모에 달하는 점도 현대미포조선에 대한 투자 메리트로 작용하고 있다는 게 동부증권의 설명이다. 대우증권도 PC선 선가가 지난 2002년 대비 80~100% 상승한 데 이어 앞으로도 상승추세가 이어지며 현대미포조선의 선복량(선박에 적재가능한 총 중량)도 지난해 12%에 이어 올해 10% 이상의 증가세를 보일 것으로 내다보고 있다. 이에 따라 회사 영업이익률은 지난 2006년 8.7%에서 2007년에는 12.2%, 내년에는 15.0%까지 개선되고, 영업이익규모도 올해 3,200억원대에서 내년 4,500억원대까지 급증할 것으로 대우증권은 전망했다. 이 같은 실적개선에도 불구, 최근의 주가 부진으로 현대미포조선의 주가수익률(PER)은 8배에도 못 미칠 정도로 저평가돼 있다. 이에 따라 앞으로 주가상승 여지는 충분하다는 것이 전문가들이 공통된 의견이다. 외국계 증권사인 리만브러더스는 최근 현대미포조선 목표주가를 16만4,000원으로 높였으며, 대우증권은 17만9,000원을 제시하고 있다.