|

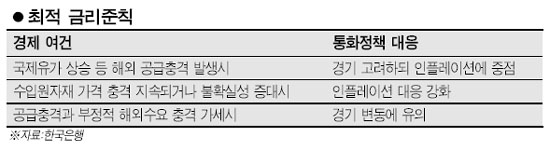

한국은행이 최근 물가안정을 위해 정책금리를 인상한 뒤 이를 옹호하는 듯한 보고서를 연달아 내 눈총을 받고 있는 가운데 세계경기 불확실성이 커지는 상태에서는 국내 경기위축을 고려해 탄력적인 통화정책 대응이 필요하다는 주장을 펴 눈길을 끈다. 이는 국제유가라는 공급충격과 함께 글로벌 경기둔화라는 해외 수요의 충격이 더해질 경우 국내 경기위축에 더 신경을 써야 한다는 논리로 향후 경기하강이 심해지고 수출마저 흔들리면 중앙은행의 추가 금리인상은 어려울 것이라는 의미로 해석된다. 한은 금융경제연구원은 13일 ‘해외 공급충격과 개방경제의 최적 금리준칙’이라는 보고서에서 국제유가 상승 등 공급충격이 발생할 경우 최적의 금리준칙은 생산갭도 함께 고려하되 인플레이션에 보다 중점을 두는 형태로 나타났다고 밝혔다. 생산갭이란 잠재성장률 대비 실제성장률 수준으로 경기 위축 또는 호황 정도를 내포한다. 특히 수입원자재 가격 충격이 지속되거나 불확실성이 커지면 통화 당국은 인플레이션 대응을 강화하는 방향으로 통화정책을 수행하는 게 바람직하다고 보고서에서는 강조했다. 이는 지난 12일 한은이 발표한 ‘경제주체의 기대 변화가 국내경제 및 통화정책에 미친 영향’이라는 보고서 내용과 마찬가지로 한은이 고물가를 잡기 위해 금리인상을 단행한 것은 적절한 조치였다는 의미로 받아들여진다. 하지만 보고서에서는 공급충격과 함께 세계수요 불확실성이 추가될 경우 최적 금리준칙은 국내경기 변동에 보다 탄력적으로 대응하는 형태로 나타났다고 밝혔다. 김근영 국제경제실 과장은 “최근 들어 유가상승 충격과 함께 세계경기 위축에 대한 우려가 점증하면서 우리나라의 수출에 대한 해외수요가 악화될 가능성도 제기되고 있다”며 “미국ㆍ중국 등 세계경기 둔화로 수출이 나빠질 경우 국내경기에 좀 더 유의하는 방향으로 통화정책을 수행할 필요가 있다”고 말했다. 최근 유가가 하락하면서 물가는 점차 안정될 가능성이 높아진 반면 경기하강은 더욱 심화되고, 특히 한국경제의 마지막 보루인 수출마저 세계경기 둔화로 영향을 받는다면 한은이 추가적으로 금리인상 카드를 뽑아 들기 어렵다는 뜻으로 해석된다. 실제 다수의 해외 투자은행(IB)들과 국내 경제전문가들 사이에서도 연내 추가 금리인상은 어려울 것이라는 전망이 우세하다. 국제금융센터에 따르면 씨티그룹, 크레디트스위스, 드레스너 클라인워트, 골드만삭스, HSBC, JP모건, 모건스탠리, 리먼브러더스, 스탠다드차타드 등 대다수 IB들은 내수가 크게 위축될 수 있어 이번 금리인상이 일회성 이벤트에 그칠 가능성이 높다고 전망했다. 특히 골드만삭스 등 일부 IB는 경기여건이 악화돼 한은이 내년 초 금리인하로 선회할 것이라는 분석마저 내놓고 있다. 전종우 SC제일은행 이코노미스트는 “유가가 빠른 속도로 하락하는 반면 신용경색은 장기화되면서 경기 모멘텀이 나빠지고 있다”며 “앞으로는 인플레이션 위험보다 경기 리스크 쪽으로 정책 포커스가 바뀔 것”이라고 설명했다. 이에 따라 연내 추가 금리인상은 어렵고 오히려 내년 1ㆍ4분기께 금리를 인하할 가능성이 높다고 덧붙였다. 박상현 CJ투자증권 연구원도 “경기상황을 감안하면 올해 추가적인 금리인상은 힘들 것”이라고 말했다.