|

일본계 사모펀드 오릭스프라이빗에퀴티(PE)가 현대증권 인수를 포기했다. 지난 1월 우선협상대상자로 선정된 지 9개월 만이다. 오릭스 PE는 인수 포기 이유로 일본계 기업의 한국 증권사 인수에 대한 비난적인 여론, 현대증권 2대 주주인 자베즈의 미숙한 일 처리 등을 꼽아 책임을 외부로 돌리는 모습도 보였다.

19일 금융투자업계에 따르면 오릭스PE는 16일 현대증권의 지분 인수계약 기한 종료 이후 계약 연장 여부를 놓고 일본 오릭스 본사와 논의한 결과 계약을 해지하기로 결론짓고 이 사실을 이날 현대그룹 측에 통보했다. 앞서 오릭스PE는 현대그룹과 6월 오릭스PE가 설립한 특수목적법인(SPC)에 발행주식의 22.56%를 6,475억원에 매각하는 내용의 지분매각 계약을 체결했다. 그러면서 양측은 이달 16일까지 거래가 이뤄지지 않으면 일방이 계약을 해제할 수 있는 조건을 달았다.

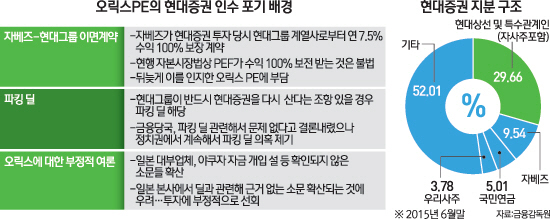

오릭스PE가 현대증권 인수를 포기한 한 배경은 크게 세 가지로 분석된다. 우선 2012년 자베즈파트너스가 현대증권에 투자할 당시 현대그룹 계열사로부터 연 7.5%의 수익을 보장받는 내용의 이면계약에 오릭스PE가 부담을 느꼈다는 것이다. 현행 자본시장법상 사모투자펀드(PEF)가 수익을 완전히 보장받는 것은 사실상 대출업으로 금지돼 있다. 오릭스는 딜이 진행되는 과정에서 자베즈와 현대그룹과의 이면계약 사실을 뒤늦게 인지한 것으로 알려졌다. 앞으로 현대증권 지분을 현대그룹에 되팔 때 보유 지분을 동반 매각할 수 있는 권리(태그얼롱·tag along)를 부여받은 러닝메이트로서의 신뢰가 무너진 것이다. 이에 자베즈가 주요 LP 교체 과정에서 발생한 군인공제회의 투자확약서(LOC) 자료 제출도 진위 여부에 대한 불확실성을 이유로 미뤘던 것으로 파악된다.

정치권을 중심으로 제기된 파킹딜 논란과 오릭스에 대한 부정적인 여론도 인수에 부담으로 작용했다. 파킹딜은 매각 이후 일정 기간이 지나 다시 되사오는 거래다. 금융당국은 이 부문에 큰 문제가 없다고 결론 내렸지만 지난 국정감사에서 야당 등 정치권을 중심으로 파킹딜 논란이 또다시 제기됐다. 오릭스를 일본 대부업과 연관 짓거나 야쿠자 자금과 관련돼 있다는 확인되지 않은 소문이 확산된 것도 일본 오릭스 본사가 이번 인수전에 부정적으로 돌아서는 데 영향을 미친 것으로 분석된다. 오릭스PE는 "일부 언론 및 정치권에서 오릭스가 일본계 대부업체이며 야쿠자 자금 연관설 및 본건 거래가 파킹딜이라는 등 사실과 다른 내용이 왜곡돼 지속적으로 재생산됐다"면서 "본건 거래와 관련해 대외적인 시장 환경에 부정적인 변화가 발생해 이번 투자의 주요 LP인 일본 오릭스 본사가 상당한 부담을 느꼈다"고 토로했다.

거래 무산 책임을 놓고 이해관계자 간 공방도 벌어지고 있다. 오릭스PE 측은 여기에 현대증권 2대 주주인 자베즈 측의 일 처리가 매끄럽지 못하고 금융 당국으로부터 징계를 받은 것이 영향을 미쳤다고 주장했다. 또 현 현대증권 경영진이 금융 당국, 정치권, 은행권에 근거 없는 제보와 투서를 한 것도 영향을 미쳤다고 지적하고 있다. 금융 당국은 각종 의혹 제기에도 불구하고 오릭스 측 인수 구조에 법률적으로 문제가 없다는 입장을 견지해왔기 때문이다. 이에 대해 현대증권과 자베즈 측은 설득력이 떨어지는 흑색선전이라고 일축했다. 자베즈의 한 관계자는 "지난달 중순 (매각 구조에 동의하는) 주주 간 계약서에 서명한 뒤 틀림없이 오릭스 측에 전달했다"며 "금융당국에 계약서를 제출하지 않은 것은 전적으로 오릭스 책임"이라고 반박했다.

이번 계약 해제로 현대증권 매각 작업은 원점으로 돌아가게 됐다. 애초 현대증권 매각은 현대그룹이 2013년 말 발표한 3조3,000억원 규모 자구계획의 마무리 수순으로 평가받은 만큼 현대그룹 재무개선 작업에도 타격이 불가피할 것으로 보인다. 이에 대해 주채권은행인 산업은행의 한 관계자는 "다시 공개 매각을 할지, 차순위 협상자였던 파인스트리트와 협상할지 아직 결론이 난 것은 없다"면서 "새 주인을 찾을 때까지 회사의 자산담보대출 등 유동성 확보 방안을 고민해보겠다"고 말했다. 현대그룹의 고위 관계자도 "산은과 협의해 후속방안 결정할 것"이라고 밝혔다. /서민우기자 ingaghi@sed.co.kr