|

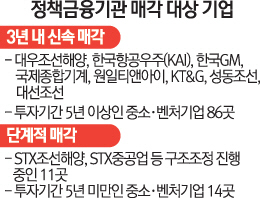

금융당국은 산업은행과 기업은행 보유 자회사 매각 원칙을 바꿨다. 배임 논란을 피하기 위한 매각 가치 극대화 원칙을 포기하고 매수자만 있다면 시장 가격에도 팔겠다는 것이다. 그럼에도 얼마나 매각이 이뤄질지는 미지수다. 구조조정 매물이 한꺼번에 너무 많이 쏟아지는데다 일부 기업 지분 매각은 제약조건도 많아서다. 시장에서는 매각 가능성이 낮아 당국의 매각 의지가 있는지 의문이라는 지적도 나온다.

산업은행이 2대 주주(17.02%)로 있는 한국GM이 대표적이다. 산은이 한국GM의 지분을 매각하려면 우선매수청구권을 보유한 GM에 넘겨야 한다. 그렇게 되면 GM은 한국GM을 100% 자회사로 두고 생산물량이나 구조조정을 포함한 경영상 결정을 독자적으로 할 수 있게 된다. 산은의 비토권(거부권)이 없어지는 셈이다. 실제로 GM은 지난 2012년 한국GM 지분 전량을 인수하겠다고 타진했지만 산은은 이 같은 이유를 들어 거부한 바 있다.

방위산업업체인 한국항공우주산업(KAI) 매각도 난항이 예상된다. 이미 2012년 두 차례 유찰된 적도 있다. KAI의 인수 후보군으로 분류되는 대한항공이나 현대중공업은 인수 여력이 부족한 상황이고 한화테크윈(옛 삼성테크윈)은 이미 KAI 지분 10%를 보유하고 있다. 방산업체를 외국 자본에 넘기기는 사실상 불가능하다. KAI 매각을 위해서는 범정부협의체의 승인이 필요한 만큼 금융당국이나 산은이 자체적으로 매수 후보를 추리기도 곤란하다.

현재 구조조정 작업이 진행 중인 STX조선해양·STX중공업·현대시멘트 등도 매각 가능성은 낮다는 게 대체적인 시각이다.

금융위는 이들 산은 자회사 11곳에 대해 구조조정 종료 시점을 제시하면서 이후 매각 절차를 진행하겠다고 했지만 당장 이 같은 시나리오의 현실성이 없다는 지적이다.

금융 업계의 한 고위관계자는 "워크아웃이나 자율협약을 졸업하는 것은 실제 경영실적을 본 후 채권단에서 판단해야 할 사항"이라며 "관련 업황 자체가 침체기에 있는 만큼 구조조정 종료 시점을 단언하기는 힘들다"고 말했다.

/조민규기자 cmk25@sed.co.kr