|

|

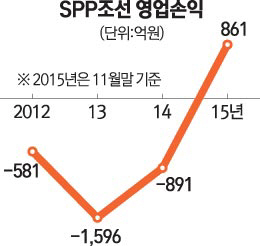

지난달 SPP조선 매각의 우선협상대상자로 삼라마이더스(SM)그룹이 선정됐지만 채권단과의 막판 협상에서 이견을 좁히지 못해 본계약 체결에 난항이 거듭되고 있다. SPP조선 매각은 우리은행 등 채권단 주도의 중소 조선사 구조조정 후 매각이라는 선례가 될 것으로 기대를 모았으나 채권단 일각에서는 인수합병(M&A)이 깨지는 것 아니냐는 우려마저 나오고 있다.

24일 금융권 등 관련 업계에 따르면 SPP조선 채권단과 SM그룹은 우선협상대상자 선정 후 협상을 진행해 당초 이달 중 양해각서(MOU)를 포함한 본계약을 체결할 예정이었으나 심각한 의견 차이로 협상이 결렬된 상태다. 채권단은 다음달 초까지 본계약을 맺는다는 계획이지만 SM그룹과의 절충점을 찾지 못할 경우 우선협상대상자 선정 철회도 고려한다는 입장이다.

채권단과 SM그룹이 가장 이견을 보이는 것은 매각 후 선수금환급보증(RG) 발급 문제다. SM그룹은 채권단이 최근 SPP조선에 수주 물량 8척에 대한 RG 발급을 해준 것과 별도로 매각 이후에도 채권단이 담보 없이 RG를 3년 이상 발급해줄 것을 요구하고 있다. RG는 조선 업체가 선박을 약속한 기한까지 건조하지 못하거나 파산했을 때 선주로부터 받은 선수금을 은행이 물어주는 지급보증이다. 이에 채권단의 한 관계자는 "SPP조선 매각은 채권단의 자율협약 종료를 의미하는데 SM그룹의 요구는 매각 후에도 채권단의 지원을 받겠다는 것"이라고 지적했다.

또 SM그룹이 우선협상대상자 선정 당시 약속한 유상증자 역시 의견차를 좁히지 못하고 있다. SM그룹이 제시한 매각가는 총 3,000억원으로 유상증자 1,000억원과 부채 2,000억원을 떠안는 수준이다. SM그룹이 유상증자를 통해 SPP조선에 새로 투입하는 자금은 1,000억원인 셈이다. SM그룹은 1,000억원을 500억원씩 분할해 증자하겠다는 입장을 채권단 측에 전달했다. 이에 채권단 관계자는 "실제로 투입하는 돈은 1,000억원에 불과한데다 이 역시 SPP조선의 청산가치를 워낙 낮게 책정해 가능한 것인데 분할해 유상증자를 하면 자금흐름에 별 도움이 되지 않는다"면서 "SM그룹이 인수의향서(LOI)를 제출할 때보다 요구사항이 더 많아 이를 수용할 수 없다는 게 채권단의 입장"이라고 말했다.

SM그룹은 특히 최근 자문사를 신규로 선정하는 등 협상력을 강화하려는 움직임도 보이고 있다. SM그룹은 당초 중소 자문사를 썼으나 최근 4대 회계법인인 딜로이트안진으로 자문사를 변경했다. 채권단은 SM그룹의 이 같은 행보를 RG 등 협상에 대한 대응력을 높이겠다는 의중으로 해석하고 있다.

하지만 SM그룹이 채권단과의 의견 차이 때문에 SPP조선 인수 협상을 결렬에까지 이르게 하지는 않을 것이라는 게 업계 안팎의 관측이다. 업계 관계자는 "SM그룹이 협상에 총력을 벌이는 것은 인수 의지가 강하다는 방증이기 때문에 최종적으로는 매각이 완료될 것"이라고 전망했다. /김보리기자 boris@sed.co.kr