|

기업공개(IPO)를 준비 중인 호텔롯데가 사상 최고 공모 규모에 도전한다. 지배 구조 개선을 위한 실탄 확보와 함께 삼성생명의 역대 1위 공모기록을 깨며 형제의 난으로 망가진 '롯데'의 명예를 회복하겠다는 것이다. 이에 따라 5월로 예정됐던 공모일정도 6월로 미룬다.

13일 투자은행(IB) 업계에 따르면 롯데그룹은 호텔롯데의 상장 일정을 기존 5월12일에서 6월로 연기를 결정했다. 호조세가 예상되는 1·4분기 실적을 기업가치 평가에 반영해 공모가를 높이기 위한 전략으로 IB 업계는 풀이하고 있다.

상장주관사인 KDB대우·씨티글로벌마켓·메릴린치인터내셔날증권 등이 예비청구심사를 위한 작업을 마쳤음에도 호텔롯데의 상장 연기를 결정한 것은 공모규모를 최대한 늘리기 위해서다. 당초 계획대로라면 이달 말 확정되는 지난해 재무제표를 바탕으로 증권신고서를 제출해 수요예측, 공모주 청약 등의 절차를 진행해 5월 중순까지 상장을 완료할 예정이었다.

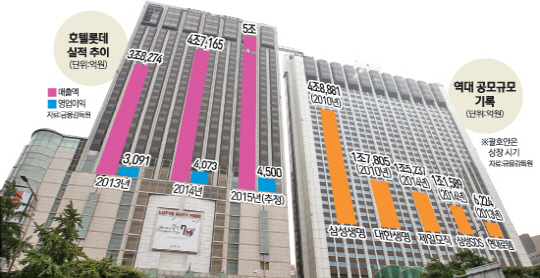

하지만 실적이 호텔롯데 상장의 발목을 잡았다. 중동호흡기증후군(메르스) 여파로 유커(중국관광객)가 감소하며 호텔롯데의 지난해 실적은 예년보다 부진할 것으로 전망된다. 실제 3·4분기까지 호텔롯데의 매출은 전년 동기 대비 5% 증가한 3조6,070억원에 그쳤고 영업이익은 2,386억원으로 12% 감소했다. 지난해 전체 매출도 5조원을 넘지 못할 것으로 전망된다. 이대로라면 호텔롯데의 공모가는 액면가 5,000원 기준 10만원을 밑돌 것으로 예측된다.

롯데그룹은 1·4분기에 기대를 걸고 있다. 유커 유입이 회복된데다 면세점 운영특허가 5년에서 10년으로 연장되는 방안이 포함된 면세점 제도 개선안도 추진 중이다. 호텔롯데의 불확실성인 경영권 분쟁도 지난 6일 최대주주인 일본 롯데홀딩스의 임시주주총회에서 신동빈 롯데그룹 회장의 지배력이 다시 확인되며 사실상 마무리 되는 분위기다.

롯데그룹이 원하는 호텔롯데의 공모규모는 최소 5조원 수준이다. 호텔롯데 상장의 목적이 지배구조 및 경영 투명성 확보인 만큼 상장을 통해 최대한의 자금을 끌어들여 순환출자고리 해소에 사용하는 동시에 신 회장의 경영권 안정을 도모할 것으로 전망된다. 롯데그룹 내부에서는 경영권 분쟁을 겪으며 추락한 그룹의 자존심을 살리기 위해 공모가를 높여야 한다는 목소리도 나온다. 롯데그룹 관계자는 "지주사 격인 호텔롯데가 국내 자본시장 역사에 남을 상징적인 기록을 만들어야 한다는 내부 의견도 있다"고 말했다. 현재 국내 최대 공모액은 2010년 삼성생명이 기록한 4조8,881억원이다.

현재 상장주관사단이 지난해 실적을 바탕으로 계산한 호텔롯데의 공모규모(신주 발행 30% 기준)는 3조원 후반에서 4조원 수준이다. 이를 5조원 이상으로 끌어 올리려면 호텔롯데의 1주당 공모가는 14만~15만원 수준이 돼야 할 것으로 추정된다. 공모가를 높이지 않고 공모규모를 늘리려면 신주 발행 비중을 조금 더 높이거나 최대주주의 보유 지분을 팔면 되지만 이 같은 방식은 확실한 지배구조를 구축하려는 롯데그룹 오너 일가가 받아들이기 어렵다는 게 IB 업계의 대체적인 견해다.

일각에서는 공모가를 높이는 대신 액면가를 추가로 낮추는 방안이 검토될 것으로 보고 있다. 앞서 지난해 9월 호텔롯데는 상장 후 '국민주'가 되기 위해 주당 액면가를 1만원에서 5,000원으로 낮춰 증시 친화적인 모습을 보이기도 했다. 한국거래소 관계자는 "호텔롯데가 공모주 청약에서 흥행을 거두고 주식시장에서 활발히 거래될 수 있도록 액면가를 추가로 낮추는 등의 방안을 계속 논의하겠다"고 말했다. /지민구·박준석기자 mingu@sed.co.kr