12일 금융권에 따르면 최근 KB금융은 총부채의 연간 원리금 상환액이 연 실질 소득의 300%를 넘기지 못하게 제한하기로 했다. 연 소득이 3,000만원인데 연간 원리금 상환액 9,000만원을 넘으면 기금·서민 대출 등을 제외한 일반 대출은 추가로 해주지 않겠다는 것이다. KB국민은행은 금융위원회가 DSR를 자율적 참고지표로 활용하도록 한 가운데 은행 중 가장 먼저 대출 여부를 가르는 지표로 적용했다.

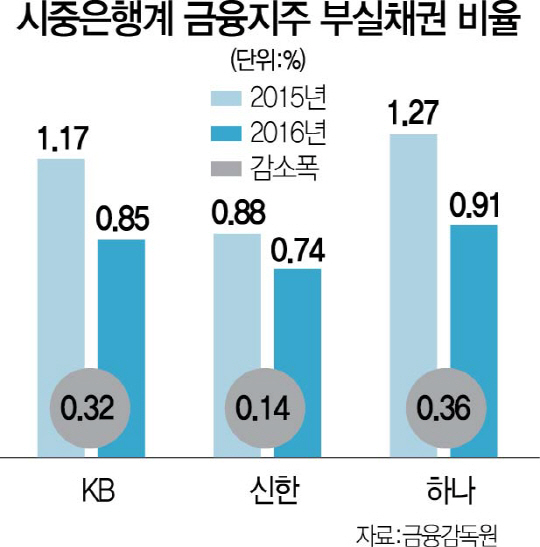

KB금융은 또 비은행 계열사인 KB캐피탈에도 대출을 최대한 억제하라는 지침을 내린 것으로 확인됐다. 캐피털 대출 고객들은 대개 신용도가 낮아 금리 인상이 가속화되면 부실화될 가능성이 크기 때문에 사전에 여신을 깐깐하게 하라는 것이다. 이에 따라 KB캐피탈은 연초에 세운 경영계획보다 여신 목표액을 대폭 축소하고 대출 요건도 까다롭게 할 계획이다. KB금융 측은 여신 리스크 관리가 당국의 가계부채 관리 기조에 호응한다는 차원이라 설명하지만 업계에선 윤 회장이 오는 11월까지인 임기 내에 업계 1위인 신한금융의 실적을 넘어서기 위해 리스크 관리에 집중하고 있는 것으로 분석했다. 금융감독원에 따르면 KB금융의 부실채권 비율은 신한금융과 2015년 말에는 0.29%포인트 차이가 났지만 지난해 말에는 0.11%포인트까지 좁혀졌다. 신한금융과 KB금융의 지난해 당기순이익도 각각 2조7,748억원, 2조1,437억원으로 6,000억원가량으로 좁혀진 상태다. 시중은행의 한 부행장은 “신한금융은 그동안 리스크 관리를 잘한 덕에 좋은 실적을 내왔으나 최근 들어 KB금융을 비롯한 다른 금융사들이 그 격차를 좁혀가고 있다”며 “개인고객 바탕의 KB금융 저력에 강력한 리스크 관리가 보태지면 깜짝 실적을 낼 수도 있다”고 말했다.

/조권형기자 buzz@sedaily.com