# 지난달 말 홍콩 금융가의 중심인 퍼시픽플레이스에서 한국투자를 담당하는 글로벌 투자은행(IB)의 담당자들이 모임을 가졌다. 새 정부 출범 이후 바뀌는 정책 등에 대해 서로 논의하는 자리에서 화제가 됐던 정책 중 하나는 공정거래법 개정이다. 투자와는 관계없을 듯 보이는 공정거래법 개정에 IB들이 관심을 보인 것은 지주회사들의 자회사 지분 요건 강화다.

새 정부의 대표적인 재벌개혁 공약 중 하나인 공정거래법 개정안이 6월 임시국회에서 본격적으로 논의될 것으로 전망된다. 이에 따라 지주회사들은 자회사 지분 확대를 위한 수조원의 자금 조달 부담에 맞닥뜨릴 것으로 보인다. 지배구조 개선 기대감에 지주사와 관련 자회사들의 주가가 뛰어오르는 가운데 외국인의 비중이 높은 자회사의 경우 지분 확대가 외국인에게 좋은 가격에 차익실현 기회를 제공할 것이라는 지적도 나온다.

1일 금융투자업계에 따르면 공정거래법 개정안 시행 후 자회사 지분을 추가로 취득해야 하는 지주회사는 SK(034730)·CJ·한진칼(180640)·코오롱·동아쏘시오홀딩스·한솔홀딩스 등이다. 특히 SK그룹은 SK텔레콤(017670)과 SK하이닉스(000660)의 추가 지분 획득을 위해 4조원이 넘는 자금이 필요할 것으로 전망된다.

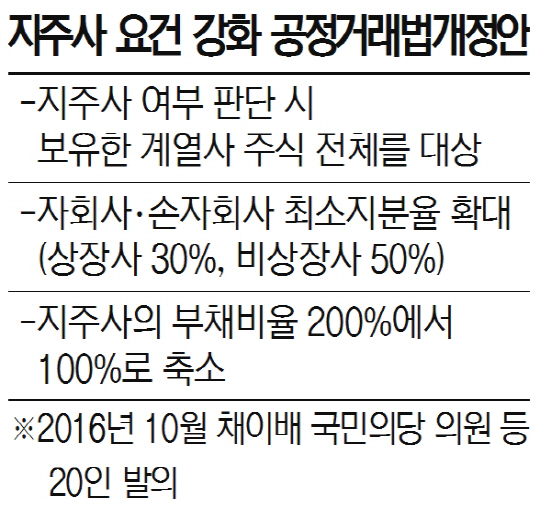

지난해 하반기 발의된 공정거래법 개정안의 핵심은 지주사 요건 강화로 자회사 지분의 의무 소유비율을 확대하는 것이다. 개정안이 시행되면 지주회사의 자회사 의무 소유비율은 기존 20%(비상장사 40%)에서 30%(비상장사 50%)로 강화된다. 재벌의 일감 몰아주기 규제, 지주사 요건 강화 등은 대통령 선거 운동 과정에서 여야 다수의 공통 공약이었던 만큼 6월 국회에서 큰 이견 없이 통과될 가능성이 크다. 이 경우 기업들은 시행일 기준 2년 내에 지분을 정리해야 한다.

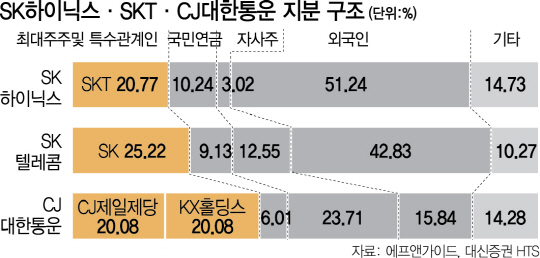

SK그룹은 SK하이닉스 추가 지분 인수가 가장 큰 부담이다. SK텔레콤의 SK하이닉스 지분율은 20.77%로 9.23%를 추가로 채워야 한다. 증권사들은 4조원 상당의 자금이 필요할 것으로 전망하고 있다. 한진칼도 한진 지분을 8.4% 추가 취득해야 한다. CJ그룹은 CJ제일제당과 KX홀딩스가 각각 20.1%씩 들고 있는 CJ대한통운(000120)의 지분을 정리해야 한다. 두 개 자회사의 손자회사 동시 보유 해소를 위해 CJ대한통운의 지분을 한쪽으로 몰아줘야 한다.

결국 지주회사들은 지분 추가 취득을 위해 유상증자, 자회사 기업공개(IPO), 주식스와프, 추가 주식 매수 등의 방법을 검토할 예정이다. 회사채 시장을 통한 자본 조달은 부채비율 한도 강화 요건과 맞물려 조달이 쉽지 않을 것으로 전망된다. 주식스와프는 기업이 소유하고 있는 자사주를 서로 맞바꾸는 방식을 말한다. 앞서 한솔홀딩스도 지주사 전환 과정에서 유상증자와 주식스와프를 통해 오너 일가의 그룹 지배력을 강화한 바 있다. 이번에도 SK텔레콤(자사주 비중 12.6%), CJ대한통운(〃 22.7%), 롯데그룹 등 계열사 내부 지분 비율이 높은 곳은 지분교환, 현물출자의 방법으로 자회사 지분율 확보하는 데 크게 문제가 없을 것으로 전망된다.

하지만 자사주 비중이 낮고 유동주식의 상당수를 외국인이 들고 있는 자회사의 경우 시장에서 추가로 지분을 사들여야 한다. SK하이닉스는 자사주 규모가 3%에 불과하다. SK텔레콤은 자사주를 제외하고도 최소 7% 이상 매입해야 하는데 SK하이닉스의 지분 분포를 보면 유동주식인 65.96% 중 외국인의 비중은 50%가 넘고 있다. 금융투자 업계 관계자는 “지주사 관련주의 급등으로 최근 두 달간 SK하이닉스의 주가도 10% 넘게 뛰었다”며 “시중에서 주식을 추가 매수할 경우 결국 외국인의 배만 불릴 수 있다”고 지적했다.

/박민주기자 parkmj@sedaily.com