국민연금이 달아오르고 있는 이커머스 시장에서 11번가에 투자하며 최대 15% 이상의 수익률을 예상한 것으로 확인됐다. 3,500억원을 투자해 3~4년 뒤 원금까지 4,000억원 이상은 충분히 챙길 수 있을 정도로 11번가의 성장 가능성을 높게 보고 있다. 국민연금이 이번 투자에서 평가한 11번가의 기업가치는 2조2,500억원이다. 경쟁사로 글로벌 투자유치를 진행하는 쿠팡에 비하면 기업가치는 절반 이하에 불과하지만 이커머스 시장에서 11번가의 성장성에 확신을 가진 셈이다.

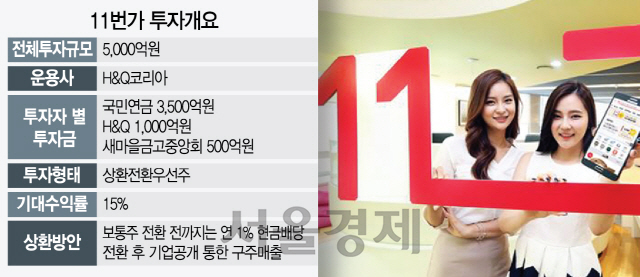

20일 투자은행(IB) 업계에 따르면 국민연금 등은 SK텔레콤의 자회사인 SK플래닛에서 분사하는 11번가에 투자하기 위해 총 5,000억원의 펀드를 조성하면서 국민연금이 3,500억원, 사모투자펀드(PEF)운용사 H&Q코리아가 1,000억원, 새마을금고중앙회가 500억원을 투자하기로 잠정 합의했다. 11번가는 제3자 유상증자 형태로 투자를 받으며 투자금은 상환전환우선주(RCPS)에 투입된다. 이에 따라 투자 전 2조2,500억원의 가치로 평가받은 11번가는 투자 후 기업가치가 2조7,470억원으로 커진다. 11번가 입장에서 기존 지분 투자보다는 자본 확충 효과가 있어 사업확장이 쉬워지는 형식이다.

그러나 쿠팡이 5조원 이상의 기업가치를 평가받은 것에 비하면 낮은 평가라고 볼 수 있다. 11번가와 쿠팡 모두 2,000억원 이상 영업적자 상태이고 거래량으로만 보면 11번가가 연 9조원으로 쿠팡의 2배이기 때문이다.

IB 업계에서는 몸값을 낮춘 11번가의 전략이 투자유치를 성공시킨 핵심요소라고 보고 있다. 투자를 검토했다 철회한 한 기관투자가는 “이번 투자자는 굉장히 싼 가격에 지분을 샀다고 볼 수 있다”면서 “수년간 영업적자가 이어지는 상황 속에서 투자를 이끌어내기 위해 SK그룹이 현실적인 판단을 한 것”이라고 설명했다.

상환전환우선주 형태의 투자 역시 비상장기업인 11번가의 상장 가능성을 염두에 둔 투자라고 볼 수 있다. 상환전환우선주는 일정 기간 이후 투자금을 상환받거나 보통주로 전환하는 우선권이 부여된다. 그러나 이번 투자에서 상환받기 전까지 투자자가 받을 수 있는 혜택은 연 1%의 현금배당뿐이다. 그마저도 최소 오는 2019년까지 영업적자 상태가 이어질 것으로 예상되는 11번가에서 현금배당을 받기는 쉽지 않다. 또한 상환전환우선주는 투자금을 상환받기 전까지 한 차례 금리를 올려주는 ‘스탭업’ 조항이 있지만 이번 투자에서는 SK텔레콤의 회사채 금리가 1% 중반인 것을 고려해 이 같은 금리 인상 조건도 넣지 않았다.

모회사인 SK텔레콤의 담보 제공 여부도 투자를 결정하는 요소였다. 그러나 이번 투자과정에서 SK텔레콤은 명시적인 담보제공을 하지 않았다. SK텔레콤이 투자금 일부를 보장한다는 조건을 거는 즉시 SK텔레콤에 잠재부채로 잡히기 때문에 불가능하다는 게 SK 측의 설명이다. 대신 SK텔레콤은 11번가를 버리지 않고 그룹 차원에서 성장시키겠다는 점을 투자자에게 강조한 것으로 전해졌다. SK텔레콤이 프리미엄 신선식품 온라인 마켓인 ‘헬로네이처’를 편의점 기업인 보광그룹과 키우겠다고 발표한 점과 11번가가 온라인쇼핑몰 중에서도 오픈마켓 형태여서 신세계 등 오프라인에 존재하는 경쟁사 판매점포까지 활용할 수 있다는 점도 강점으로 내세웠다.

이번에 투자를 결정한 한 기관투자가는 “상환보다는 투자 후 상장을 통한 구주매출을 통해 15%의 수익률을 기대하고 있다”면서 “SK텔레콤을 믿고 하는 투자”라고 밝혔다.

/임세원·권용민기자 why@sedaily.com