지난해 국내 4대 금융지주의 부실채권 규모가 역대 최고치인 7조 원대를 기록했다. 고금리 장기화로 대출 연체율이 상승하면서 금융지주들이 선제적 충당금 적립과 부실채권 매각 등 건전성 관리에 나서고 있지만 보다 고삐를 죄야 할 것이라는 분석이 나온다.

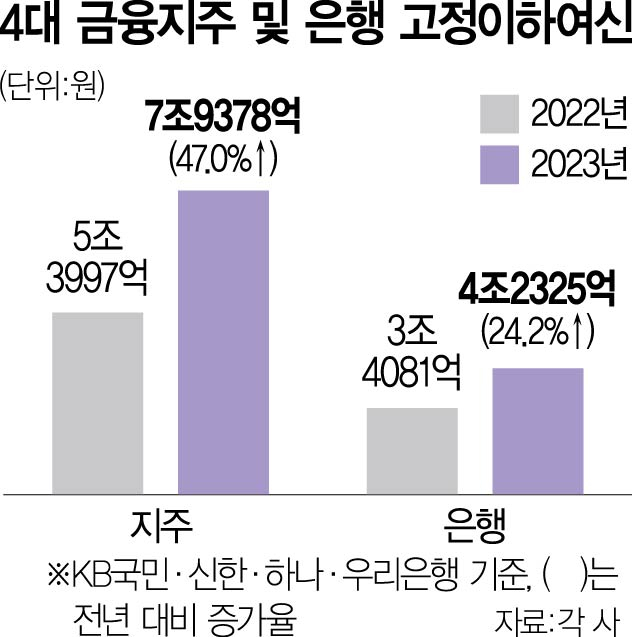

8일 금융권에 따르면 지난해 말 기준 4대(KB국민·신한·하나·우리) 금융지주의 부실채권으로 분류되는 고정이하여신(NPL) 규모는 7조 9378억 원으로 집계됐다. 지난해 같은 기간(5조 3997억 원)과 비교하면 47.0%나 급증했다. 특히 KB금융(105560)지주와 신한금융지주의 NPL 규모가 2조 원을 넘겼다.

금융지주 전체의 NPL 규모에서 72%의 비중을 차지하는 은행 계열사의 부실채권 비중도 크게 늘었다. 4대 시중은행의 NPL 규모는 같은 기간 24.2% 늘어난 4조 2325억 원을 기록했다. 지난해 9월 말(3조 2863억 원) 기준 2년 6개월 만에 역대 최고치 기록을 쓴 데 이어 두 개 분기 연속 최고치 기록을 갈아치운 것이다. 이들 시중은행 가운데 신한은행(7930억 원→7870억 원)의 NPL 규모가 유일하게 줄었다.

주요 금융지주의 부동산 프로젝트파이낸싱(PF)과 신용여신 부실 등 손실흡수능력을 뜻하는 NPL 커버리지 비율도 하락했다. 건전성 악화에 대비해 지난 한 해 대손충당금을 크게 늘렸지만 소용이 없었던 셈이다. 지난해 말 기준 4대 금융지주의 충당금 잔액은 16조 8200억 원으로 직전 연도(14조 3120억 원)와 비교해 17.5% 늘었다. 반면 NPL 커버리지 비율은 지난해 평균 187.5%로 일 년 전 209.7%와 비교해 22.2%포인트나 떨어졌다. 4대 시중은행의 NPL 커버리지 비율 평균 역시 223.3%로 2022년(226.6%)보다 3.3%포인트 하락했다.

지난해 대규모 상·매각 등을 통해 연체율과 부실채권 비율을 낮춰왔던 금융권은 올해도 대규모 NPL 추가 매각에 나설 것으로 보인다. 금융감독원에 따르면 2023년 11월 은행의 원화대출 연체율은 0.46%로 1년 전(0.27%)보다 크게 높아진 데다 부동산 PF 부실 우려, 상생금융 비용 확대 등 건전성 지표 악화 요인들이 산재해 있기 때문이다. 한 금융권 관계자는 “지난해 은행권의 NPL 매각 규모가 2022년의 두 배가량 늘었다”며 “여전히 금융권의 건전성 지표가 악화되는 추세인 만큼 올해는 매각 규모가 지난해를 넘어설 가능성도 있다”고 설명했다.