은행·2금융권 등 금융권이 잇달아 가계대출 대상과 한도를 축소하며 다시 가계대출 고삐를 조이고 있다. 대출금 조기 상환을 유도하기 위해 중도상환 수수료를 일시적으로 면제하는 은행도 늘어나고 있다. 이런 가운데 은행의 예대금리차는 2개월 연속 확대됐다. 기준금리 하락에도 대출금리는 올랐기 때문으로 분석된다.

31일 금융권에 따르면 KB국민은행은 올 9월 3일부터 시행하고 있는 ‘임대인 소유권 이전 조건부 전세자금대출’의 취급 기한을 연장하기로 했다. 당초 국민은행은 갭투자(전세 낀 주택 구입) 방지를 목적으로 시작된 이 조치를 10월 말까지만 운영하기로 했지만 더 이어가기로 한 것이다. 국민은행 관계자는 “가계대출 증가세가 둔화하기는 했지만 아직 가계대출 증가세 억제 완화에 나설 시기가 아니라고 판단했다”고 설명했다. 이에 따라 5대 은행(KB국민·신한·하나·우리·NH농협) 가운데 하나은행 한 곳만 현재 조건부 전세자금대출을 취급하는 상황이다.

NH농협은행은 11월 1일부터 주택담보대출 최대 만기를 기존 40년에서 30년으로 축소하기로 했다. 대출 만기 축소는 가계대출 총액을 줄이기 위해 올 8월부터 시중은행들이 줄줄이 도입한 것으로 NH농협은행도 이 대열에 동참하는 것이다.

IBK기업은행은 신한·우리은행에 이어 11월 한 달 동안 중도상환 수수료를 받지 않기로 했다. 한국은행이 10월에 기준금리를 0.25%포인트 인하했지만 여전히 3.25%로 금리가 높은 상황에서 대출금을 갚는 부담을 줄이기 위한 조치로 조기 상환을 유도해 가계대출 총량을 줄이려는 목적도 있다.

2금융권인 신협중앙회는 11월 6일부터 1주택자 이상 다주택자의 생활 안정 자금 목적 주택담보대출 한도를 1억 원으로 제한한다. 새마을금고와 농협중앙회에 이어 다주택자가 주택 구입 자금을 대출받지 못하도록 한 것이다. 은행권에서 대출을 받지 못하자 2금융권으로 수요가 몰리는 ‘풍선 효과’를 차단하기 위해서다.

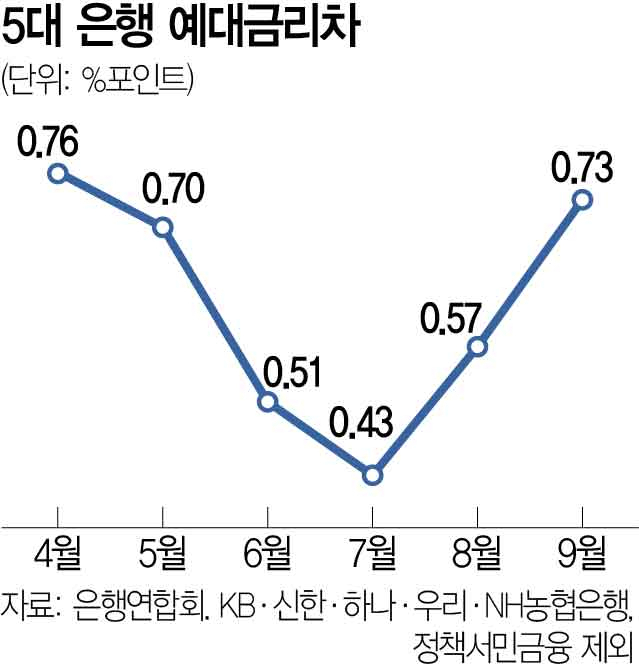

한국은행이 기준금리를 내리면서 은행의 예대마진 차이는 늘어나는 추세다. 은행연합회에 따르면 9월 5대 은행의 예대금리차(정책 대출 제외)는 0.73%포인트로 7월(0.43%포인트)과 8월(0.57%포인트)에 이어 두 달 연속 증가했다. 가계대출 억제 기조에 부응해 은행들이 가산금리를 계속 높인 여파가 이어지는 것이다. 한국은행이 이날 발표한 ‘금융기관 가중평균금리’ 통계에 따르면 예금은행의 9월 가계대출 금리(신규 취급액 기준)는 연 4.23%로 전월(4.08%)보다 0.15%포인트 높아져 두 달째 상승했다.