|

지난 5월 현재 가계가 은행 등 예금취급기관(카드사·보험사·증권사·대부업체 등 제외)에서 빌린 주택담보대출은 478조원에 달한다. 전체 가계부채 768조원의 62.3%에 달하는 규모다. 총량도 적지 않지만 문제는 질이다. 원금은 갚지 않고 이자만 내는 주택담보대출(IOM·Interest-only Mortgages) 중심의 가계부채 구조와 대출자의 고령화 등이 우리 경제의 발목을 잡는 뇌관으로 작용할 수 있다는 우려가 커지고 있다.

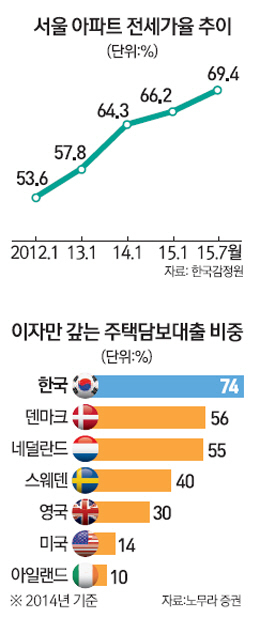

노무라증권의 분석에 따르면 우리나라는 주택담보대출에서 IOM이 차지하는 비중이 지난해 기준 74%에 달한다.

미국(14%)이나 영국(30%)은 물론이고 덴마크(56%), 네덜란드(55%), 스웨덴(40%) 등과 비교해도 압도적으로 높다. IOM은 주택가격이 급락하면 경제에 직격탄을 날릴 수 있다. 2007년 당시 22%까지 늘어났던 미국의 IOM은 주택 버블 붕괴 이후 글로벌 금융위기의 도화선이 됐다.

권영선 노무라증권 이코노미스트는 "우리나라는 IOM의 원금 상환이 오는 2019년부터 급증할 것으로 예상된다"며 "가계의 부채상환능력이 5년 후인 2020년 초부터 급속히 악화할 가능성이 크다"고 지적했다.

치솟는 전셋값에 점차 외곽으로 밀려나면서 주거난민으로 전락하는 중산층도 늘고 있다. 전셋값은 서울 지역 아파트 평균 전셋값을 기준으로 2012년보다 무려 30% 가까이 올랐다. 같은 기간 50%를 갓 넘었던 전세가율(매매가 대비 전세가 비율)은 70%에 육박한 상태다.

전셋값만 크게 오른 이유는 간단하다. 공급은 줄고 있는데 수요는 계속 늘고 있기 때문이다.

우선 주택가격이 제자리를 맴돌면서 과거처럼 전세를 끼고라도 집을 사놓으려 했던 사람들이 사라졌다. 저금리 기조는 이 같은 전세물건 품귀 현상을 더욱 부채질했다.

쥐꼬리만 한 이자를 주는 은행에 전세금을 맡기는 것보다 월세로 돌리는 게 집주인 입장에서는 훨씬 이득이 되기 때문이다. 반면 오르는 전셋값을 피해 수도권 외곽으로 밀려나거나 전세와 월세가 섞인 반전세나 월세로 전환하는 세입자들이 점차 늘어나고 있다. 월세 전환의 가속화는 서민층이 자산축적을 통해 중산층으로 올라가는 사다리를 막고 있을 뿐만 아니라 중산층의 붕괴를 더욱 부추길 수 있다는 지적이 제기된다.

전문가들은 특히 정책의 사각지대에 놓여 있는 50대 중산층을 위한 정책이 필요하다고 지적했다. 김현아 건설산업연구원 연구위원은 "50대는 고용 불안과 자녀 교육비 때문에 집을 사지 못하거나 집이 있더라도 이미 과도한 대출을 받아서 생활을 꾸려가는 계층이 대부분"이라며 "주거복지정책의 초점을 청년과 노년층 중심에서 중산층을 지탱하는 50대 계층으로 확대해야 한다"고 말했다.

특별취재팀 김정곤 차장(팀장), 최형욱 뉴욕특파원, 이상훈·이연선 차장, 박홍용·구경우·김상훈·이태규·조민규 기자