|

퇴직연금제도가 발달해 있는 미국과 호주 등 해외에서는 자동투자(디폴트)제도가 활성화돼 있다.

디폴트제도란 확정기여(DC) 형 퇴직연금제도를 도입한 회사에서 근로자가 본인의 퇴직연금 운용전략을 선택하지 않을 경우 신탁관리인이나 회사가 사전에 정해둔 투자전략에 따라 자산을 운용하는 제도다.

근로자들의 상당수는 재무지식과 투자정보가 제한적이어서 합리적인 투자의사 결정이 쉽지 않고 투자옵션 선택에도 큰 관심을 두지 않는 경우가 많다. 디폴트제도는 그런 퇴직연금 가입자들의 자산을 효율적으로 관리할 수 있는 일종의 가이드라인이 될 수 있다.

한국도 '퇴직연금규약'에 가입자가 운용 지시를 하지 않을 경우의 운용 방법을 제시하고 있다.

하지만 원리금보장 방법을 권장하는 수준에 그칠 뿐이다. 투자전략이 원리금보장상품에 치우칠 경우 기대 수익이 낮아져 퇴직연금 가입자가 실질적인 수혜를 못 볼 가능성이 높다.

특히 최근처럼 저금리 기조가 장기화되면 물가상승률조차 반영하기 힘든 수익률을 얻을 수도 있다.

이런 문제를 해결하기 위해 해외에서는 퇴직연금을 생애주기(라이프사이클)에 맞춰 전략적으로 운용할 수 있는 디폴트제도가 활성화돼 있다. 한국과 달리 원리금보장상품 위주가 아니라 주식이나 채권 등 실적배당상품에 주로 투자하는 것이 특징이다. 예를 들어 사회 초년생인 20~30대 초반의 경우 주식 등 위험자산의 비중을 높이고 40~50대는 채권 등 안전자산의 비중을 높이는 형태다.

미국에서는 지난 2006년 연금보호법(PPA·Pension Protect Act)을 제정해 적격디폴트상품(QDIA)제도를 도입했다. 노동부가 디폴트제도에 적합한 적격디폴트상품을 정해놓고 그 안에서 기업은 종업원들의 나이, 임금 수준, 은퇴 시점 등을 고려해 상품을 선택한다.

보수적인 운용전략을 취하는 상품이 90% 이상이던 미국의 퇴직연금도 디폴트제도 도입 후 5년 만에 생애주기에 맞춘 투자전략을 구사하는 '타깃데이트펀드(Target Date Fund)'의 비중이 78%까지 높아지는 혁신적인 변화가 나타났다.

호주도 실적배당형 상품 중심의 디폴트제도가 활성화돼 있다. 연금컨설팅업체인 에이온휴잇에 따르면 지난해 기준으로 호주 디폴트 투자옵션은 주식투자 비중이 절반이 넘는 51%에 달한다. 해외자산에 대한 투자비중도 30% 내외다.

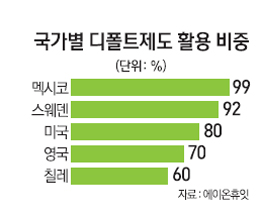

그 외 주요 국가들 역시 디폴트제도 활용 비중이 높다. 영국이 70%에 달하는 것을 비롯해 스웨덴(92%), 칠레(60%), 멕시코(99%) 등도 디폴트제도 활용 비중이 높다.

신민성 프랭클린템플턴자산운용 상무는 "미국의 경우 QDIA 제도 도입 후 실적배당형 상품으로의 자금유입이 급격히 증가했고 연금 참여자의 은퇴자금 마련에도 크게 기여했다"며 "한국도 장기투자를 통한 퇴직자금 마련 기조 정착을 위해 유사한 디폴트제도 도입이 필요하다"고 주장했다.

다만 디폴트제도를 국내에 도입할 때는 투자자 보호 등 제도적 보완이 필요하다는 지적도 나온다.

퇴직연금 가입자의 뜻과 상관없이 위험자산에 대한 투자가 이뤄질 수 있는 만큼 불완전판매 등의 논란이 있을 수 있기 때문이다.

남재우 자본시장연구원 연구위원은 "해외 금융 선진국들은 디폴트제도를 통해 퇴직연금 운용상품을 효율적으로 관리하고 있다"며 "디폴트제도는 기본적으로 가입자의 무지나 무관심에 근거를 두고 있어 제도를 설계할 때 투자자 보호를 위한 제도적 장치를 마련하는 것이 핵심적인 부분"이라고 말했다.