|

대우조선해양 일부 소액 채권단이 '부채비율 500% 초과 시 만기 무효' 조건을 들어 상환을 요구했다.

현재로서는 같은 채권을 가진 다른 기관들이 동조하지 않아 실현 가능성은 적지만 자칫 현실화할 경우 대우조선에 줄 상환요청이 이어져 유동성 위기에 빠질 가능성도 배제할 수 없다.

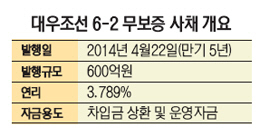

11일 대우조선해양에 따르면 오는 25일 서울 다동 본사에서 '제6-2회 무보증사채' 사채권자 집회가 열린다. 6-2사채는 지난해 4월 대우조선이 차입금 상환 등 운영자금으로 쓰기 위해 발행한 것으로 금액은 600억원, 연리 3.789%에 5년 만기 조건이다.

채권 발행 당시 대우조선의 부채비율이 500%를 넘어설 경우 채권 만기가 무효로 하는 기한이익상실 조항이 담겼다. 대우조선은 지난 2·4분기 해양플랜트 손실을 반영하며 3조원대 영업적자를 기록했고 자본이 쪼그라들면서 부채비율은 776.3%로 치솟았다.

이에 6-2사채 채권자 가운데 100억원(16.7%)가량을 투자한 한 시중은행 계열의 자산운용사가 만기와 관계없이 투자금을 돌려달라며 사채권자 집회를 신청한 것이다.

업계에서는 이번 집회에서 채권단이 상환 결정을 내리지는 않으리라고 내다보고 있다. 6-2사채에 함께 투자한 채권자들 가운데 3분의2 이상이 동의해야 상환 요청을 할 수 있지만 나머지 83%를 보유한 중소기업중앙회와 신협 등은 미온적인 반응을 보이고 있기 때문이다.

대우조선도 당일 집회 때 구체적이고 실행 가능한 경영 정상화 방안을 제시하며 채권자들을 설득할 계획이다. 대우조선의 한 관계자는 "해당 채권의 만기까지 이자 지급이나 상환에는 문제가 없다"며 "고강도 구조조정을 진행 중인 만큼 점차 실적도 회복될 것"이라고 말했다.

다만 실제 상환 결정에 이를 경우 파장은 만만찮을 것으로 예상된다. 6-2사채는 600억원 규모라 갚기 어려운 규모는 아니지만 다른 채권단들도 동시에 줄줄이 상환을 요구할 경우 유동성 애로를 겪을 수도 있다. 업계의 한 관계자는 "대우조선에 상환 압력이 몰아치면 회생 노력이 모두 물거품이 되고 결국 채권단이 손해를 보게 된다"며 "지금은 자구안의 성과를 좀 더 지켜볼 때"라고 말했다.