|

GS건설은 지난 2009년 발행했던 회사채 만기가 오는 15일로 다가오자 이를 갚기 위해 다시 회사채를 발행하기로 결정했다. 하지만 이번 발행은 단순히 이전 회사채만 갚기 위한 게 아니었다. 만기 상환액에 운영자금 1,000억원을 합쳐 발행액은 이전 만기금액의 두 배인 2,000억원이 됐고 기간도 3년에서 5년으로 늘어났다. 그럼에도 불구하고 기관을 중심으로 수요가 몰리면서 이자율은 5.70%에서 3.36%로 낮아졌다. GS건설로서는 회사채 발행으로 세 가지 이득을 동시에 얻은 것이다.

경기침체의 영향으로 저금리 기조가 이어지면서 장기 회사채 발행규모가 단기채를 추월하는 장단기 역전현상이 발생했다. 우량 장기채권 수요가 늘면서 국고채 수익률에 이어 회사채 발행규모 면에서도 장단기 역전이 일어나고 있는 것이다.

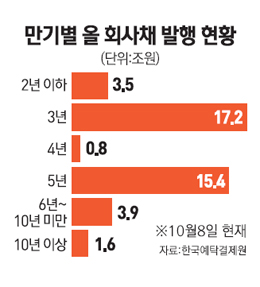

9일 한국예탁결제원에 따르면 올 들어 8일 현재 유동화채권과 은행ㆍ공사채 등을 제외한 순수 회사채 발행액 42조3,379억원 가운데 만기 5년 이상 장기채 발행액은 20조8,104억원에 달했다. 이는 만기 3년 이하 회사채 발행액(20조7,175억원)보다 1,000억원가량 많은 것이다. 5년 이상 회사채 발행규모가 3년물을 넘어선 것은 이번이 처음이다.

이 같은 현상은 최근 들어 두드러지고 있다. SK에너지(500억원)를 비롯해 SK텔레콤(1,400억원), S-OIL(500억원) 등 하반기에 발행된 장기 회사채만도 5,000억원이 넘는다.

장단기 역전현상은 국채 수익률에서도 나타난다. 이날 국고채 3년물 수익률은 2.76%로 1년물(2.82%)보다 0.04%포인트 낮고 30년물(2.97%) 역시 20년물(3.00%)을 밑돌았다.

전문가들은 저금리 추세 속에 우량 장기채 수요가 늘어나고 있어 당분간 이 같은 역전현상이 계속될 것으로 보고 있다. 증권사의 한 회사채 발행 담당자는 "세계은행과 국제통화기금(IMF) 등에서 국내외 경제성장률을 잇따라 낮추는 등 장기불황에 대한 우려가 커지는 가운데 저금리 기조가 심화되면서 보험과 연기금 등 상당수 투자가들이 장기물 확보에 나서는 모습"이라며 "기업 입장에서도 이전보다 훨씬 싼 비용으로 더 오래 빌릴 수 있다는 점 때문에 발행을 늘리고 있다"고 설명했다. 또 다른 증권사의 채권딜러는 "불황이 당초 예상보다 더 길어질 수 있다는 전망이 속속 등장하고 있다"며 "이달 금통위의 금리인하 가능성이 높고 이러한 분위기가 내년 이후에도 이어질 수 있어 장기물 선호는 계속될 것"이라고 내다봤다.

한편 김중수 한국은행 총재는 이날 한은에 대한 국정감사에서 "장단기 금리역전은 매우 어려운 문제를 야기할 수 있다"며 "이런 현상이 이어질 경우 금융중개 기능이 무너질 수 있고 장기채권의 투기 가능성도 있다"고 말했다.