|

|

|

특약 미가입시 중복지급 안돼

청약저축 10만원으로 올리고 세혜택 보는 전략상품 노려야

개인 퇴직연금 상품 가입해 은퇴 후 생활 대비하면 좋아

안녕하십니까. 저는 27세의 평범한 직장인이자 한 가정의 가장입니다. 현재 저의 월 평균 월급은 260만원 입니다. 자녀는 19개월 된 아들 한 명, 그리고 현재 뱃속에 6주 된 아기 한 명이 있습니다. 지출은 매달 170만원 정도고 현재 6,000만원 전셋집에서 살고 있는데 3,000만원 대출을 받아 다음 달 9.500만원 전셋집으로 이사 갈 예정입니다.

지금 상황에 별 불만도 없고 그냥 생활하고 남은 돈 저축하고 있는데 이런 식으로 가다가는 20년 뒤, 30년 뒤 발전이 없을 것 같아 막막합니다. 어떻게 재테크를 해나가야 할지 조언 부탁 드립니다.

삼팔선(38세즈음 퇴직), 사오정(45세 정년퇴직), 오륙도(56세까지 계속 회사에서 근무하면 도둑놈) 등 자조섞인 신조어가 낯설지 않은 요즘입니다. 어느때보다도 재테크와 노후대비에 대한 중요성이 높아지고 있는데, 의뢰인께서는 27세라는 젊은 나이임에도 불구하고 일찍 관심을 가지고 준비를 시작하신다는 점에 높은 점수를 드리고 싶습니다.

재테크의 기본은 재무목표를 세우고 이를 달성하기 위한 구체적 실천방안을 마련하는 것입니다. 의뢰인의 입장에서 5년 내 '내집 마련', 30년 후 '은퇴 설계'라는 재무목표를 세운다면 조금 더 현실적인 재테크 전략을 수립할 수 있을 것입니다.

우선 내집 마련부터 같이 준비해보겠습니다. 곧 의뢰인은 2명의 자녀를 가진 다복한 가정의 가장이 되는데, 지금 이사가고자 하는 집을 5년 후에 산다는 가정 하에 재테크 전략을 세워볼 필요가 있겠습니다. 새로 이사 하고자 하는 전셋집이 9,500만원이고, 평균 전세가율 70%와 물가상승률을 감안하면 이집의 매매가는 1억5,000만원 정도가 될 것으로 계산됩니다. 의뢰인의 자산규모가 현재 6,000만원이라면 향후 적어도 9,000만원의 목돈이 필요합니다. 일부 주택담보 대출을 받는다 하더라도 매년 1,000만원씩 5,000만원의 목돈 마련은 필요한 듯 보입니다.

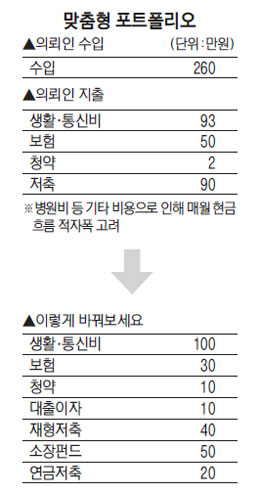

의뢰인의 경우 현재 주택청약 월 2만원의 납입을 제외하고는 별도의 정기적 추가저축을 하고 있지 않고 과도한 건강보험료를 납부하고 있어 재무 설계의 재점검이 필요한 듯 보입니다.

현재 의뢰인이 가입하고 있는 보험 중 상해 및 실비보험은 비례보상 되어 실익이 없어 보입니다. 따라서 보장이 중복되지 않는지 확인 후에 불필요한 보험은 과감히 정리해야합니다. 특약에 가입되어있지 않는 한, 중복 지급되지 않기 때문입니다. 따라서 상해보험의 해약환급금을 조회하여 보시고 큰 손해가 발생하지 않는 상황이라면 과감하게 해지함을 고려해 볼 만합니다.

또한 목적없는 저축보다는 세금 혜택을 볼 수 있는 소득공제장기펀드와 재형저축 등의 전략적 상품에 가입하시는 것이 좋습니다.

소득공제 장기펀드는 연봉 5,000만원 이하인 근로자들이 2015년 12월까지 가입가능한 상품입니다. 연간 납입한도는 600만원이며 최대 40%인 240만원을 소득공제 적용받을 수 있습니다. 이것은 투자수익을 제외하고도 6.6%의 절세상 수익을 받을 수 가 있으며 가입 후 5년 이내에 해약하지 않으면 별도의 환급금이 발생하지 않기 때문에 장기 목돈을 마련하고자 하는 의뢰인에게 적합한 상품으로 판단됩니다.

또한 나머지 금액 중 일부는 재형저축에 납입할 것을 권해드립니다. 재형저축 역시 연봉 5,000만원 이하 근로자 가입대상으로 보통 4.0%~4.6% 수준의 기본금리를 제공하고 있습니다.

또한 일반 적금이 이자에 대해 15.4%의 세금을 부과하고 있는 반면, 재형저축은 가입 후 7년을 유지하면 1.4%의 농특세만 부과합니다. 7년이라는 기간이 의뢰인의 "내집마련" 목표 기간인 5년과 맞지 않지만 신규일로부터 3년 경과 후 중도해지시에는 기본금리가 적용 되기 때문에 일반 적금보다 유리하다고 할 수 있습니다.

기존에 납입하고 있던 주택청약종합저축의 금액을 10만원으로 상향하여 불입하는 것이 좋습니다.

가입 기간에 따라 2~3%의 금리로 현재 은행에서 판매하고 있는 일반 적금보다 높은 금리를 제공하고 있습니다. 연간 최대 납입한도인 120만원의 40%인 48만원까지 추가적으로 소득공제 혜택을 받을 수 있기 때문에 아파트 청약이라는 목적 이외에도 재테크 수단으로도 아주 유용하다고 할 수 있습니다.

의뢰인의 '은퇴설계'라는 측면에서 보면 400만원 한도까지 12% 세액공제를 받는 연금저축에 일부금액을 납입하고 은퇴 후 생활을 대비하는 것이 좋을 듯 합니다. 은퇴 후 생활은 3중 보장체계인 국민연금, 개인연금, 퇴직연금으로 보장 받을 수 있습니다.

30년 근무기간을 가정한다면 국민연금 소득대체율을 30%정도로 추정할 수 있는데, 이는 OECD가 권장하는 소득대체율 70%에는 한창 못 미치는 금액이기 때문에 나머지 40%를 개인연금과 퇴직연금으로 비율을 맞춰가야 합니다.

은퇴 후 국민연금으로는 쌀을 사고 개인연금으로는 반찬을 사고 퇴직연금으로는 외식을 한다는 우스갯 소리를 한번쯤은 귀 기울여 들어볼 법 합니다.