|

삼성그룹 지배구조 개편의 정점에 있는 제일모직(028260)의 보호예수가 18일부터 해제되면서 대주주 오너 일가를 비롯해 백기사로 활약 중인 KCC(002380)와 그룹 계열사의 지분이 어디로 이동할지에 관심이 쏠린다.

증권가에서는 제일모직과 삼성물산(000830)의 합병을 둘러싸고 삼성과 미국계 헤지펀드 엘리엇의 다툼이 고조되고 있는 만큼 보호예수가 해제되더라도 대주주는 물론 우호 지분이 시장에 풀릴 가능성은 극히 낮다는 전망이 우세하다.

17일 금융감독원에 따르면 지난해 12월18일 유가증권시장에 신규 상장한 제일모직 보통주의 보호예수 기간이 만료돼 18일부터 거래가 가능해진다.

보호예수는 투자자 보호를 위해 신규 상장하거나 인수합병(M&A) 및 유상증자 등이 이뤄진 기업의 주식에 대해 최대주주 등이 일정 기간 보유지분을 매매하지 못하도록 규정한 제도다.

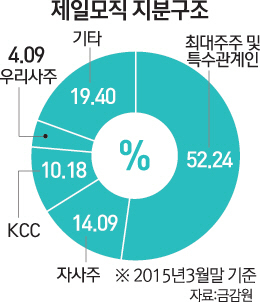

보호예수가 풀리는 물량은 제일모직 최대주주 물량 8,426만450주(총 발행주식의 62.7%)와 자발적 보호예수 물량 1,375만주(10.2%)다. 최대주주 물량은 이재용 삼성전자 부회장(23.23%)과 이부진 호텔신라 사장(7.74%), 이서현 제일모직 사장(7.74%), 이건희 삼성 회장(3.44%) 등 오너 일가와 특수관계인이 나눠 갖고 있다.

시장전문가들은 오너 일가의 지분이 시장에 나올 가능성은 매우 낮게 보고 있다. 예상치 못한 엘리엇의 공세로 삼성물산과 제일모직의 합병을 포함한 그룹 지배구조 개편에 제동이 걸린 상황에서 보유지분을 팔아 경영권 분쟁의 빌미를 만들 이유가 없기 때문이다. 한병화 유진투자증권 연구원은 "삼성물산과 제일모직의 합병을 앞두고 엘리엇과 전면전에 나서고 있는 상황에서 오너 일가가 그룹 지배구조의 정점에 놓여 있는 제일모직 지분을 매각할 가능성은 사실상 제로에 가깝다"고 분석했다. 삼성의 백기사 역할을 자처하고 있는 KCC 역시 같은 이유로 합병이 마무리되기 전까지는 제일모직 보유지분(10.19%)을 매각하지 않을 것이라는 게 시장의 시각이다.

삼성 계열사들이 보유하고 있는 지분의 처분 가능성에 대해서는 다소 전망이 엇갈리고 있다. 현재 삼성SDI(006400)(3.7%)와 삼성전기(009150)(3.7%), 삼성물산(1.4%), 삼성문화재단(0.8%) 등 계열사 4곳이 제일모직 지분을 나눠 갖고 있다. 특히 삼성SDI와 삼성전기는 보유지분을 매각할 경우 '제일모직→삼성생명→삼성전자→삼성SDI·삼성전기→제일모직'으로 이어지는 순환출자 고리를 끊을 수 있게 된다. 이에 따라 시장에서는 블록딜 방식을 통해 제일모직이 계열사들이 보유한 자사 지분을 다시 사들일 것이라는 전망도 나오고 있다. 다만 계열사 지분 처분 역시 합병 이전에 이뤄질 가능성은 극히 낮다는 게 중론이다. 김동양 NH투자증권 연구원은 "굳이 합병을 앞두고 제일모직 주가에 악영향을 끼칠 수도 있는 지분 이동을 할 가능성은 낮다"며 "주식매수청구 기간인 오는 8월6일까지는 눈에 띄는 지분 변동이 없을 것"이라고 내다봤다.

한편 제일모직은 이날 유가증권시장에서 전일 대비 3.25% 오른 17만4,500원에 거래를 마치며 3거래일 만에 반등에 성공했다. 최근 증권가에서 제일모직과 삼성물산의 합병 가능성에 대한 긍정적 전망이 확산되면서 주가가 상승한 것으로 보인다.