|

|

|

전자재료 화학소재 전문기업인 램테크놀러지가 이달 코스닥시장에 입성한다.

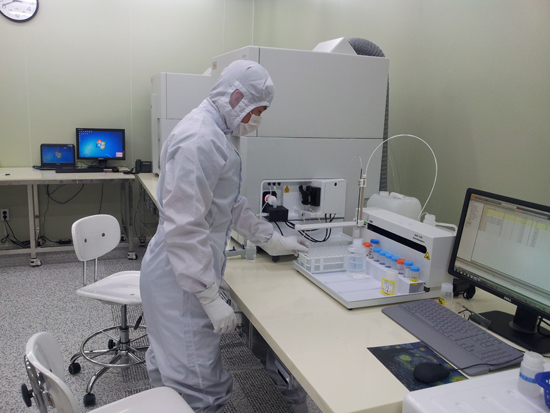

지난 2001년 설립된 램테크놀러지는 반도체와 디스플레이 산업과 기타 전기전자(IT) 관련 산업 중 핵심공정에 사용되는 화학소재를 제조하는 업체다. 주력 생산제품은 반도체 공정 가운데 잔류물 등을 제거하는 박리액, 불필요한 부분을 선택적으로 제거하는 식각액, 유무기 오염물질을 제거하는 세정액 등이다. 지난해 기준 매출 비중은 세정액이 53.3%, 식각액 21.7%, 박리액 12.6%다.

램테크놀러지 관계자는 "회사가 설립된 이후 연구개발(R&D)과 제품 다양화로 매출이 꾸준히 늘어났다"며 "반도체와 디스플레이에 이어 2차전지와 태양전지 등 IT 산업의 다양한 기업에 제품을 공급할 계획"이라고 설명했다.

램테크놀러지는 최근 모바일기기가 다양화되고 소형화되면서 후방산업인 재료산업이 함께 확대돼 매출성장세를 이어가고 있다. 특히 램테크놀러지는 IT재료 가운데 능동형유기발광다이오드(AMOLED) 세정액 부문에서 빠른 성장을 보이고 있다. 지난해 매출 가운데 세정액 관련 매출이 229억원으로 절반을 넘었다.

현재 램테크놀러지는 삼성디스플레이와 SK하이닉스 등 주요 공급처에 전체 매출의 80% 이상을 공급하고 있다. 올해 상반기 기준으로는 삼성디스플레이 60.5%, SK하이닉스 26.2%로 두 회사의 매출비중이 86.7%까지 늘었다.

회사 한 관계자는 "삼성디스플레이가 AMOLED를 처음 양산하던 2005년부터 세정액을 공급했다"며 "삼성디스플레이가 전세계에서 거의 유일한 AMOLED 개발사인 것을 고려하면 전 세계 AMOLED 세정액 시장의 95%를 렘테크놀러지가 점유하고 있다"고 말했다.

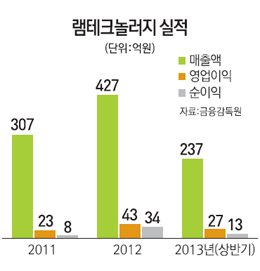

세정액 공급이 커지면서 램테크놀러지의 전체 매출도 꾸준히 늘어나고 있다. 지난 2009년 168억원이었던 매출은 2010년 225억원, 2011년 307억원, 지난해에는 427억원으로 연 평균 36.4%씩 성장하고 있다. 올해 상반기에도 237억원의 매출을 기록해 전년 대비 매출액 상승세를 이어갈 전망이다.

매출액 증가에 따라 영업이익도 크게 늘고 있다. 지난 2010년 21억원에 불과했던 영업이익은 2012년 43억원으로 2배 이상 증가했고, 올 상반기에도 27억원을 기록해 꾸준히 증가하는 추세다. 이에 따라 영업이익률도 2011년 7.63%에서 지난해 10.05%, 올해 상반기 11.33%로 꾸준히 개선되고 있다.

램테크놀러지의 수익이 꾸준히 개선되는 이유는 제조공정 가운데 혼합ㆍ정제ㆍ합성ㆍ 제품화 과정을 일괄처리하기 때문이다. 램테크놀러지는'광석-1차원료생상-2차원료생산-제품생산-납품'과정 가운데 2차원료생산ㆍ제품생산ㆍ납품 등 3개 과정을 독자생산시스템을 구축해 일괄 생산한다.

램테크놀러지 한 관계자는 "제품생산과정이 길어지면 물류비와 관세, 로열티 등의 비용이 발생하고 원자재의 대외 의존도가 심해진다"며 "램테크놀러지는 자체특허를 보유해 로열티가 없고 제품 생산과정을 줄여 경쟁업체 보다 20% 가량 원가를 줄일 수 있다"고 전했다.

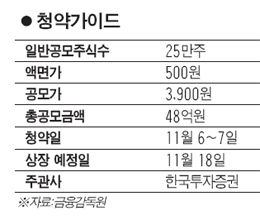

램테크놀러지는 이번 코스닥시장 상장으로 확보한 공모자금을 사업다각화를 위한 R&D비용으로 사용할 계획이다. 전체 공모금액 43억7,500만원 중 20억원을 식각액과 세정액, 2차전지관련 기술개발에 사용한다. 특히 2015년까지 2차전지 관련 기술개발에 가장 많은 8억5,900만원을 투입할 예정이다.

회사 한 관계자는 "최근 휘어지는 스마트기기가 나오면서 플렉서블(Flexible) 배터리에 대한 관심도 커지고 있다"며 "플렉서블 배터리에 사용되는 2차전지 관련 물질을 개발해 국내외 대형사에 제품을 공급해 지속적인 성장을 이어가겠다"고 설명했다. 그는 이어 "상장 이후에도 회사의 수익과 시장성장성을 고루 갖춰 주주가치를 높이는데 힘쓰겠다"고 강조했다.

6일부터 청약… 일반공모 25만주 배정 |