|

미래에셋그룹 계열사가 입주해 있는 서울 중구 을지로 미래에셋 센터원 빌딩. 내년 3월이면 그룹의 모태인 미래에셋자산운용은 이곳을 떠나야 한다. 이는 자산운용사의 고유계정(고유재산)과 신탁계정(펀드) 간 거래를 금지한 현행 자본시장법 때문이다. 센터원 소유주는 미래에셋자산운용이 출시한 사모부동산펀드여서 회사 측(고유계정)이 펀드에 임대료를 내는 것이 법에 위반되기 때문이다. 자산운용업계는 '고유계정과 신탁계정 간 거래금지' 조항이 활발한 투자를 가로막는 대표적 규제로 꼽으며 개선해줄 것을 줄기차게 요구해왔다. 한 운용사 관계자는 "미국의 경우 이해관계인 거래를 원칙적으로 금지하면서도 펀드 투자자와 이해 상충이 없는 경우 폭넓게 예외를 허용하고 있다"며 "허용 중인 중개매매 형식의 거래뿐 아니라 임대차 시장 등 공개시장을 통했거나 공정가격이 있는 거래, 펀드에 유리한 거래 등은 추가로 허용해줘야 한다"고 강조했다.

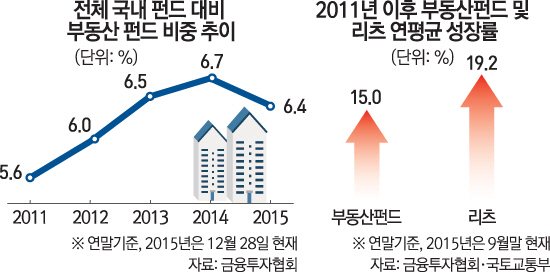

자본시장은 급변하고 있지만 정부의 대응과 지원 의지는 '불어터진 우동'을 연상하게 한다. 더욱이 국회는 자본시장 발전에 무관심으로 일관하거나 아예 외면하는 형국이다. 국회 계류 중인 자본시장법 개정사항은 20개에 달하고 2년 이상 묵은 법안이 적지 않다. 대표적인 것이 부동산 펀드에 관한 규제다. 주식과 채권 등 전통자산의 수익성이 하락하는 가운데 부동산 등 대체투자에 대한 중요성은 갈수록 커가고 있지만 부동산 펀드는 리츠(REITs)와 차별대우 속에 좀처럼 활성화되지 못하고 있다.

실제 리츠는 상시적으로 차입이 가능하지만 부동산 펀드는 취득 목적이 아니면 금전차입이 불가능하다. 부동산 펀드는 모집자금으로 빌딩을 매입했더라도 노후시설 리모델링을 위해 추가 자금이 필요해도 외부에서 돈을 빌려오지 못한다. 운용목적으로는 차입이 막혀 있어서다. 리츠는 모집자금을 모두 부동산 투자에 사용할 수 있는 반면 부동산 펀드는 모집자금의 70%만 투자할 수 있게 제한돼 있다. 이 때문에 1,000억원 규모의 건물을 매입하기 위해 리츠는 1,000억원 미만의 자금을 모아도 투자가 가능하지만 부동산 펀드는 1,400억원 이상을 모아야 한다. 금융투자협회의 한 관계자는 "부동산 펀드가 리츠보다 후발 주자인데 제약은 더 많다"면서 "부동산 펀드에 대한 형평성 잃은 규제가 금융투자업계의 풍부한 자본이 부동산 투자로 흘러들지 못하는 가장 큰 이유"라고 지적했다.

종합금융투자사업자의 신용공여 한도 제한 역시 모험자본 활성화를 막고 있다. 자기자본 3조원이 넘는 대형 증권사의 신용공여 한도는 개인과 기업 대출을 모두 포함해 자기자본의 100%로 묶여 있다. 국내 증권사들이 대부분 주식담보대출 등 개인신용공여에 집중하고 있어 기업대출 비중을 늘리기는 상당히 어려운 상황이다. 실제 대형 증권사의 기업대출 비중이 전체 신용공여의 10%대에 불과한 것은 증권사가 기업대출을 기피해서가 아닌 개인 신용대출이 많은 구조적인 문제 때문이다. 한 증권사 관계자는 "한국형 투자은행(IB)을 키우려면 기업대출에 대한 별도의 한도 적용이 필요하다"고 말했다. 부동산 펀드 규제완화나 IB의 기업대출 한도 확대는 금융당국이 뒤늦게라도 법 개정에 나섰지만 국회가 정쟁 속에 별 이유도 없이 무기한 보류하고 있다.

아울러 IB의 자기자본 요건 완화, 금융투자업계 대주주 변경 승인 요건 완화 등도 업계가 지속적으로 요구하는 사안이다. IB업계의 한 관계자는 "정부가 자본시장 활성화를 위해 많은 규제완화를 진행하고는 있지만 업계의 체감도는 떨어진다"며 "특히 여야가 정치적 거래를 위해 법안을 틀어막고 세월만 보내는 경우가 많아 엄청난 피로감을 느낀다"고 말했다.