■ 본지, 펀드 투자자 대상 설문<br>63% "향후 투자 늘리거나 유지 할것" <br>64% "원금회복·수익낸뒤 환매하겠다"<br>이머징시장 가장 유망… 적립식 선호

지수 내려도 '펀드런' 가능성 낮다

■ 본지, 펀드 투자자 대상 설문63% "향후 투자 늘리거나 유지 할것" 64% "원금회복·수익낸뒤 환매하겠다"이머징시장 가장 유망… 적립식 선호

김희원 기자 heewk@sed.co.kr

추가적인 주가 하락 상황에서도 펀드의 대량환매(펀드런) 가능성은 높지 않은 것으로 분석됐다. 서울경제가 9일 서울 등 수도권에 거주하는 개인 투자자 100명을 대상으로 펀드투자 현황을 조사한 결과 장기ㆍ분석 투자가 자리를 잡아가고 있는 것으로 나타났다. 그러나 수익률 회복시 환매 의사를 갖고 있는 투자자들이 많아 조정장에 대한 실망감을 드러냈다.

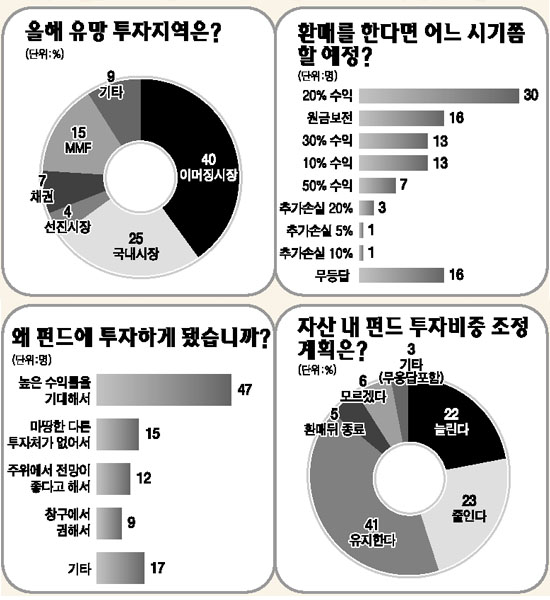

◇펀드런 가능성 낮다=국내 펀드 투자자의 63%는 앞으로 펀드 투자를 늘리거나 유지할 계획이다. 반면 앞으로 펀드 투자 비중을 줄이거나 환매 뒤 그만두겠다고 답한 투자자들은 28%에 그쳤다. 특히 환매를 고려하는 시점으로는 원금회복(16%)이나 수익을 낸 뒤(63%)라고 답한 사람이 대다수이며 손실 확대(5%)는 소수에 그쳐 추가적으로 주가가 하락해도 펀드런 가능성은 높지 않은 것으로 파악됐다.

또 펀드 투자자들의 3분의2는 지난 폭락장에서도 가입 펀드의 환매 없이 펀드를 유지한 것으로 나타났다. 펀드 투자자의 64%가 가입 이후 환매가 한번도 없었다. 환매를 하지 않은 이유로 장기 투자 관점에서의 접근(28%)과 앞으로의 주가 상승 기대감(14%) 등을 주로 꼽아 단기 수익률에 연연하지 않는 투자 문화가 자리잡고 있는 것으로 나타났다.

◇장기ㆍ분석 투자 자리잡아=응답자들은 펀드투자에 있어 가장 큰 문제점으로 투자 이후 지속적인 수익률 관리의 어려움(34%)과 향후 시장 전망의 어려움(25%) 등을 우선적으로 꼽았다. 매입시 상세한 상품설명을 듣기 어려운 점(12%)도 애로사항으로 지적했다. 반면 기대수익률과의 차이가 가장 큰 문제라고 답한 투자자는 단 8%에 그쳤다. 투자자 본인의 판단 하에 장기 투자를 하는 정석 투자 문화가 자리잡고 있다는 해석이다.

분산 투자도 어느 정도 자리잡고 있는 것으로 나타났다. 투자 유형별로 살펴볼 때 주식형펀드를 포트폴리오에 포함시킨 투자자는 전체의 60%에 달했다. 이 중 해외 주식형펀드에만 가입했다고 응답한 투자자들은 22%로 나타나 지난해 중국펀드 등으로의 ‘쏠림 현상’을 반영했다. 국내 주식형펀드에만 투자한다고 답한 비율은 13%였고 국내ㆍ해외 주식형펀드에 복수 투자하는 투자자들은 12%로 파악됐다.

반면 주식형펀드보다 주식편입 비중이 낮은 주식혼합형 펀드를 포트폴리오에 포함시킨 투자자는 25%로 주식형에 치중하던 것에서 어느 정도 탈피해 있었다. 머니마켓펀드(MMF)를 포트폴리오에 포함시킨 투자자는 11%였고 상품펀드에 투자하고 있는 투자자는 4%로 나타났다. 지난해 급등장이 펀드 투자에 대한 저변 인식을 높였다면 올 들어 진행된 하락장은 분산 등 정석 투자의 중요성을 다시 한 번 일깨웠다는 게 전문가들의 평가다.

◇하락장 실망감 개선 위한 투자 유인책 필요=하지만 수익률 급락에 따른 투자자들의 실망감은 극복해야 할 과제로 지적됐다. 환매는 수익 시점에서 고려한다는 응답자가 63%로 원금 보전시(16%), 손실확대시(5%)에 비해 크게 앞섰다. 20% 수익률 선에서 환매할 수 있다는 투자자는 30%에 달했고 30% 선에서 환매할 수 있다고 답한 투자자는 13%였다. 또 10% 선에서 환매할 수 있다는 투자자도 13%로 나타나 주가 급등으로 펀드 수익률이 회복될 경우 어느 정도 환매 움직임이 나타날 것임을 시사했다.

펀드 투자를 지속하는 이유로는 앞으로 수익률에 대한 기대감이 50%로 가장 많았고 별다른 투자처가 없어서라는 응답도 27%에 달했다. 투자하게 된 동기 역시 47%가 높은 수익 기대감을 꼽았고 ▦마땅한 대체 투자처가 없다는 응답이 15% ▦주변의 권유 12% ▦창구직원의 권유 9%로 나타났다.

투자자들이 현재의 펀드 투자 비중을 유지하겠다는 응답(41%)이 가장 높게 나타난 만큼 펀드 유입 규모를 더 확대시키기 위해서는 현 수준 이상의 투자 동인이 필요한 것으로 보인다. 실제 금융자산 중 펀드 투자 비중은 10~20%라는 답변(20%)이 가장 많아 확대 여력이 있음을 나타냈다. 금융자산의 30~40%를 투자한다는 답변은 17%, 20~30%를 투자한다는 응답이 16%로 그 뒤를 이었다. 60~70%를 투자한다는 답변은 8%였다.

◇월정액 적립식 투자, 이머징시장 선호=투자자들은 올해 가장 유망한 투자처로 이머징시장(40%)을 꼽았다. 국내 주식시장 투자(25%), MMF 투자(15%)가 뒤를 이었고 채권에 투자하겠다는 의견은 7%로 파악됐다.

펀드 가입 방식으로는 월정액 적립 투자가 41%로 가장 많았다. 자유 적립식 투자는 28%, 뭉칫돈을 맡기는 거치식 투자는 11%였고 거치식과 적립식 투자를 병행하고 있다고 답한 투자자도 20%에 달했다.

선호하는 판매사는 미래에셋증권(10%), 신한은행(7%), 국민은행(5%), 하나은행(4%), 동양종금증권(3%) 순으로 나타났다. 그러나 은행권의 신뢰도가 50%에 달하며 증권사를 2배가량 압도했다. 이는 보다 이용 빈도가 많고 규모가 큰 대형 금융기관에 대한 신뢰도가 높다는 의미로 해석된다. 펀드를 운용하는 자산운용사 중에서는 미래에셋자산운용(54%)에 대한 선호도가 가장 높았다. 반면 2위 업체인 피델리티자산운용은 5%에 그쳤으며 선호사가 없다는 응답도 25%에 달해 자산운용사에 대한 투자자들의 인식 개선이 시급한 것으로 파악됐다.

김희원기자 heewk@sed.co.kr· 유병온ㆍ서일범ㆍ황정수ㆍ우재용ㆍ유주희ㆍ김지영ㆍ임세원ㆍ송주희ㆍ김인희ㆍ연승ㆍ김흥록 견습기자